【A:501090;C:009329】消费复苏·指选龙头!

截至2021.8.3,消费龙头LOF基金近一年净值增长高达9.94%,成立以来净值增长高51.13%!

今日早盘,三大股指震荡走强。盘面上足球概念、汽车整车、盐湖提锂等板块领涨。消费龙头LOF基金——$消费龙头LOF(SH501090)$早盘震荡走弱,重仓股福耀玻璃上涨4.12%!

从2月至今,二级市场的行情非常极端。半导体、新能源、医美仿佛天空也不是它们的极限;传统白马股批量雪崩,被戏称为“ST万科”、“ST平安”、“ST美的”、“ST海螺”等等;还有大量增长稳定的低估值公司被摁在地上不断摩擦。

冷热分化的市场蕴含着巨大的机会。

一方面是在半导体一片涨声中,券商电子分析师怼中芯国际光刻胶负责人“你算老几”,另一方面坚守低估值策略的基金经理遭遇巨额赎回,在卖出持仓股的过程中把相应股票的市值也砸出了大坑。

低估值公司在A股投资中是不是没前途了?平安美的万科等白马股到底遇到什么问题?远川研究将开辟“巨头复盘”系列,透过分析企业边际变化与基金买卖带来的大幅波动,为这个疯狂而分化的投资时代留下注脚。

今天第一期,从美的开始。这家半年内市值从7000亿跌到4500亿的家电巨头身上,到底发生了什么?

美的的市值在2020年经历了从急跌到暴涨的过程。

年初疫情爆发,投资者一下子把涉及线下经营的公司砸了个大坑。白电酒店航空铁路公路景区等等全线“沦陷”。

但是很快,市场发现“美的不一样”。

在传统的认知中,格力、美的、海尔是三大国内白色家电巨头。但经过长期的竞争,三家公司的内在性质其实已经不尽相同。

尤其是美的,在它的收入结构中,(1)电饭煲冰箱电磁炉饮水机洗碗机等“消费家电”所贡献的收入,已经跟空调不相上下了;(2)已经在全球多个国家和地区建厂,40%收入来自海外市场;(3)接近三分之一的收入来自电商渠道。

这个业务分布广泛、产品矩阵丰富、销售渠道线上化的布局,让美的在形势复杂的2020年几乎毫发无损——

年初中国疫情严重,率先加大出口力度,保住了规模,外销收入占了上半年收入的一半;在海外疫情加重后,又加大了在国内和电商渠道的销售力度。

而倚重国内市场、产销周期更长、线下门店更多的格力,就比较难受了,2020年上半年空调产品营收413.33亿元,同比下滑47.89%,被美的的640亿元大幅反超。

这个强悍表现,让一众基金趋之若鹜,把原本疫情时期砍掉的仓位疯狂加了回去。

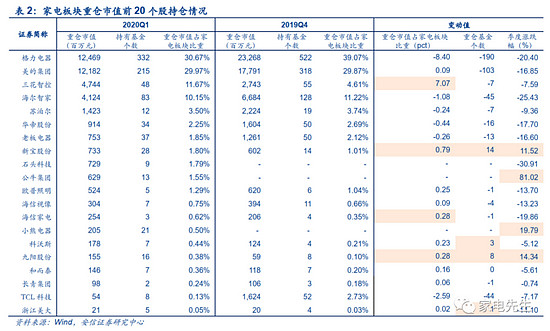

根据安信证券的研究,2019年四季度末,522只基金持有价值232亿的美的股票。疫情一来,2020年一季度,只有332只基金还坚守,持有市值缩水到了124亿。

但当大家发现美的可以在严苛的环境下保持产销稳定,马上就疯狂加仓了。到了2020年四季度末,677只基金买入了美的,比一季度多了一倍,而持有市值达到548亿,足足是一季度低点时的4.4倍。

在这个“业绩稳定-基金抱团”的过程中,美的的市值也站上了历史最高点。相比之下,格力、海尔则黯淡得多。

但在2021年,情况又变了。

一方面,2020年茅台、五粮液、海天、中免、美的等消费龙头股的大牛市造就了一大批明星基金经理,显然后来的基金经理不可能给他们继续抬轿子,于是选择了新能源半导体。

另一方面,美的2021年一季度净利润65亿,比去年的48亿高一截,但比2019年一季度增长只有约5%,虽然在一个国内家电消费市场只有个位数增长+铜铝原材料大幅度涨价的时期,这已实属难得,但这毕竟有点撑不起近30倍的估值。

在这两种力量合力之下,美的的股价就这样被摁在地上摩擦。

但不管基金来来去去,砸盘,抱团,散伙,美的还在沿着2015年、2018年两次改革后确立的道路前进。

在冷冰冰的数字和对比之下,美的和格力这两个传统家电巨头已经不在同一维度上竞争。格力还是一艘需要时间转身的巨大航母,美的已经转型为更灵活快速的驱逐舰。

美的在三个层面发生了改变——

(1)T+3

2015年,美的开始在小天鹅洗衣机生产线上推动T+3实验,意在改变过去由总厂汇总省级经销商的订单组织生产,然后再从主机厂到省代、到零售商层层压货的传统产销模式,转为直接汇总零售商的订单,多批次小批量的柔性生产模式。

具体来说,T+3要求每个产销周期只有四个步骤:第一个是搜集客户的订单,交付给工厂(T);第二个是工厂采购原料(T+1);第三个是生产(T+2),第四个则是发货上门(T+3)。

这意味着生产制造要加快,发货时间也要压缩。T+3模式实施后,小天鹅的供货周期从原来的23天压缩到12天,渠道库存积压现象明显改善。下游经销商也因渠道库存良性循环,资金压力减弱,付款积极性提升,资金周转速度加快。

投入使用的第一年,T+3就帮助美的、小天鹅打赢了跟海尔的洗衣机战争。

2015年,洗衣机的主要原材料,例如塑料,价格出现大幅下降。美的和小天鹅利用T+3带来的快速响应机制,抓紧时间大干快上生产低成本洗衣机,然后利用这批成本更低的洗衣机,在市场上发动“价格战”。

这种“趁你病、拿你命”的策略,让美的、小天鹅在2015年的“家电寒冬”中取得辉煌胜利。小天鹅2015年营收131.3亿元,同比增长22%,净利润9.2亿元,同比增长32%,既抢了市场份额,同时还保持了毛利率的稳定。加上美的洗衣机的份额,反超了原来的龙头海尔。

而在2018年,美的把这种指哪打哪的快速生产机制移植到了空调和其他品类上。

(2)全品类

众所周知,空调产销周期较长,而且受到地产周期的影响很大,更何况现在也不能指望地产继续大繁荣。

在更接近市场的快速生产机制下,美的大幅扩张了产销品类,从空冰洗,到洗碗机饮水机电暖器电烤箱电磁炉破壁机等小家电,几乎一应俱全,“总有一款打动你”。

而且凭借品牌优势,在众多新品类里都做到了市场第一,去年这些“消费电器”收入1139亿,已经跟空调贡献的1212亿等量齐观。

(3)全球化

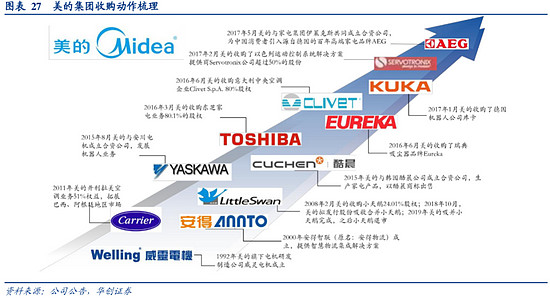

跟格力、海尔相比,美的的股权更集中,这为美的的收购带来了优势。

美的也确实是通过收购打开了不少海外市场:2011年,收购开利拉美空调业务股权进入阿根廷和巴西,2016年,先后通过收购东芝家电业务和中央空调企业Clivet的股权打入日本和意大利市场。

撒币并购以及海外建厂,还有一层更深的用意:避开政策潜在的束缚。日本家电的出海史就是最好的示范。

二战之后,恢复元气的日本在高新技术行业硕果累累,并对美国进行了技术输出。1970年代中期,美国进口的彩电中,日本品牌超过九成。美国坐不住,发起了对日本倾销和政府补贴等“不公平贸易习惯”的调查。彩电的贸易摩擦以《日美彩电协定》收尾。根据协定,从1977年7月开始的三年,日本出口美国的彩电数量不得超过175万台。

这种情况下,日本通过在美国建厂的方式,规避了出口相关的政策。这么做效果拔群——到了1970年代末,日本在美国生产的彩电数量已经超过了出口。

前事不忘后事之师,美的收购开利拉美空调业务,也有点“用钱规避政策”的意思。阿根廷贸易壁垒高企,许多国际厂商望而却步,选择依靠代理。而美的通过与开利拉美成立合资公司的方式,绕开了贸易壁垒的限制。

时至今日,美的不知不觉已经有40%的收入来自海外市场。

2018年,中国家电市场规模8104亿元,同比增幅只有1.9%;2019年,家电市场规模甚至发生了收缩,回落到8032亿元。2020年就更不用说了。

这意味着,随着近些年国内GDP增速放缓、经济筑底、房地市场热潮退去,国内家电行业进入了存量博弈时代,不是你死就是我活,格力、美的这样的寡头要保持增长,以后只能吃掉国内国外其他人的地盘。

在这个背景下,要靠竞争格局赚钱的家电行业,在今年又遇到了铜铝价格的上涨、制造成本攀升的打击。

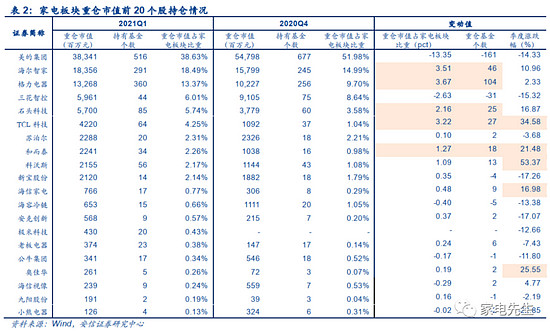

紧跟时代的基金也随之用脚投票。在今年6月底,持有美的的基金数量已经大幅下滑到268家,持有市值也只剩下177亿,距离疫情时期的124亿已经相差不远。

当然,空调比较费电,可能配不上新能源汽车。

(以上整理自:远川研究所)

大龙哥的消费龙头LOF基金优选了多只消费行业龙头个股,重仓股中包含“白酒龙头”贵州茅台、五粮液、还有“汽配龙头”福耀玻璃、“家电龙头”美的集团、“乳制品龙头”伊利股份、“养猪龙头”牧原股份等50只行业龙头。

消费行业目前有五大优势:

1.近几年各行业龙头集中度提升,龙头优势显著。

2.业绩确定性强,外资和机构资金抱团行业龙头。

3.居民消费占GDP比重不断上升,达到消费升级拐点。

4.城乡居民收入显著提升,消费能力增长。

5.消费行业增长稳定。

消费龙头LOF基金为股票投资者提供了出色的投资体验,二级市场交易操作与股票无异,且与股票交易佣金一致,免印花税,交易门槛低。选择消费龙头LOF(A:501090;C:009329),坚持指数化投资,用更低的研究门槛,更低的交易门槛,获得更优质的投资体验,现已上线腾讯理财通喽!

【经典解读】一图看懂消费龙头LOF基金!一键投资50只消费龙头A股

重点提示:左持科技,右持医疗,A股行情双龙头;守正银行,出奇券商,金融作战胜负手;拳打波动,脚踢回撤,调整防御靠债基!

丨科技ETF(515000)/医疗ETF(512170)/券商ETF(512000)/银行ETF(512800)/电子ETF(515260)/化工ETF(516020)/食品ETF(515710)/智能制造ETF(516800)/金科ETF(159851)/消费龙头LOF(501090)/ESG基金LOF(501086)A股龙头争霸

丨科技ETF联接A(007873)/券商ETF联接A(006098)低费率人气长线定投工具

丨科技ETF联接C(007874)/券商ETF联接C(007531)持有7日享零交易费率短线交易工具

丨银行ETF联接A(240019)低费率人气长线定投工具/银行ETF联接C(006697)持有30日享零交易费率短线交易工具

丨医疗ETF(512170)14亿人健康刚需/华宝中证医疗(162412)低费率人气长线定投工具

丨电子ETF(515260)中国芯,电子造!上交所首只电子ETF,一键投资50只电子龙头股!

丨智能制造ETF(516800)助力碳中和,新工业龙头!国内首只智能制造ETF,一指揽尽中国“智”造新龙头!

丨化工ETF(516020)造化有神工,扶摇趁东风!国内首批化工ETF,荟聚化工行业龙头企业

丨金科ETF(159851)金融卓越力量,科技革命势力!国内首只金融科技ETF,不止于数字货币

丨食品ETF(515710)14亿人吃喝大生意,舌尖上的ETF!国内首只食品ETF,一基打包食品饮料龙头股!

丨ESG基金LOF(501086)精准把握碳中和“基”遇!国内首只MSCI增强型ESG基金,紧跟碳中和大势!

丨消费龙头LOF(501090)消费复苏,指选龙头!一基投资50只消费龙头A股

丨五星长牛债基华宝宝康债A(240003),连续7年正收益/短债超新星华宝中短债A(006947)。专攻债券,不投股票。

丨短期安营扎“债”认准C,华宝宝康债C(007964)/华宝中短债C(006948),免申购费+赎回费(7天/30天以上),进出更自如

---------------------------------------------------------------------------

风险提示:中证消费龙头指数(CSI931068)基日为2004.12.31,发布于2018.11.21,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。

任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。