工业产需:上游供给受限,出口韧性犹存

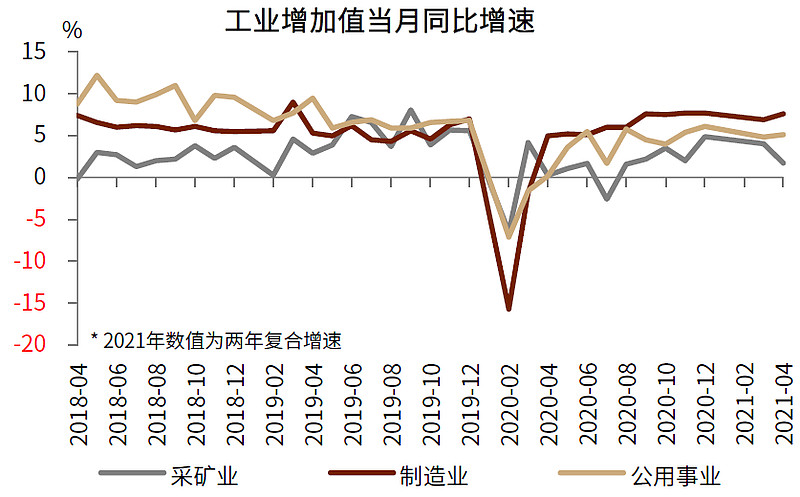

制造业生产较1季度回升,中游设备制造业重回两位数增速,下游消费品制造业修复平缓。年初以来,1-2月工业生产受“就地过年”支撑,增速较高;而3月份工业增加值受2019年同期高基数的影响,两年复合增速出现单月的大幅回落。如果将1季度作为整体考察,4月份制造业增加值两年平均增长7.6%,较1季度改善了0.7个百分点。

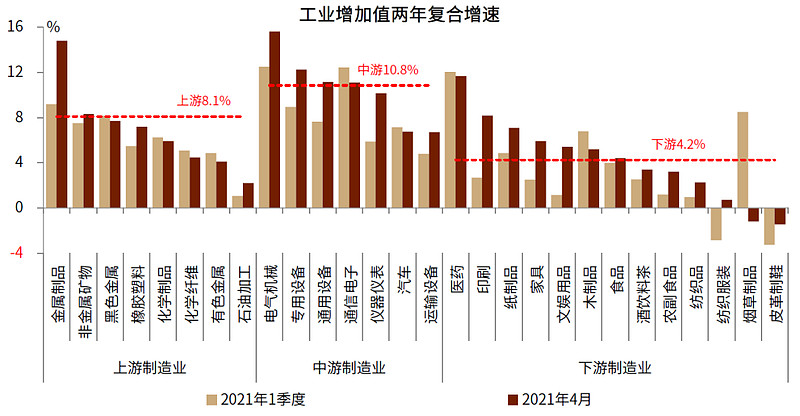

其中,中游制造业同比增长10.8%、重新回到两位数增速区间,电气机械、专用设备、通用设备、通信电子设备等行业,受益于外需的支撑,增加值增速均在10%以上。下游制造业的增速也所改善,尤其是印刷品、文娱用品、纺织服装、家具等非食品类消费品,增速改善幅度均超过3个百分点。但从出口和消费表现来看,相关行业并未出现显著的需求改善,居民消费品的生产修复或总体平缓。

图表:4月,制造业增加值增速较1季度反弹

资料来源:万得资讯,中金公司研究部

图表:中游设备制造业增加值重回两位数增速

资料来源:万得资讯,中金公司研究部

图表:电气机械、金属制品、专用设备等制造业增加值增速较高

资料来源:万得资讯,中金公司研究部

图表:4月,机械设备、非食品类消费品的增加值改善幅度较大

资料来源:万得资讯,中金公司研究部

中游机械设备类制造业的高景气,受外需支撑明显;上游工业品价格抬升,提振相关行业出口。4月份,中游制造业出口交货值同比增长11.7%,较1季度上升0.6个百分点,维持两位数的高增速。前4个月,各行业的生产景气和出口景气密切相关,电气机械、通信电子、专用设备、金属制品等行业的生产,受到外需的明显拉动。此外,医药制造业受疫情支撑,4月出口交货值两年复合增速高达41%;黑色金属、化学制品、石油加工制品等行业,在价格上行情况下,出口交货值也受到提振。

5月出口增速低于预期,更多受供给侧扰动;草根调研显示,中短期内外贸企业出口订单仍较饱和。5月PMI新出口订单为48.3%(前值50.4%),落入收缩区间。出口订单的下滑,是东南亚疫情、芯片短缺等因素造成的数据扰动,还是出口趋势性下滑的开始,仍需进一步观察。草根调研显示,被调研的多数企业出口订单多排到6月末,有的企业订单甚至排到8月份。不过企业认为相比去年同期的高基数,今年同比可能回落是大概率事件,目前订单量基本与去年四季度持平(相关研究请参阅中金宏观报告《出口韧性有多强?最新调研感受——出口企业草根调研》)。

图表:各行业的生产景气和出口密切相关

资料来源:万得资讯,中金公司研究部

图表:机械设备、医药出口增速较高,上游涨价行业增速改善较大

资料来源:万得资讯,中金公司研究部

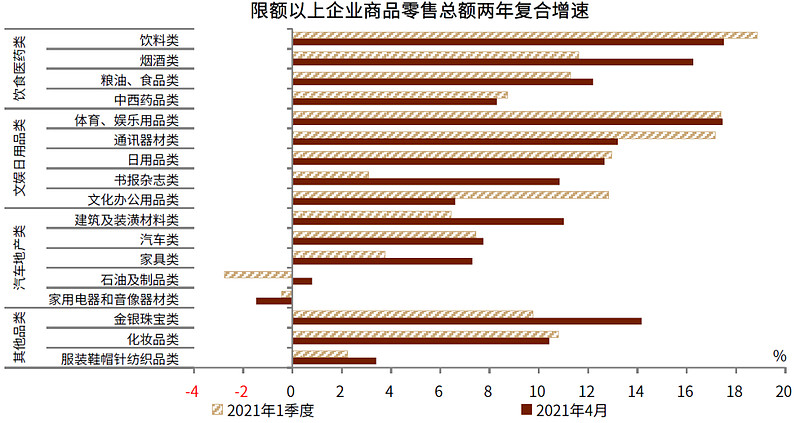

4月商品消费增速持平于1季度,饮食烟酒、文娱日用品等消费增速快于总体,汽车和后地产相关消费相对偏弱。4月份,社会消费品零售总额两年复合同比增长4.3%,较1季度改善0.2个百分点[1]。其中,商品零售增速持平于4.8%,餐饮收入增速改善1.5个百分点至0.4%。限额以上企业商品零售中,饮料、烟酒、体育娱乐用品等商品消费增速较快,家用电器、家具、汽车等“后周期”消费弱于总体表现。4月份建筑装潢、家具等消费增速较1季度有所改善,但在房地产销售回落趋势下,相关消费改善的持续性存疑。

“后疫情”时期的服务消费或温和修复;而在就业偏弱、收入分化的背景下,商品消费修复弹性可能相对有限。2021年五一假期全国旅游接待人次较2019年同期增长3.2%,比清明节的增速提高8.7个百分点,旅游收入降幅也有所收窄,线下服务消费仍处于修复通道中。与此同时,居民就业和收入均未修复到疫情前,并且收入分化有所加大。比如一季度城镇居民人均可支配收入两年复合增速为6.2%,中位数复合增速为5.1%,农村外出务工劳动力收入复合增速仅为2.4%。这将对商品消费的进一步上行形成一定制约。

图表:4月商品消费增速持平于1季度

资料来源:万得资讯,中金公司研究部

图表:服务消费仍处于修复通道

资料来源:万得资讯,中金公司研究部

图表:饮食烟酒等消费增速快于总体,汽车和后地产相关消费相对偏弱

资料来源:万得资讯,中金公司研究部

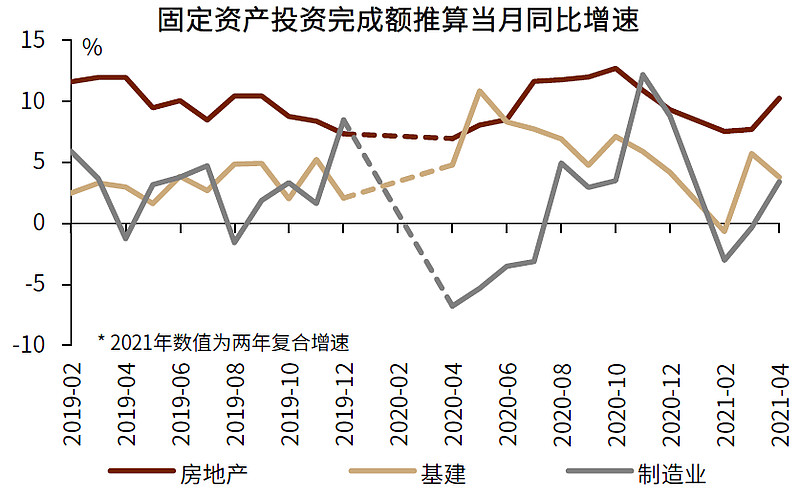

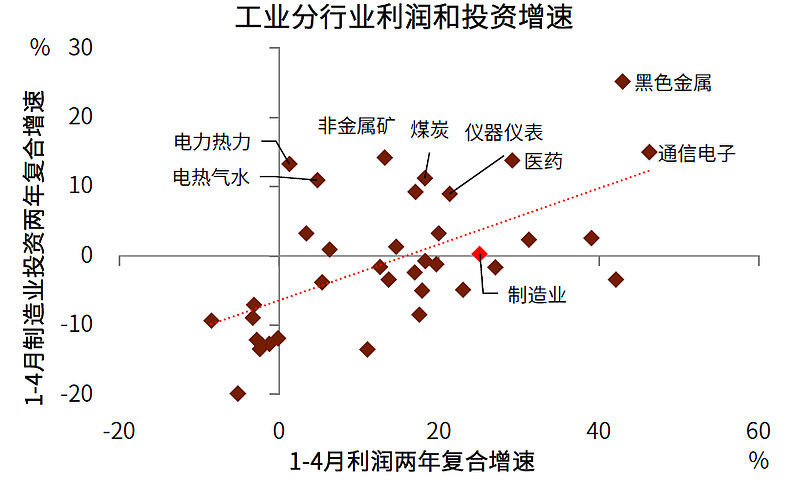

制造业投资改善显著,受前期高生产、高盈利的支撑,中上游制造业投资或仍有修复空间。4月制造业投资两年复合增速为3.4%,较3月改善3.7个百分点。其中,上游制造业投资快于总体,主要由黑色、有色、石油加工等行业拉动。这些行业价格抬升、盈利改善的同时,供给受到环保政策的约束,企业积极扩大投资进行技术改造和环保升级。中游设备制造业投资在4月普遍回升,运输设备、仪器仪表、电气机械、通信电子等行业投资增速改善幅度均超过2.5个百分点。下游消费品制造业产需两弱,除医药等个别行业,投资延续负增长。

5月以来,原材料涨价压制建筑投资需求;受房地产调控收紧、基建支出偏慢等影响,建筑投资需求可能边际走弱。4月房地产投资两年复合增速10.3%、提高2.6个百分点,基建投资增速3.8%、下降2个百分点。总体来看,在3-4月的开工旺季,建筑投资是改善的。但5月高频数据显示,伴随原材料价格快速上行,建筑钢材成交量、水泥出货率等都回落至近年同期的低位,建筑投资受到压制。5月建筑业PMI虽然有所抬升,考虑到房地产和基建政策的影响正逐步显现,建筑投资需求趋势上可能走弱。

图表:制造业投资回升

资料来源:万得资讯,中金公司研究部

图表:年初以来,工业投资和利润呈现正相关性

资料来源:万得资讯,中金公司研究部

图表:钢铁、电子、医药等制造业投资增速较高

资料来源:万得资讯,中金公司研究部

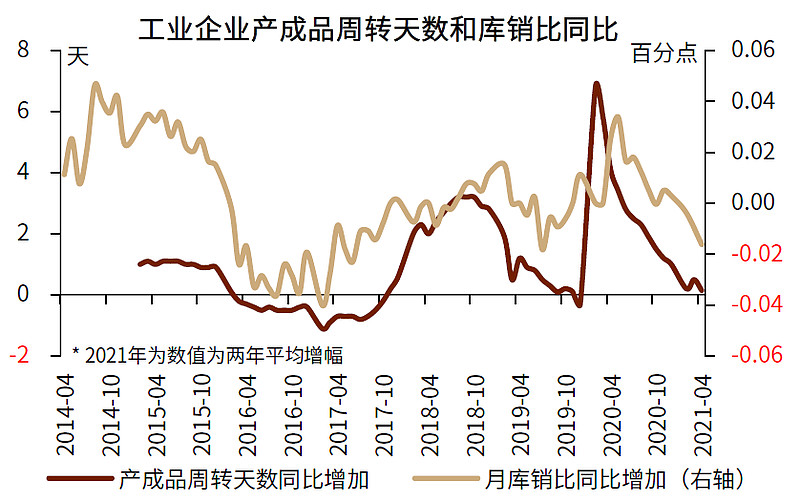

工业产成品库存相对水平回落至低位,生产和需求较强的同时,上游供给约束逐渐凸现。4月工业企业产成品库存增速8.2%,连续第2个月下行;原材料及半成品库存增速11.4%,呈加速增长态势。经验来看,原材料及半成品库存走势领先产成品,持续快速上行反映了较强的生产动能。而产成品库存的回落,一方面体现了需求的旺盛,另一方面也指向了生产的“相对不足”。4月份,产成品库销比、周转天数等相对库存表现,均已回落至2014年以来的相对低位。尤其是采矿业、原材料制造业等上游工业行业,产成品实际库存增速多数下降。

图表:产成品库存回落、原材料和半成品库存上行

资料来源:万得资讯,中金公司研究部

图表:工业产成品库存相对水平回落至低位

资料来源:万得资讯,中金公司研究部

图表:采矿业、原材料制造业等上游行业的产成品实际库存增速下降

资料来源:万得资讯,中金公司研究部

工企盈利:盈利分化扩大,中下游承压

上游工业品在供给约束下价格快速上行,生活资料价格增速也出现渐次回升,需警惕价格传导对通胀的可能影响。4月份采掘工业和原材料工业PPI分别同比增长24.9%、15.2%,分别较3月上升12.6和5.1个百分点。上游的采矿业和原材料制造业普遍呈现出低供给弹性、高价格弹性的特征,如黑色金属矿、有色金属矿、有色金属等。值得关注的是,非食品类生活资料价格也开始出现趋势性上行的迹象,一般日用品、衣着、耐用消费品的PPI增速先后抬升。上游工业品价格连续快速上行,对中下游消费品和服务价格的潜在压力需保持关注。

图表:上游工业品在供给约束下价格快速上行

资料来源:万得资讯,中金公司研究部

图表:非食品类生活资料价格也出现了渐次回升

资料来源:万得资讯,中金公司研究部

图表:上游行业供给弹性较低

资料来源:万得资讯,中金公司研究部

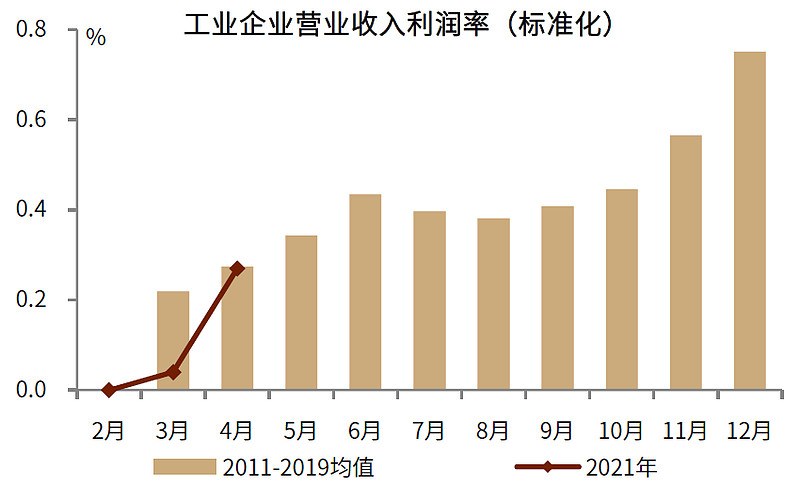

4月工企盈利进一步改善,营收利润率上升幅度超季节性,黑色、有色、化工等上游行业利润增速较高。4月工企营收两年复合增速为13.2%,为近2年来的新高;利润复合增速为22.6%,也保持了较快增速。4月增加值和PPI均上行,呈现量价齐升的格局,对企业盈利形成支撑。工企营收利润率同步改善,4月较3月提高了0.2个百分点,环比增幅高于历史平均季节性表现。盈利改善幅度较大的行业主要集中在上游,尤其是黑色、有色、化工等价格涨幅较大的领域。

图表:4月,工企营收和利润增速改善

资料来源:万得资讯,中金公司研究部

图表:4月,工企营收利润率环比增幅强于季节性

资料来源:万得资讯,中金公司研究部

注:以每年1-2月累计营收利润率为0值,对历史均值和2021年数值进行标准化

图表:黑色、有色、化工等上游行业利润增速较高

资料来源:万得资讯,中金公司研究部

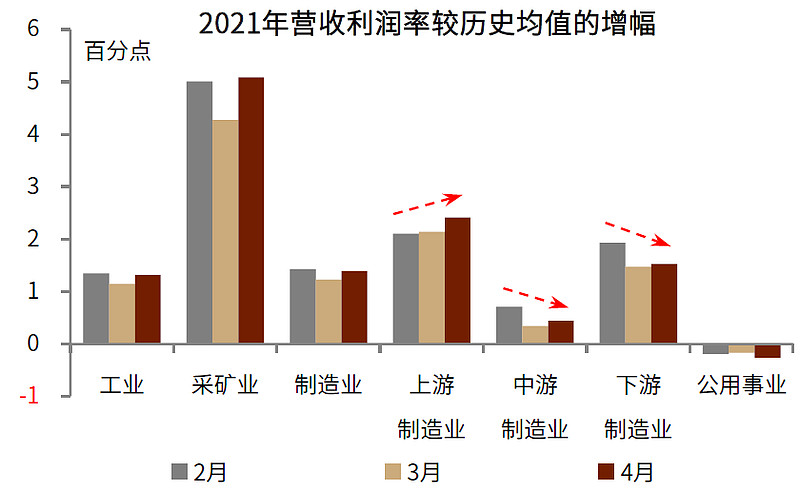

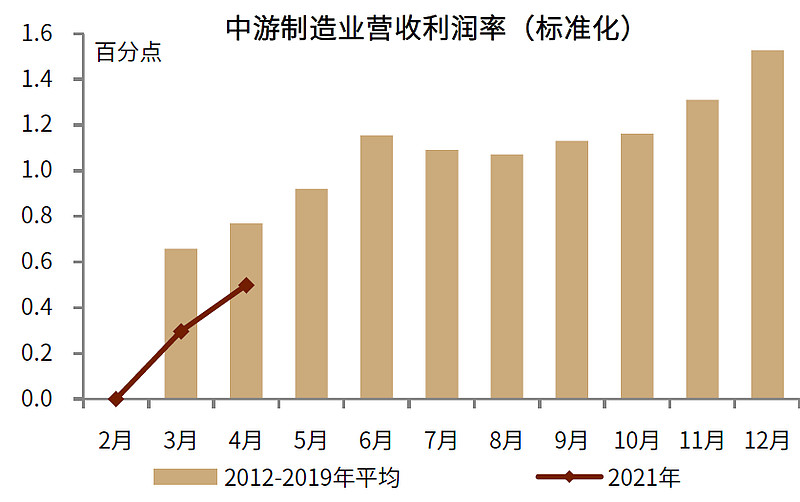

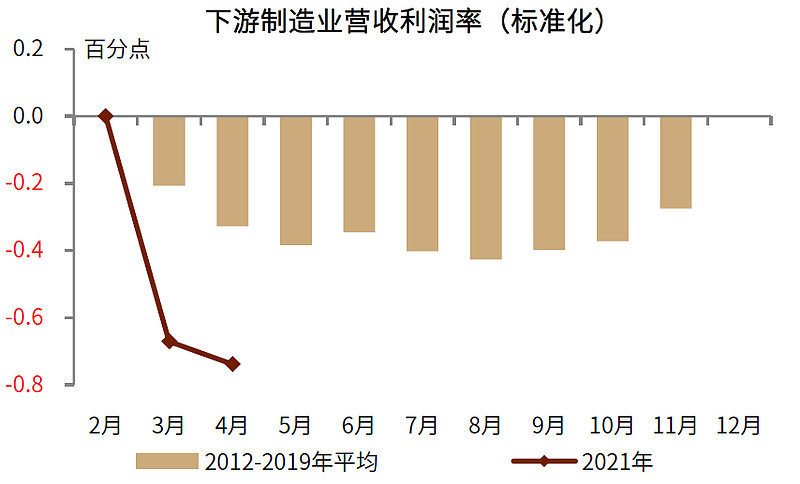

全球供应链受损和上游工业品供应受限,使得各行业利润表现分化,中游制造、公用事业受影响更为显著。1-4月,工业企业营收利润率较历史均值(2012-2019年)提高1.3个百分点。其中,采矿业和上游制造业营收利润率相较于历史均值,分别提高了5.1和2.4个百分点;而直接受上游涨价冲击的中游制造业、公用事业营收利润率,较历史均值提高幅度仅为0.4和-0.3个百分点。走势上,伴随上游工业品价格的上行、以及芯片、运价等供应链环节价格上涨,上游制造业营收利润率显著强于季节性,中游和下游制造业走势弱于季节性。上游涨价对于中下游利润空间的压缩逐步凸现。

图表:采矿业、上游制造业利润率高于历史均值

资料来源:万得资讯,中金公司研究部

图表:上游制造业营收利润率走势强于历史均值

资料来源:万得资讯,中金公司研究部

注:以每年1-2月累计营收利润率为0值,对历史均值和2021年数值进行标准化

图表:中游制造业营收利润率走势弱于历史均值

资料来源:万得资讯,中金公司研究部

注:以每年1-2月累计营收利润率为0值,对历史均值和2021年数值进行标准化

图表:下游制造业营收利润率走势弱于历史均值

资料来源:万得资讯,中金公司研究部

注:以每年1-2月累计营收利润率为0值,对历史均值和2021年数值进行标准化

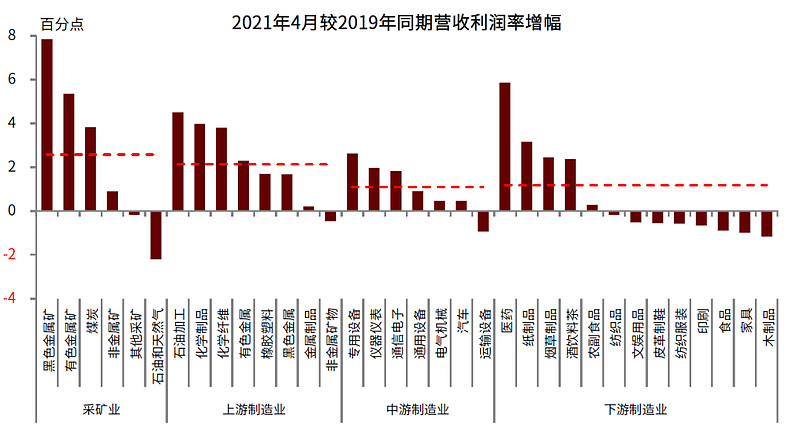

和2019年相比,营收利润率改善较大的行业,主要受益于价格上涨、成本下降以及需求改善等逻辑。采矿业中,黑色和有色金属矿、煤炭的采选业,受煤炭和金属矿价格上涨的拉动,营收利润率较2019年改善幅度较大。石油加工、化学制品、化纤等上游制造业,还受到成本下降的支撑。中下游制造业中,专用设备、电子设备、医药等制造业,涨价幅度相对不大,更多是需求拉动下的利润率改善。

图表:制造业中,医药、石油加工、化学制品等行业营收利润率改善幅度较大

资料来源:万得资讯,中金公司研究部

(转自:中金点睛)

高抛低吸高分红!

【A:501029;C:005125红利基金特别提示】

华宝标普中国A股红利机会指数证券投资基金(LOF)场内简称“红利基金”基金代码501029(A份额)、005125(C份额)。

本基金是一只颇具特色的指数型基金,也是标普品牌中国A股指数系列在国内首次发行的基金,跟踪标的为标普中国A股红利机会指数(CSPSADRP),是标普全球红利策略系列指数在中国的旗舰指数。

本基金主要采取复制法投资标普中国A股红利机会指数的成份股,追求跟踪偏离度和跟踪误差最小化。

标普中国A股红利机会指数是一只A股红利策略指数,旨在提供投资者在中国投资高红利率股票的机会,同时满足多元化、稳定性和可投资性的要求。

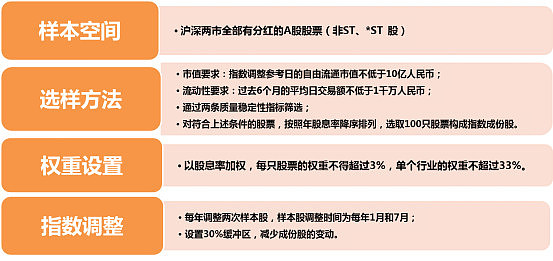

标普中国A股红利机会指数的编制方法如下:

1)样本空间:沪深两市全部有分红的A股股票(非ST、*ST 股)(暂不包含创业板股票)

2)选样方法:

①市值筛选:指数调整参考日的自由流通市值不低于10亿人民币

②流动性筛选:过去6个月的平均日交易额不低于1千万人民币;

③质量稳定性筛选:

a)过去3年的盈利增长必须为正;

b)公司在过去12个月的净利润必须为正。

3)权重设置:股息率加权,且每只股票的权重不得超过3%,单个行业权重不超过33%

4)指数调整:

①每年调整两次样本股,样本股调整时间为每年1月和7月;

②设置30%缓冲区,减少成份股的变动。

华宝标普中国A股红利机会指数证券投资基金(LOF)前十大成份股依次为:苏宁环球、南钢股份、广汇物流、柳钢股份、富安娜、茂业商业、大秦铁路、兖州煤业、交通银行、杭锅股份。

数据来源:WIND,截至2021.05.08

标普中国A股红利机会指数较A股主流红利类策略指数收益率对比

数据来源:WIND,截至2021.05.08

$上证指数(SH000001)$ $红利基金LOF(SH501029)$ $创业板指(SZ399006)$

重点提示:左持科技,右持电子,科技行情双龙头;守正银行,出奇券商,金融作战胜负手;拳打波动,脚踢回撤,调整防御靠债基!

丨科技ETF(515000)/电子ETF(515260)/ 券商ETF(512000)/ 银行ETF(512800)/ 医疗ETF(512170)/ 消费龙头LOF(501090)A股龙头争霸

丨 科技ETF联接A(007873)/ 券商ETF联接A(006098)低费率人气长线定投工具

丨 科技ETF联接C(007874)/ 券商ETF联接C(007531)持有7日享零交易费率短线交易工具

丨银行ETF联接A(240019)低费率人气长线定投工具 / 银行ETF联接C(006697)持有30日享零交易费率短线交易工具

丨医疗ETF(512170)沪深两市唯一医疗行业ETF / 华宝中证医疗(162412)低费率人气长线定投工具

丨电子ETF(515260)苹果概念股一键购!尽揽14只苹果产业链龙头股,权重占比44.29%

丨消费龙头LOF(501090)消费复苏,指选龙头!一基投资50只消费龙头A股

丨五星长牛债基华宝宝康债A(240003),连续7年正收益 / 短债超新星华宝中短债A(006947)。专攻债券,不投股票。

丨短期安营扎“债”认准C,华宝宝康债C(007964)/ 华宝中短债C(006948),免申购费+赎回费(7天/30天以上),进出更自如

---------------------------------------------------------------------------

风险提示:标普A股红利指数(CSPSADRP.CI)基日为2004.6.18,发布于2008.9.11,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。

任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。