回顾2021年以来的行情,A股市场经历了先扬后抑的“冰火两重天”。

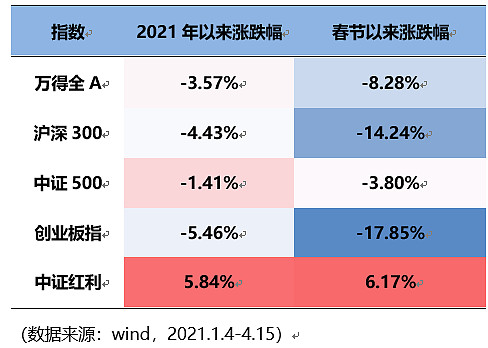

春节前,A股在核心资产的带动下一路高歌猛进,投资者热情被快速点燃,大量新资金进场导致热门赛道上的股票估值进一步扩张。而春节过后,在美债收益率快速上升以及通胀预期等各种因素催化下,A股市场迎来大幅度回调,一夜之间市场进入冰点。潮涨潮落,今年以来在所有沪深市场核心指数中,唯有红利一类录得正收益。

在当前内外部不确定性较强、市场分歧较大的环境下,红利指数自身低估值顺周期的风格、稳健收益的特性,得到了充分的体现。今天我们就来梳理一下红利投资背后所代表的逻辑。

(数据来源:wind,2021.1.4-4.15)

市场对红利投资的简单表述为:投资具有稳定分红传统和高分红能力的高股息股票,往往使用股息率作为最核心的筛选指标。实际上,高股息率是一个有效的复合选股指标,稳定高分红的企业往往具有以下特点:

1. 盈利出色:公司进行现金分红,是以真金白银的方式回馈投资者,能够高分红的代表了其真实、出色、稳定的盈利能力。

2. 现金充裕:能够大额分红的公司代表了其具有充裕的现金流,企业经营风险小。

3. 预期稳定:企业对于未来的经营状况有着稳定的预期。

4. 估值便宜:股息率本身是一种估值指标,高股息意味着公司具有较低的估值,拥有较强的安全边际。

实际上,处于高速扩张期的企业,由于需要资金的支持,且自身发展获得的收益比股东自己拿钱再投资的收益高,因此这类企业往往不会高分红。当企业能够稳定进行高分红时,往往具有以下特征:公司已经过高速成长时期,扩张需求弱,盲目对外投资还有投资风险,进入稳健发展阶段;公司在行业内形成了一定的竞争壁垒,能够保持盈利的稳定;这些公司往往出自成熟行业,行业整体格局确定,市场对其投资的逻辑一致性强且变化不会剧烈,行业整体估值呈现平稳波动。

总结来看,红利投资就是投资于盈利稳定、现金充裕、估值便宜的成熟企业,淡化短期的估值波动,以获取企业内生增长所创造的稳健收益为目标。

红利指数的长期表现,也能充分体现这种稳健收益的特征:由于企业竞争格局确定,向下空间有限,投资逻辑稳定,估值呈现平稳波动;持续稳定的分红提供了最基础的安全垫,高分红企业盈利稳定,持续创造真实利润,为股价上涨提供了基本面支撑。

从更长远的视角来看,随着国民经济的不断发展,会有越来越多的行业逐步触及到成长的天花板,进入成熟阶段。由于企业的竞争格局趋向稳定,市场对其的估值分歧也会随之减弱,从而降低估值波动对股价的影响,股票的市场表现越来越贴近其真实的盈利增长。

同时,随着外资流入以及A股机构化趋势演进,市场参与者的投资理念不断成熟,由“投机”走向“投资”,对股票的定价越来越聚焦于公司本身的质量。

海外成熟市场也给我们提供了非常好的参考:发达国家传统行业普遍进入成熟期,市场以机构投资者为主,股票估值稳定,波动主要由企业盈利因素产生。红利投资从产品数量以及产品规模上,都是非常主流的投资方式,长期受到市场认可。从业绩上来看,20年来标普高红利指数不仅跑赢了标普500指数,也将纳斯达克指数甩在了身后。

随着国民经济发展不断趋于成熟,市场参与者的投资理念变化,并参考海外成熟市场的先例,我们认为,红利投资具有长期的生命力,是未来投资的一种重要方向,值得投资者多多关注。

声明及风险提示:基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。基金有风险,投资需谨慎。证券市场价格因受到宏观和微观经济因素、国家政策、市场变动、行业和个股业绩变化、投资者风险收益偏好和交易制度等各种因素的影响而引起波动,将对基金的收益水平产生潜在波动的风险。投资人购买基金时候应详细阅读该基金的基金合同、招募说明书、产品资料概要等法律文件,了解基金基本情况,及时关注本公司官网发布的产品风险等级及适当性匹配意见。由于各销售机构采取的风险评级方法不同,导致适当性匹配意见可能不一致,提请投资者在购买基金时要根据各销售机构的规则进行匹配检验。基金法律文件中关于基金风险收益特征与产品风险等级因参考因素不同而存在表述差异,风险评级行为不改变基金的实质性风险收益特征,投资者应结合自身投资目的、期限、风险偏好、风险承受能力审慎决策并承担相应投资风险。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运营时间短,不能反映股市发展所有阶段。