10月25日,巨子生物(HK:02367)$巨子生物(02367)$ 披露全球发售,启动招股。按照计划,于2022年10月25日-28日招股,拟全球发售2260.88万股股份,其中香港公开发售占10%,国际发售占90%,另有15%超额配股权。

本次冲刺港交所上市,巨子生物拟定的发行价格区间为每股发售价24.30-27.70港元,每手200股。若发行价定为24.30港元/股,则巨子生物预计募资净额约为4.52亿港元;若发行价定为27.70港元,则预计募资净额约为5.17亿港元。

贝多财经了解到,巨子生物预计上市时的市值约在240.96亿港元至274.68亿港元,。若按照发行价格区间的中位数26.00港元/股计算,巨子生物的募资金额约为4.85亿港元,预计将于2022年11月4日正式在港交所上市。

值得一提的是,巨子生物本次IPO并未有基石投资者参与认购。在笔者看来,这在一定程度上意味着巨子生物并未获得机构投资人的认可。另外,此时参与认购巨子生物并不划算,存在一定的破发(亏损)风险。

据了解,此前已经完成招股,并准备于2022年10月5日在港交所上市的百德医疗(HK:06678)同样未获得基石投资者的签约订单。就在上市前夕的暗盘中,百德医疗的股价下跌四成。股价暴跌后,百德医疗则发布公告称“延迟全球发售”。

换句话说,百德医疗的IPO进程按下暂停键,暗盘交易的订单也随即“失效”。对于延迟全球发售的原因,百德医疗仅称“鉴于监管机构作出查询,公司需要更多时间回应监管机构的查询”。

回到巨子生物身上,虽然名称带上“生物”的字样,但本质上是一家医美面膜概念的公司。据贝多财经了解,巨子生物的收入大部分来源于两个品牌,即可复美及可丽金,主要是类人胶原蛋白敷料,系“医美面膜” 概念。

此次上市,巨子生物会破发吗?

一、整体业绩增长迅猛

为了使投资人信服,巨子生物在招股书中频频使用“先行者和领军者”“2021年中国第二大的专业皮肤护理产品公司”“中国最大的胶原蛋白专业皮肤护理产品公司”等词,称该公司处于行业领先地位。

但据北京商报报道,北京君都律师事务所高级合伙人、生命科学与健康医疗法律部主任张文波认为,巨子生物冲刺上市的原因有皮肤护理类竞争门槛低,上市自带品牌溢价光环效应,打通可流通股权融资通道和多种融资工具,以便于在行业进一步跑马圈地,扩大市场份额等。

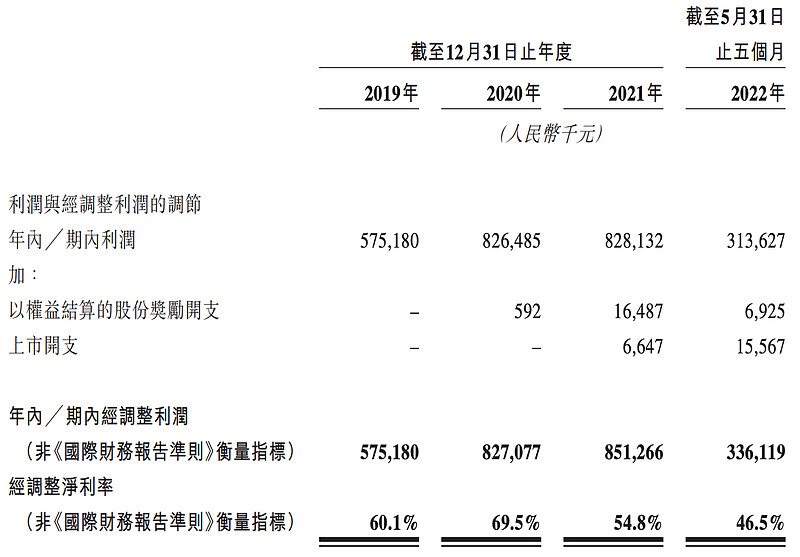

招股书显示,巨子生物2019年、2020年和2021年的收入分别为9.57亿元、11.90亿元和15.52亿元,年复合增长率为27.39%;年内利润(净利润)分别为5.75亿元、8.26亿元、8.28亿元,经调整净利润分别为5.75亿元、6.72亿元和8.37亿元。

截至2022年5月31日止五个月,巨子生物的收入为7.23亿元,较2021年同期的5.21亿元增长38.89%;净利润为3.14亿元,较2021年同期的2.30亿元增长8.33%;经调整净利润3.36亿元,较2021年同期的2.96亿元增长13.43%。

以此来看,巨子生物的业绩保持高速增长态势,其中收入的增速远高于净利润,这也致使巨子生物的净利率有所下滑。报告期内,巨子生物的净利率分别为60.1%、69.4%、53.3%和43.4%,经调整净利率分别为60.1%、69.5%、54.8%和46.5%,呈现持续走低的态势。

二、科技含金量待提高

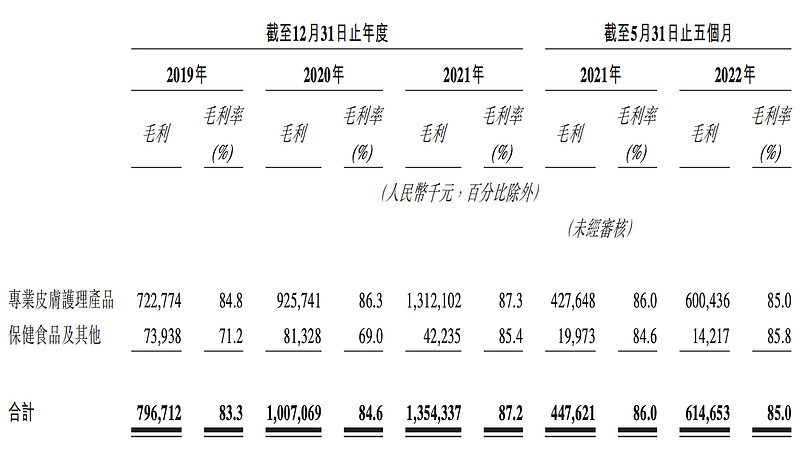

贝多财经发现,巨子生物的毛利率非常高。

2019年、2020年、2021年以及2022年前五个月,巨子生物的毛利率分别为83.3%、84.6%、87.2%和85.0%,其中专业皮肤护理产品的毛利率分别为84.8%、86.3%、87.3%和85.0%,保健食品及其他的毛利率分别为71.2%、69.0%、85.4%和85.8%。

对于净利率整体下降,巨子生物在归因于公司增加了电商平台及社交媒体平台上的线上销售及营销活动的支出,以不断扩张线上销售渠道,顺应行业趋势及抓住市场机会,从而使线上营销费用有所增加。

之所以净利率走低,和巨子生物的营销开支剧增有关。2019年、2020年和2021年以及2022年前五个月,巨子生物的销售及经销开支分别为9378.8万元、1.58亿元、3.46亿元和1.96亿元,占总收入的比例分别为9.8%、13.3%、22.3%和27.1%。

招股书显示,巨子生物的销售及经销开支主要包括线上营销费用、线下营销费用,以及员工薪酬开支等。其中,线上营销费用分别为6452.3万元、1.25亿元、3.06亿元和1.79亿元,线下营销费用分别为2481.6万元、2753.5万元、2336.9万元和533.4万元。

相比之下,巨子生物的研发开支则显得有些拮据。2019年、2020年和2021年以及2022年前五个月,巨子生物的研发开支分别为1140.0万元、1338.1万元、2495.4万元和1424.1万元,分别占总收入的1.2%、1.1%、1.6%和2.0%,不及同期营销开支的零头。

从这个角度来看,巨子生物的科技含金量有待提高。不过,这种情况并非巨子生物独有。

据贝多财经了解,拟在A股上市的哈尔滨敷尔佳科技股份有限公司(下称“敷尔佳”)同样如此。2019年至2021年,敷尔佳的研发费用合计为732.65万元,而同期的宣传推广费用则合计为4.72亿元,可谓“小巫见大巫”。

而已经上市的医美概念股则领先一筹。仅就2021年而言,华熙生物(SH:688363、HK:00963)的研发投入为2.84亿元,研发占比为5.75%;爱美客(SZ:300896)的研发开支为1.02亿元,研发占比为7.07%;贝泰妮(SZ:300957)的研发费用为1.13亿元,研发占比为2.99%。

三、股东提前大额“套现”

值得一提的是,巨子生物还在冲刺上市前接连大额“套现”。

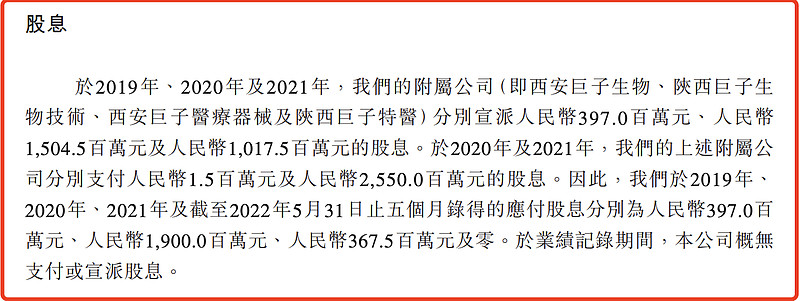

招股书显示,2019年、2020年和2021年,巨子生物的附属公司(即西安巨子生物、陝西巨子生物技术、西安巨子医疗器械及陕西巨子特医)分别宣派3.97亿元、15.045亿元和10.175亿元股息,合计约为29.19亿元。

相比之下,巨子生物过去三年的净利润合计约为22.30亿元,经调整净利润合计20.84亿元。换句话说,巨子生物的股东已经提前将这部分利润进行了“套现”,以免被后续进入的投资人分走。

根据介绍,上述附属公司于2020年、2021年分别支付了150万元、25.50亿元的股息,即合计“套现”约25.52元。此外,巨子生物还于2019年、2020年和2021年分别录得应付股息3.97亿元、19.0亿元和3.68亿元,合计约为26.65亿元。

尽管如此,巨子生物仍在2021年10月至12月获得了6.3亿美元(约合人民币42亿元)的A轮融资,每股成本为20.00元,投资方包括高瓴资本等。据介绍,巨子生物向A轮股东所分配及发行股份占其上市前已发行总股本的37.98%。

本次上市前,高瓴资本持股4.99%,CPE源峰持股4.33%,君联资本通过君联管理持股3.43%。而此次在港交所启动全球发售,巨子生物的发行价区间为每股发售价24.30-27.70港元,按中位数26.00港元/股计算则折让15.06%。

相比之下,范代娣通过信托持股59.97%,通过Healing Holding持股0.09%,合计持股60.06%,同时通过受限制股份单位计划GBEBT Holding持股的1.96%,合计控制巨子生物62.02%的投票权。

其中,范代娣为巨子生物的执行董事兼首席科学官,其配偶(丈夫)严建亚为巨子生物董事会主席、执行董事兼首席执行官。