历史文章:

1、抖音与拼多多论坛口碑与实际数据背离的逻辑

2、拼多多的单季GMV问题

3、拼多多的过去、现在、未来

4、拼多多年度活跃买家与季度月平均活跃用户问题

5、支付宝拼团小程序解决的二个核心问题

6、从四个关键点谈拼多多

7、拼多多18年Q4季报点评与四处迷雾

8、拼多多2019年Q1财报点评

整体评价:一份相当好的季报,除货币化率,年度活跃买家、月活跃用户、GMV、收入都超预期,超预期的收入摊销下营销费用率也降低到84%,最好的是一些关键信息表明在客群突破和品类扩张有取得一定成就,这打开更高的想象空间。

一、三次小赌经历复盘

关于拼多多,我在雪球和部分球友小赌过三次,翻盘三次经历,可以帮助理解部分逻辑演变:

(1)、赌年度活跃买家和GMV

年度活跃买家和GMV(或人均年度GMV=GMV/年度活跃买家)对于电商的意义类似于月活用户和APRU对于内容类产品意义,是非财务类价值指标,结合行业了解和发展趋势可以一定程度看未来的财务指标。

对一个处于扩张期高速发展的企业来讲,过于关注当期利润甚至收入都意义不大。那么正常情况下,在定性分析配合下,年度活跃买家和GMV就是大致看电商企业阶段经营结果的指标。最初就选择这二个,没记错的话赌的是18年Q3季报,当时年度活跃买家超预期,GMV没超预期,没输也没赢。

(2)、仍然赌年度活跃买家和GMV

还和一位朋友在私信赌了收入,这里不提。

赌年度活跃买家是基于去年中提到的过滤理论:年度活跃买家以年为周期计算,假设一个用户在17年Q4因为各种各样的原因接触过拼多多,但之后不适应没有再接触,在18年Q1、Q2、Q3季报中仍然会是拼多多的年度活跃买家,但到Q4就被清洗出来。这个问题,阿里京东等电商都有,但因为筛选用户的过程很长,影响较小,拼多多的模式和高营销费用导致其会在二三年内完成人群过滤,影响也就很大,基于此,得出拼多多的年度活跃买家被高估不少,在一段时间后会逐渐回归正常。

我低估了二点:

1、可以再捞回来

17年末,拼多多开始把微信流量导向APP,18年初仍然延续这个过程,到年中微信小程序的用户数体量已经较小,但在Q4又突然暴涨。——微信是挖掘用户的神器,而本来应该清洗出去的用户也可以再拉回来,拉回来后继续留下后是最好的,没留下来也没关系,最起码又可以在报表上有效一年。它的商业模式可以让它远比行业内的其他企业更容易做到这点,只要想,年度活跃买家这个数据可以保持高估常态。

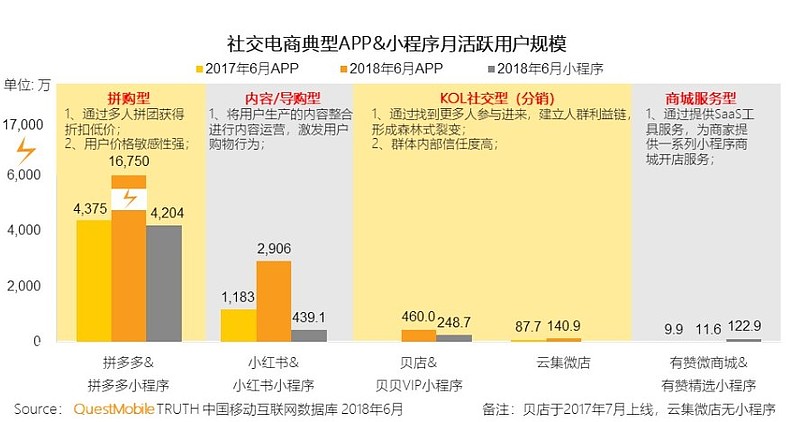

以上是QM报告内去年3、6、9、12月拼多多微信小程序数据。

2、它有很多钱

去年初上市前一轮融资、去年中IPO融资、今年初增发,总共拿到近250亿现金,这个体量的资金可以支持较长时间的高投入,完成想做的事情也变得更简单,短期数据更简单。去年还看不到增发这件事,这事对短期投入很有正面影响。

所以之后没和球友赌年度活跃买家这个数据,GMV同理,高投入加上适当调配的空间,再去赌就变成真的赌,输赢掌控在管理层手里。

(3)赌收入

赌收入的原理是:GMV*货币化率等于收入,可以适当调配一个,但假如调高一个另外一个就会低些(和总GMV=年度活跃买家*年度人均GMV类似,如年度活跃买家数高估则年度人均GMV会较低,不过电商GMV操作空间太大,不如收入)。

去年Q2是货币化率全年最高峰,3.3%左右,判断今年难有该数据,实际出来3.1%,对倒是对的,但GMV比我大致预计的高200-300亿。所以收入远高预期。

战术家能在合适的时期做合适的选择,时机本身有些运气在里面,但把握住就看能力和魄力,这方面,拼多多的高管表现可以。

我在之前的文章中提到,在对微信用户进行大致清洗后,之后想维持高增长拼多多需要去电视、全网甚至线下找流量,之后的成本会高很多。

在去年底,拼多多在线上效果广告(买量广告,导流到应用,成功会反应在月活里面,再成功会反应在年度活跃买家里面;小程序的推广会导致年度活跃买家增长>月活跃用户增长,而线上买量广告的推广会导致月活跃用户增长>年度活跃买家增长)的投入暴涨,今年上半年已经超过去年。同时期因宏观导致广告主削减预算和广告库存大为增加,广告单价开始下降,今年上半年尤为明显,它的成本就降低很多(今年开始基本所有互联网公司都有进行成本费用控制,降本增效)。

Q1因为有春节营销活动,而同期又是电商淡季不创造收入,还没体现出来;Q2是电商高峰(电商是Q4>Q2>Q3远>Q1),高投入会有更高收入,更高收入会把高投入摊薄,加上成本费用控制和大环境导致的成本降低,就体现出来,营销费用率降低到84%,为近六个季度最低点。

当然,小游戏推广和水果涨价一定程度上都有助力。

这里推荐一篇文章:我们用另类数据预测了拼多多二季度的营销表现

当然,实际没有作者认为的那么夸张,因为上文提到的是数量,数量*单价才等于费用。

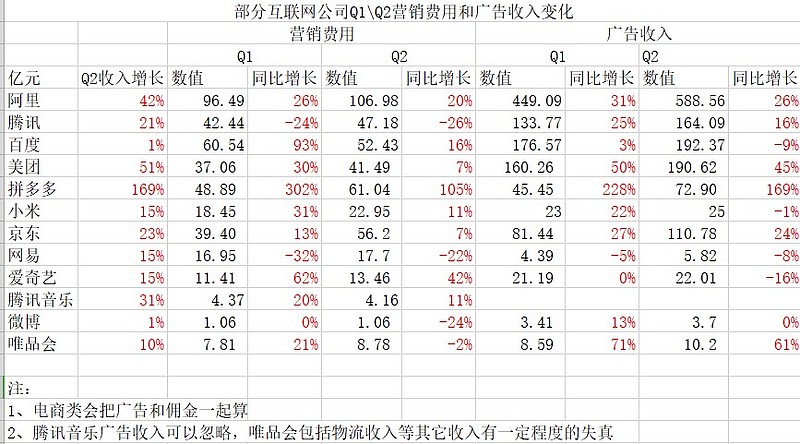

孤立地去看,很多事情是看不清的,放整体,对比看更好,如下:

上面12家互联网公司Q2季报看(携程还没有出),除爱奇艺没有一家营销费用增长是大于收入增长的(爱奇艺是因为并表天象互娱推广游戏花钱;假如我把阅文加进来,阅文和爱奇艺一样,原因则是推广游戏、免费小说产品和并表新丽),大部分都是远小于,4家负增长,这意味对于成熟公司利润增长很容易大于甚至远大于收入增长,而对于亏损企业,则亏损率会大幅度降低(如拼多多)甚至走向盈利(如美团)。

对于前者(成熟型企业表现),很多会觉得这样不太可持续,不太对;对于后者(亏损企业表现),很多会觉得公司好牛逼,运营效率有极大提高,取得重大突破,狂甩竞争对手好几条街。实质大部分是宏观广告大环境助力(腾讯Q2季报点评提到广告更多信息,感兴趣可以去看下)。

这也是我初看拼多多、美团财报感觉很牛逼,细看后,感觉确实好,但没那么夸张。仅以当期季报看,以60分为合格,腾讯50分,阿里70分,美团75分,拼多多80分(如没有意识到上面说的,美团可80分,拼多多可90分)。

下次应该还会继续小赌,不过会换个指标,指标已经想好了,到时告诉大家,欢迎参加。

后续会怎么样?

二、短期逻辑难以证伪、中长期也有机会

管理层在引导投资者不要去关注短期利润,雪球价投大V在辅助,当不关注利润时,商业模式特点、高投入配合大环境助力,拼多多短期会变成一个难以证伪的标的——年度活跃买家、月活跃用户、GMV、收入、营销费用率等关键指标都可以做到超预期。

当然,估值回避不了利润率,那怎么办?用高投入不用考虑利润时的收入等数据结合假想利润率估,假想利润率参考阿里淘宝天猫成熟业务的利润率。

这二者到底能不能同时存在呢?

1、拼多多目前的模式赚不到品牌溢价,而天猫是有品牌溢价的,去除天猫光看淘宝,数据差很多(当然可以赚信息不对称,但我不觉得赚这个是件光荣且持续的事情,部分投资人追求没有价值观的投资理念倒是没什么)。

2、有一个逻辑是:淘宝天猫赚太多,流量费太贵,所以会给竞争对手机会。那拼多多日后利润率高就不符合这个逻辑?

对于互联网企业来说,在不损害长期竞争力可持续发展的前提下,竞争态势中,从亏损走向出利润再走向能出规模利润,是三件难度完全不同的事情(规模效应和网络效应会在这里发挥巨大作用,对业务二者强弱的判断很关键)。所以上文提到的长期保持亏损状态发展再以假想利润率或终局估值是最好的。——我个人也不关注短期利润,为短期利润放弃对机会的把握和长期投入是很没有眼光和魄力的事情,有家公司Q2就是这样做的,股价反应市场态度;我思考的是长期利润来源,一个业务的长期稳定利润率与公司没有太大关系,更多取决于行业属性和商业模式。

某种程度上说,实际能不能达成不重要,重要的是有人相信,信的人越多股价越涨,股价越涨会导致信的人越多。当然,如果真是泡沐,时间拉长还是破,但这世上有一种人能化腐朽为神奇、能让泡沐变得不再是泡沐,黄峥是吗?老实说有一定可能是。

三、什么是短期逻辑难以证伪?

一个东西,它大概率是不符合常识的,是有问题的,但在某个期限内没有办法证明它有问题,这会导致就算它很可能有问题也没什么人相信特别是对于持有它的人、股价在涨的时期。

用二个例子解释下:

1、分众传媒

分众传媒巅峰期净利润率在40%以上

因为实现过,投资者会容易觉得长期可持续净利润率(竞争态势中,且不损害增长可达成的利润率)会是这么多,这会导致:假设你认为未来三年有可能达到年收入250亿,配合40%的净利润率,就会有100亿利润,那就会觉得最起码值1500亿-2000亿,打个对折750-1000亿买也很安全回报也很高。

电梯广告是有较强规模效应、较弱网络效应的行业,40%以上的净利润率是否能长期保持有很大问题,但在没出问题之前无法证伪。实现过的利润率不信,暴涨的股价不信,难道信行业分析?

2、外卖

外卖是较弱网络效应和较弱规模效应的行业,它的长期稳定利润率会比电梯广告更低,我的判断是3%-10%之间,当然,有人会认为是10%-30%。

假如,认为是后者,那么给的估值会高于甚至远高于前者,而因为现在不是出利润的时期,无法证明谁对谁错。

15年前的唯品会、17年前的京东、18年前的腾讯、现在的海底捞都有这个性质。

最后,推荐一篇文章,有些朋友可能看过:

美团点评王慧文:大众刚需基础应用 应保持2-3家竞争状态

王慧文在文中提到一个问题,也想问下大家:

有A和B两个选项,这是讲一个业务不是讲一个公司,因为一个公司可能有多个业务,一个业务归根结底是有个价值的,这个价值假定是100亿美元,就不管中间怎么折腾,最终业务大概价值是多少,确定的值。假定是100亿美元,那么有两条路径走到100亿美元,一条是从零涨到1000亿美元然后跌到100亿,第二条是从零涨到100亿美元。

其实第一条路径拆开来讲,是从零到了100亿美元又到1000亿美元又跌回100亿,第二个没有超过100亿,从零直接涨上去的,这是两条路径。回到我这个小调查来,就是你要选A还是选B?

$阿里巴巴(BABA)$ $拼多多(PDD)$$美团点评-W(03690)$

欢迎关注同名公号逸修1,如雪球文章被屏蔽,那里可能可以看到

港美股开户链接(雪盈,帮不了大忙,帮转):网页链接