上周四市场大涨,煤炭行业一骑绝尘而去,放量+领涨,全部因为一个利好消息——

某煤业上市公司拟50亿回购股票

此事件可能第一次让许多客官感受到,回购对特定板块的刺激程度,高过了种种利好。

所以级掌柜有个想法:埋伏回购股票(板块),可能会成为弱市中,拯救我们脆弱小心灵的一个可行策略。

回购的逻辑

表面上看,回购潮往往发生在股价下跌时期。

这个逻辑很容易理解,上市公司利用现金等方式从股票市场上重新买回来本公司发行在外的股票,这就好比让家庭主妇在估算过自家财务状况、未来收支情况后出价,只会低买不会高买,中长期来说这大概率是笔不亏的买卖。

所以在A股跌跌不休N久之后,回购热潮已经展开。

图:回购金额与股价存在一定的正相关性

当然,低价并非是回购触发的唯一条件。

长江策略研报表示,从逻辑上讲,公司是否会最终回购股票,须满足三点条件:

1.是否有足够的意愿:股票质押爆仓风险、股价严重跌出合理区间、用于股权激励等都是潜在的回购意愿。但是,由于股权激励注销、或者盈利补偿等客观原因,引发的“被动式回购”不在此范围;

2.是否有足够的估值安全边际:只有当股价足够低、估值严重错杀,才能形成足够的回购安全垫;

3.是否有足够的能力:良好的现金流情况、或者比较充裕的现金是必要条件。

量化回购逻辑

从逻辑到策略,中间还差了一步指标选择。

长江研报选取了与上述逻辑有关的9类指标刻画今年以来回购股票的特征:

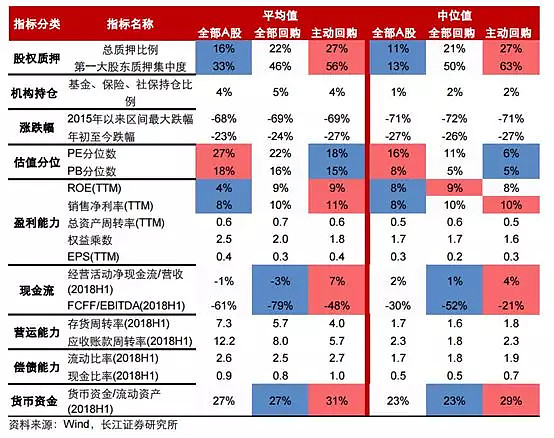

表:年初至今主动回购股整体特点:告质押比例、低估值分位、相对较优现金流

1.回购股股权质押比例显著高于 A 股平均,持续下跌中爆仓风险持续加大,或为主要回购动因。

从股权质押比例和大股东质押集中度来看,全部 A 股、全部回购和主动回购的质押率依次增大,质押风险亦逐级递增,或为公司回购的主要动因之一;

2.回购股估值分位相对较低,有足够估值安全边际。从 PE 和 PB 历史估值分位数(自2006年开始)来看,全部 A 股、全部回购和主动回购的估值分位数依次降低,相对较低的估值分位或为回购提供足够的安全垫;

3.回购股盈利能力较强,主动回购现金流情况占优。进一步地,回购股的整体 ROE 和净利率相对更优,反映出良好的盈利能力。

而现金流情况主动回购与全部回购较为分化,前者优于整体 A 股水平,而后者略差于整体。这正好验证了此前的推论,拥有良好现金状况的公司是主动回购稳定股价的必要条件;而由于股权激励条件不达标或业绩承诺的未达成引发的大量“被动式回购”拉低了回购股整体的现金流指标。

量化指标验证了逻辑,客官们确实可通过质押比重、估值分位数、ROE、经营现金流等指标筛选出“回购潜力股”提前布局。

级掌柜也希望上市公司能通过回购拯救低迷的股价、提升市场风险偏好,愿A股的美好早日到来。