这篇文章主要的切入点是巴菲特在伯克希尔时期买入的数据作为主要分析对象.笔者认为这个学习方法相当必要的。原因有二:

一.以数据说话,不讲故事是正确投资的基础。

二.实际买卖是巴菲特最纯粹诚实的动作。而说出的文章语言或多或少有目的性。虽然巴菲特是一个诚实的长者,但总会有在一些情境下有少许自带偏见和传音人自带经验性误解。本文的数据主要来自《巴菲特投资案例集》,感谢作者@黄建平 先生.感谢@木头大师 参与数据整理.

巴菲特曾说自己是85%格雷厄姆,15%费雪,经过计算格雷厄姆的重要性是费雪的5.66倍,先从重要的讲起。先师格雷厄姆在《聪明的投资者》留下来两个安全边际,一条是清算价值边际在姐姐篇里已详细说明(有兴趣的朋友出门左转就可以找到)。另一条重要选股标准是股票的回报率(市盈率倒数)要两倍于无风险利率,多出来的一倍即安全边际。意思就是将股票的市盈率与净资产收益率换算成年百分比率为00%单位与无风险利率进行对比,必须多出一倍用来缓冲风险。

笔者认为聪明的投资者之所以聪明,是因为他在所有的投资商品的风险和回报率进行对比,比较之后再进行理性选择。如果一支股票连无风险的收益都不能保障,那就是的投机,属于笨蛋投资者,为了让数据比较简单化来先将PE和ROE换算年回报率,等会用到:

年回报率=100/PE

举个例子,假如用股票当前价求出5年的平均PE为15,那经过公式计算它的年收益率为6.66%。为什么要5年平均呢?因为公司是有好年景与坏年景的,经济学上称为周期,有强有弱。这样对长期投资者来讲更准确,格雷厄姆与巴菲特是这样做的。

年回报率=ROE/PB

这个公式比上一个更适合有亏损的企业。也更好计算,如公司5年平均ROE为20%,PB为2.那公司年收益为10%(自由现金,流资金周转率等效率指标不能对年回报率进行加成,本公式已经是在计算年最大收益,只有提价权和垄断才能加成)

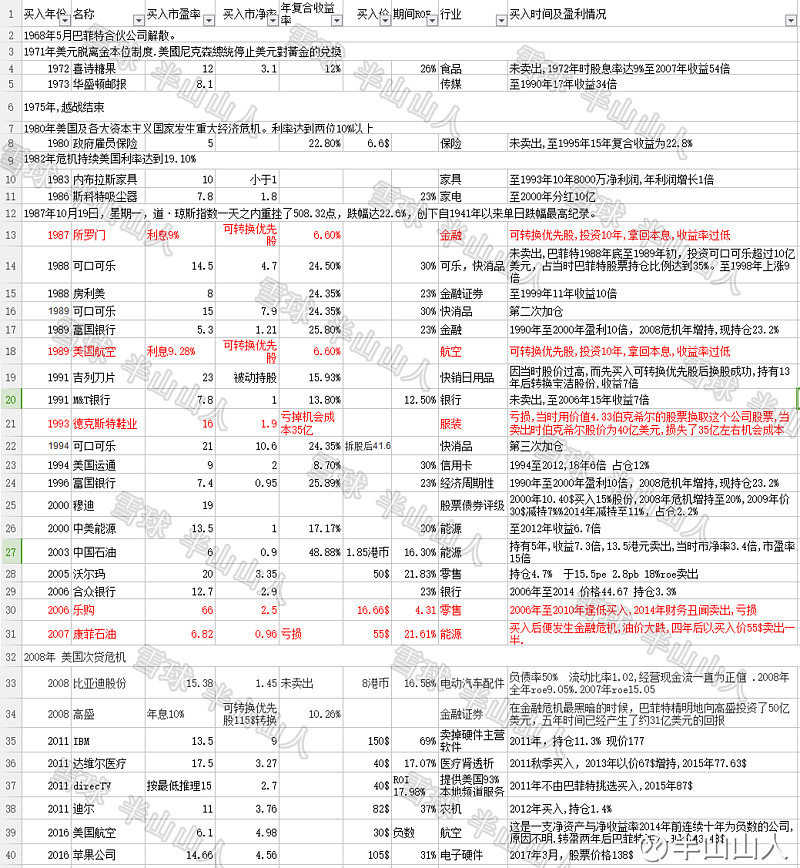

本文的重点数据来了,上图:

从上图是巴菲特买入公司估值数据的不完全统计,还有很多买过的公司,由于笔者精力有限,不一一列举。

1980-1999年美国国债利率平均为6%上下浮动巴菲特当时获利平均年化26%:

根据上图表格,笔者选取巴菲特在1980-1999里不算最看好,并且数据比较完整的股票,剔除被动持股的“吉列公司”,与数据不全的公司,得到6个股神对周期较强平均ROE为20.75%股票的平均买入PE是7.55,对应收益率为13.24%两倍多一点与国债利率,说明巴菲特严格按老师的方法买入,得到喜人的收益。

让我们来瞧瞧他最看好的股票买入估值,希望投资者记住,这俩支股票是大部分是在公司危机时间买入,危机很重要。1994年约21倍PE再次加仓可口可乐比较罕,换成年收益率为4.76%,不是股神的一贯作风,即使这个估值巴菲特主动买入也是小概率事件,笔者将它剔除。两次可口可乐的交易是在的市盈率在15倍以下买入并重仓40%,大赚一笔。如果单算可口可乐买入PE15倍收益率为6.66%,只比国债利率高出一点。巴菲特为了它的赚钱能力,品牌,提价权,成瘾性,放弃了风险安全边际,但是守住了无风险利率边际,这个边际是聪明的投资者不可逾越的。计算得出当时可口可乐的护城河价值约为为7.45PE。

做个有趣的假设:像可口可乐这样的公司,我们闭着眼睛买会不会赚钱。不看估值,马上打开K线图,拉到有价格记录最远在2000年1月3日。当时57美元,经过复权后,现在价格112美元 ,16年只有1.96倍收益,年化4.2%,加上年均分红3%,年化7.2%,虽然是支好股,但收益对于投资者来讲收益不算太高,只能跟贷款利率差不多。可以说盲目投资好公司也是不合算的。

喜诗糖果也在12PE买入。俩股的平均ROE为26%,买入平均PE为12倍,对应年收益率为8.33%,稍的高于无风险利率。它的提价权无与伦比,计算得出喜诗糖果的护城河价值约为4.45PE。

2003年巴菲特迎来了近年来最赚钱的股票,老巴高兴地还专门写了感谢信给公司的管理层。让人意想不到的是让A股股民心头发凉的“中国石油”,造成这个结果的区别是买入价格,股神是1.85港币,A股股民是48人民币。巴菲特一共持股5年,年化48%收益。买入时5年均ROE16.30%,PB为0.9,算起来年收益率为18.11%,当时美国无风险利率是3% ,有6.03倍安全边际。加上油价才30美元底部,加上的当时股息率为5%,之后业绩上涨造就股神最牛股。总结原因,低价,持股5年卖的快,如果抱在手上10年,会赚钱但年化收益会少于10%。现在港市的“中国石油股份”,油价在底部徘徊,因为近些年来亏损了,让人很难想买入,但只卖0.7X的PB,笔者认为已经到达巴菲特估值区间,虽不能与巴菲特当年买入时年收益比肩,但安全边际总是有的,加入股票组合等待油价上涨和公司好转。

2008年后,美国次贷危机,中国,日本,俩大国家大量借钱给美国,买入美国国债。导致利率一直下降,巴菲特买入公司的市盈率就比较高了“比亚迪”15PE“维达医疗”17PE ,DIRECTV 15倍市盈率以上,这些公司可能没有可口可乐的一样价值的护城河,但买入估值却跟它一样或超过可乐。一般来讲市盈率与利率成反比趋势。

2017年今天宽松后的美国国债利率为2.25%,按两倍计算为4.5%,对应PE22.22。如果死板的按两倍利率的指导可以在22倍PE买入股票,毕竟股神对4.5%的保底收益是不满足的,对于保守的价值投资者显然是错的。格雷厄姆也制定了一个上限于下限标准,原话是“即使利率低于5%,市盈率最高上限倍数仍为10倍。另一个市盈率最高上限倍数是7倍,即使现在的AAA评级债券超过7%即使利率低于5%,市盈率最高上限倍数仍为10倍。另一个市盈率最高上限倍数是7倍,即使现在的AAA评级债券超过7%”。值得注意的是股神没有听从师言,稍微的统计了下,最近买入均价还是在14PE左右,从股神的最近的话语里,如此低的利率只能让股神股对股市的高市盈率的心放宽,而不能当成买入的有效理由。

到后期,巴菲特以并购公司为主,买入后很大一部分公司就不卖了,赚不了市场差价,可与预知“伯克希尔”的收益会越来越趋近平均水平,或许这样是对他现在资产的最优利益化的策略吧。巴菲特86岁高龄,还是值得学习敬佩,虽然买股经常招人质疑被人否定,但对的还一直是他。笔者将一直对股神的买入数据进行跟踪,用理性进行分析研究。

姐妹篇“巴菲特捡烟蒂时代的安全边际与股票估值分析”

@香港市場先生 @今日话题 @greatsoup @股俠阿星 @管我财 @黄建平 @Passion启航 @胖扎特