本文发表于 《证券市场周刊》

近日,有人大代表建言,零售价3000元的白酒与10元米酒同征0.5元/斤消费税不妥,引发市场热议。广东省财政厅发函回应称,已反馈了有关意见,其中包括建议按白酒不同度数设定不同比例税率或取消从量定额等,将继续跟进消费税法立法情况,积极向中央建言献策。

白酒消费税的两次重大调整加剧了白酒行业的强弱分化

我国现行的消费税法规对白酒消费税实行从价定率和从量定额复合计征, 即按生产环节销售收入的20%和销售量每公斤 1元计算缴纳。

1994年实行“分税制”后将产品税改征增值税,并新增了消费税种,白酒消费税实行从价计征,对粮食白酒、薯类白酒分别按25%和15%的税率从价计征消费税。

2001年5月财政部、国家税务总局发布《关于调整酒类产品消费税政策的通知》(财税[2001]84号),白酒由以前从价定率计算应纳税额调整为从量定额和从价定率相结合计算应纳税额;粮食白酒、薯类白酒按出厂价格以25%和15%的税率从价征收消费税的基础上,再对每公斤白酒按1元从量征收一道消费税。

这次消费税政策调整对低档白酒影响较大,以上文广东米酒为例,10元每瓶的广东米酒,加征0.5元/斤消费税后,加征的税费相当于销售收入的5%,低档白酒本来毛利率就不高,税费增加5%,对于低档白酒的收益影响很大。对于中高档白酒而言,由于销售价格较高,加征0.5元/斤消费税,影响较小。对于开征0.5元/斤的从量消费税,贵州茅台在其2002年的年报中表示:“执行上述政策后(开征0.5元/斤的消费税),本公司由于产销总量较小,而且主要是高档产品,给公司收益造成的影响很小。”可见,这次消费税政策调整,对中高档白酒收益影响甚微。

2006年3月财政部与国家税务总局联合发布《关于调整和完善消费税政策的通知》(财税[2006]33号),取消了粮食白酒和薯类白酒的差别税率,自2006年4月1日起,粮食白酒、薯类白酒的比例税率统一为20%。定额税率为0.5元/斤或0.5元/500毫升。

这次消费税政策调整,主要是为了打击部分白酒企业以粮食白酒冒充薯类白酒的避税行为。由于中高档白酒企业的产品基本上都是粮食白酒,消费税税率由25%调降至20%,实际税负因此下降了,以贵州茅台、五粮液为例,政策调整前,其历年财报披露的消费税税率都是25%,政策调整后,消费税税率由25%降至20%。

根据2006年4月的一则报道,白酒生产第一大省山东的白酒企业中,大中型白酒企业以粮食白酒为主,受益于政策调整,中低价位的薯类白酒所占份额过大,2005年鲁酒平均销售价只有7.12元。薯类白酒消费税由原来的15%提高到20%,统一消费税税率,对于低价位薯类白酒企业而言可谓雪上加霜。

这两次消费税政策重大调整,加大了低档白酒的税费负担,中高档白酒的税费负担下降。政策调整,进一步加剧了白酒行业的强弱分化。以贵州茅台为例,税费政策调整显著提升了贵州茅台的盈利能力。

税费政策调整对贵州茅台的业绩影响

2009年4季度和2010年1季度贵州茅台净利润同比增速分别为-19.7%和4%,远低于市场预期,其二级市场股价走势也持续低迷。为此,我曾于2010年4月撰文《贵州茅台业绩能否恢复高增长》,分析了贵州茅台2001年-2009年间影响其业绩增长的主要因素。

分析发现,税负降低对贵州茅台2001年-2009年间业绩增长具有重大影响:

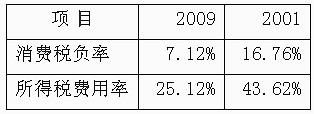

计算表明,贵州茅台2001年至2009年消费税负率(实际计缴的消费税与营业收入之比)呈明显下降趋势,2009年消费税负率为7.12%,大大低于2001年16.76%的消费税负率;在此期间,所得税费用率(所得税费用与利润总额之比)也大幅下降,2009年所得税费用率为25.12%、远低于2001年43.62%的所得税费用率。

表一、贵州茅台税负变化比较

2009年贵州茅台归母净利润43.12亿元,较其2001年3.28亿元的净利润增长了39.84亿元;假设消费税负率和所得税费用率保持2001年的水平不变,则2009年贵州茅台归属于母公司的净利润为26.04亿元,税负降低影响净利润17.08亿元,对净利润增长的贡献率为42.9%。

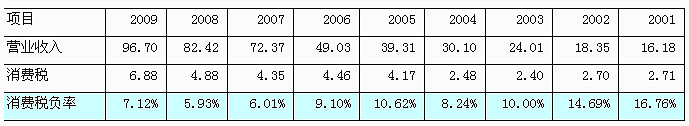

2001年-2009年间贵州茅台消费税负率一直低于20%,消费税从价计征税率由25%下调至20%之前的2005年贵州茅台的消费税负率仅为10.62%,显著低于25%的消费税法定税率,2009年消费税负率仅为7.12%,显著低于20%的消费税法定税率,这表明,消费税率下调,并不是贵州茅台消费税负率大幅下降的唯一原因。

消费税的从价计征部分按生产企业出厂价计缴,贵州茅台通过其控股95%的子公司茅台酒销售有限公司对外销售,虽然其实际对外销售价格持续上涨,但只要其向茅台酒销售公司的销售价格不上调,那么计缴的消费税就不会随对外销售价格的上涨而上升,因此,2001年至2009年间贵州茅台消费税负率由16.76%下降至7.12%(详见下表)。

表二、贵州茅台2001-2009年间消费税负率变化

单位:亿元

2008年美国次贷危机引发全球金融危机,我国推出大规模财政刺激计划以应对危机冲击,为了有效组织税源,2009年8月国税总局发布《白酒消费税最低计税价格核定管理办法(试行)》。该管理办法规定,白酒生产企业销售给销售单位的白酒,生产企业消费税计税价格低于销售单位对外销售价格70%以下的,税务机关应核定最低计税价格。对生产规模较大、利润水平较高的企业,核价幅度原则上应选择在销售单位对外销售价格60%至70%范围内。

根据该规定,当消费税计税价格为对外销售价格的60%、70%时,计缴消费税金额为销售收入的12%、14%(不考虑从量计征部分),而贵州茅台2009年4季度和2010年1季度的营业税金率(营业税金及附加与营业收入之比,季报未披露消费税的金额)分别为14.2%和17.8%,城建税和教育费附加约为营业收入的3 %,由此测算,2009年4季度和2010年1季度的消费税负率分别约为11.2%、14.8%;实际计缴的消费税大幅上升,这是贵州茅台2009年4季度和2010年1季度业绩增速远低于市场预期的重要原因。

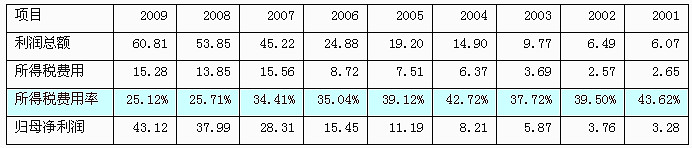

贵州茅台所得税费用率的下降则是受益于所得税改,2008年1月1日起实施的《企业所得税法》将所得税率由33%下调为25%,同时对工资等成本费用的扣除标准作了重大调整,原《企业所得税法》规定,内资企业支付给职工的工资按照计税工资扣除,超出计税工资的部分不得在税前列支,而新修订的《企业所得税法》统一了内外资企业的扣除标准,规定“企业实际发生的与取得收入有关的、合理的支出”可以在计算应纳税所得额时据实扣除。由此导致贵州茅台实际所得税负率大幅下降。

表三、贵州茅台2001-2009年间所得税费用率变化

单位:亿元

白酒生产企业以低价向其控股的销售子公司销售白酒,合法避税,是白酒行业通行的做法。贵州茅台等高档白酒企业由于能够持续上调对外销售价格、但对销售子公司的销售价格并未同步上调,因此,实际承担的消费税负率在2001年-2009年间持续下降,而低档白酒没有议价能力,难以通过提价方式降低消费税金率,低档白酒企业在市场竞争中处于更为不利的地位。

消费税改革或抑制白酒渠道商囤货炒作行为

消费税改革已经纳入“十四五”规划,规划明确:“调整优化消费税征收范围和税率,推进征收环节后移并稳步下划地方”。今年4月,国新办就贯彻落实“十四五”规划纲要、加快建立现代财税体制有关情况举行发布会,财政部有关负责人在国新办发布会上表示,将完善地方税税制,合理配置地方税权,后移消费税征收环节并稳步下划地方,结合消费税立法统筹研究推进改革。

消费税改革的一大方向是,征收环节后移,由生产(进口)环节后移至批发、零售环节。2019年国务院印发的《实施更大规模减税降费后调整中央与地方收入划分改革推进方案》中,明确在征管可控的前提下,将部分在生产(进口)环节征收的现行消费税品目逐步后移至批发或零售环节征收,拓展地方收入来源,引导地方改善消费环境。

在现有的消费税税目中,金银首饰、铂金首饰和钻石及钻石饰品在零售环节征税;卷烟在生产环节征税、并在批发环节加征一道消费税,超豪华小汽车在生产环节征税、并在零售环节加征一道消费税。自1995年1月1日起金银首饰消费税由生产环节征收改为零售环节征收;自2009年5月1日起,在卷烟的批发环节加征一道从价计征的消费税,即烟草批发企业将卷烟销售给零售单位的,要再征一道5%的从价税,自2015年5月10日起,卷烟批发环节从价税税率由5%提高到11%,并按0.005元/支加征从量税;自2016年12月1日起,“小汽车”税目下增设“超豪华小汽车”子税目,对超豪华小汽车(每辆零售价格130万元(不含增值税)及以上的乘用车和中轻型商用客车),在生产(进口)环节按现行税率征收消费税基础上,在零售环节加征消费税,税率为10%。

目前多个消费税税目已在批发或零售环节征收,白酒消费税征收环节后移至批发零售环节是大趋势。笔者认为,白酒消费税后移,未来有两种可能性,一是参照卷烟模式,保留生产环节消费税,在批发环节加征一道消费税;二是参照金银首饰模式,征收环节由生产环节征收改为零售环节征收,生产环节不再征收消费税。无论是采取哪种模式,随着白酒消费税后移至批发或零售环节,近年来,白酒经销商囤货炒作行为都将受到抑制。

近期,笔者撰文《白酒股:警惕高增长幻觉下的虚假繁荣》认为,2020年以来,一些白酒业上市公司在新冠疫情冲击下业绩却出现高增长,或与销售渠道商囤积炒作有关,也不排除一些上市公司虚增业绩、配合二级市场股价炒作的可能性。2020年新冠疫情爆发,为了防范疫情,要求居民保持社交距离,而白酒具有典型的社交属性,在疫情爆发地区,餐饮酒店甚至长时间停业,显然对白酒的消费产生负面影响。白酒行业是典型的直接受到新冠疫情冲击的行业,一些白酒上市公司在新冠疫情冲击下,业绩却大幅增长,与常识相背离。

由于白酒没有保质期,且陈年酒随时间增值,容易诱导渠道商囤积库存、投机性炒作。2012年茅台酒终端零售价曾上涨至2000多元,但随着其后塑化剂危机的爆发,茅台酒零售价迅速跌破千元。今年1月贵州茅台出台新规,要求经销商每个月拿出计划的80%做“拆箱”销售,厂家到店验收、检查,回收包装纸箱,贵州茅台的新规显然是为了抑制渠道商的囤货炒作行为。

白酒消费税后移,如果参照卷烟模式,在批发环节加征一道消费税,为了规避加征的消费税,渠道商有可能在政策实施前抛售囤积的存货,白酒渠道进入新一轮去库存周期;如果参照金银首饰模式,征收环节由生产环节征收改为零售环节征收,在新政实施前已经在生产环节征税、销售至渠道经销商的白酒存货,在零售环节是否再征税呢?1995年金银首饰消费税由生产环节征收改为零售环节征收,财税字[1994]95号文规定: “对改变征税环节后,商业零售企业销售以前年度库存的金银首饰,按调整后的税率照章征收消费税。”如果参照金银首饰模式,消费税后移至零售环节,渠道经销商囤积的存货虽然已经在生产环节征收消费税,进入零售环节后仍会继续征收消费税。为了规避零售环节消费税,渠道商也会在新政实施前抛售存货,进入去库存周期。因此,白酒消费税后移至批发、零售环节,无论采取哪种模式,都将会抑制白酒经销商囤货炒作行为。

消费税改革对白酒行业的业绩影响分析

笔者认为,消费税改革将对白酒行业产生多方面的影响,具体表现在以下几个方面:

1、渠道商囤货炒作、拉动业绩高增长的二线白酒企业,业绩会受到冲击

如笔者在上文所分析,白酒消费税后移至批发或零售环节,将会抑制白酒经销商囤货炒作行为,白酒渠道进入去库存周期。近年来,一些二线白酒企业在新冠疫情冲击下销售业绩逆势高增长,或与销售渠道商囤积炒作有关。笔者在《白酒股:警惕高增长幻觉下的虚假繁荣》一文中分析认为:“山西汾酒货款回笼率不高,或暗示其经销商渠道库存积压,不排除其向经销商压货、配合经销商囤货、投机性炒作的可能性。” 白酒消费税后移至批发或零售环节,或推动白酒行业进入渠道去库存周期,一些依靠渠道商囤货炒作、拉动业绩高增长的二线白酒企业,业绩将会受到冲击。

2、白酒厂家避税行为或难以为继,未来或将依法定税率缴纳消费税

目前,白酒从价定率消费税法定税率为20%,白酒行业上市公司实际缴纳消费税的税负率显著低于20%的法定税率。不考虑白酒从量计征的消费税,以白酒上市公司2020年消费税费用除以当年营业收入,由此计算出白酒上市公司2020年消费税负率,主要白酒上市公司2020年消费税负率在10.74%-14.91%之间,显著低于20%的法定税率(详见表四)。由此可见,白酒生产企业以低价向其控股的销售子公司销售白酒,合法避税,是白酒行业通行的做法。

表四、白酒行业主要上市公司2020年消费税负率一览

单位:亿元

白酒消费税后移至批发或零售环节,白酒厂家避税行为或难以为继。白酒消费税后移,如果参照金银首饰模式,征收环节由生产环节改为零售环节,那么,白酒消费税的计税价格将是终端零售价格,白酒生产企业以低价向其控股的销售子公司销售白酒来避税的方法将彻底失效。

白酒消费税后移,如果参照卷烟模式,保留生产环节消费税,在批发环节加征一道消费税;那么,理论上来说,白酒生产企业仍然可以继续以低价向其控股的销售子公司销售白酒来避税。但是,消费税改革的方向是,后移消费税征收环节并稳步下划地方,拓展地方收入来源,完善地方税税制,合理配置地方税权。长期以来,地方政府高度依赖土地财政,房地产市场经过近二十年的高速发展后,土地财政已难以为继。消费税作为第三大税种,由中央划至地方,承担着增加地方收入来源的重任。白酒行业作为A股市场盈利能力最强的行业,长期以来,实际缴纳的消费税负率远低于20%的法定税率,从履行社会责任的角度来看,显然也没有承担起其应有的社会责任。

今年5月,受铁矿石等大宗原材料价格大幅上涨的推动,钢材价格出现较大涨幅,为了抑制通胀,发改委连续出台多项举措平抑钢价,钢材价格大幅下跌,部分钢材品种今年6月份销售价格甚至低于生产成本、毛利降为负数,钢铁行业销售利润率远低于其下游的汽车、家电等行业,可见钢铁行业作为国民经济基础行业,承担了重大的社会责任。以上周五(7月23日)收盘价计,A股市场钢铁行业上市公司(共30家)总市值合计数为10723亿元,贵州茅台总市值23868亿元,是钢铁行业总市值的2.2倍,五粮液总市值10527亿元,接近钢铁行业总市值。白酒行业作为A股市场盈利能力最强的行业,显然也应该承担其相应的社会责任。

笔者认为,消费税改革后,不太可能允许白酒企业延续此前的避税行为,而且,消费税划为地方税后,地方政府征缴税款的积极性也会提高,白酒生产企业未来或将被迫放弃长期以来延用的避税举措,依法定税率缴纳消费税。

消费税改革后,如果白酒生产环节实际征缴的消费税负率提高至20%的法定税率,那么,白酒企业缴纳的消费税将会大幅增加,相应减少企业利润。以贵州茅台为例,2010年-2020年间,贵州茅台的消费税负率在6.09%-13.11%之间,2010年-2020年消费税负率平均值为10.4%,即使不考虑从量计征的消费税,贵州茅台实际缴纳的消费税负率也远低于20%的法定税率。2010年-2020年贵州茅台累计营业收入5027.10亿元,不考虑从量计征部分,以20%的从价税率计算,贵州茅台应缴消费税1005.42亿元,在此期间,贵州茅台实际计缴消费税522.71亿元,二者相差482.71亿元(详见表五)。

表五、贵州茅台2010年-2020年消费税负率一览

单位:亿元

3、中高档白酒消费税率是否会提高?

2006年3月财政部与国家税务总局联合发文取消了白酒25%和15%的两档税率,将粮食白酒、薯类白酒的比例税率统一为20%,中高档白酒企业的消费税税率由25%调降至20%。消费税改革承担着拓展地方税源、增加地方收入的重任,消费税改革是否会恢复白酒两档税率、提高中高档白酒的消费税税率呢?

消费税税目、税率并非是一成不变的, “小汽车”税目下2016年12月1日增设了“超豪华小汽车”子税目,在零售环节加征了10%的消费税;卷烟的消费税税目、税率经历过多轮调整,1994年各类卷烟的消费税税率统一为40%,1998年卷烟消费税调整为三档:一类烟50%,二、三类烟40%,四、五类烟25%;2009年6月卷烟消费税税率调整为两档:甲类卷烟税率调整为56%,乙类卷烟的消费税税率调整为36%。从历次卷烟消费税税率的调整情况可以看出,卷烟行业消费税率的总体变化趋势是,中高档卷烟的消费税税率呈现持续上升之势。

近年来,中高档白酒的市场价格大幅上涨,高档白酒日渐脱离大众消费品属性,奢侈品特征日益显现;随着其价格的不断上涨,其消费群体也日渐集中于少数高收入人群。消费税征税的商品主要是影响人类健康(卷烟、白酒等)及生态环境的商品,奢侈品,不可再生资源以及高污染高能耗产品等。随着中高档白酒的奢侈品化,参照卷烟行业中高档卷烟消费税税率持续上升的趋势,提高中高档白酒消费税率,符合消费税的特征,也与消费税下划地方、增加地方收入的目标一致。

目前中高档白酒消费税从价税率20%,低于2006年3月白酒消费税调整前25%的比例税率,中高档白酒消费税税率有上调的空间。与开征消费税的1994年时的税率比较,中高档卷烟的消费税率由1994年的40%上升至目前的56%,中高档粮食白酒消费税税率却由1994年的25%下降至目前的20%。笔者认为,随着消费税改革的推进,中高档白酒消费税税率有上调的可能性。如果上调中高档白酒消费税税率,那么,相关企业的消费税费用将上升,利润也会相应受到影响。

$山西汾酒(SH600809)$ $舍得酒业(SH600702)$ $酒鬼酒(SZ000799)$

相关文章: