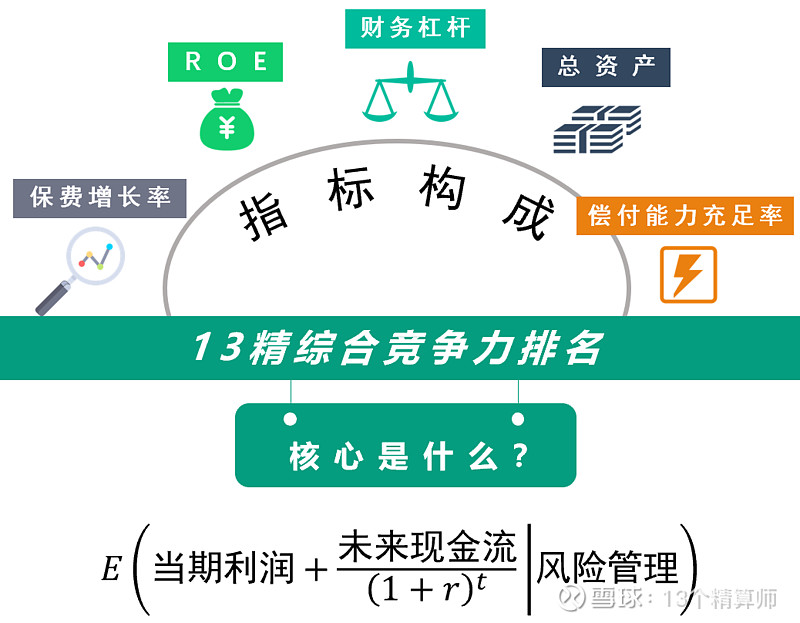

自2016年开始,我们就推出了《“13精”综合竞争力排名榜》,至今已经26期。分析一家保险公司,光看保费和利润,难免稍显片面。

所以,我们选取了5项指标,从风险、盈利、发展、规模等方面,综合去看一家险企的经营情况!

五个方面

看险企综合实力

“保费增速”、“ROE”、“偿付能力充足率”

“财务杠杆”、“总资产”

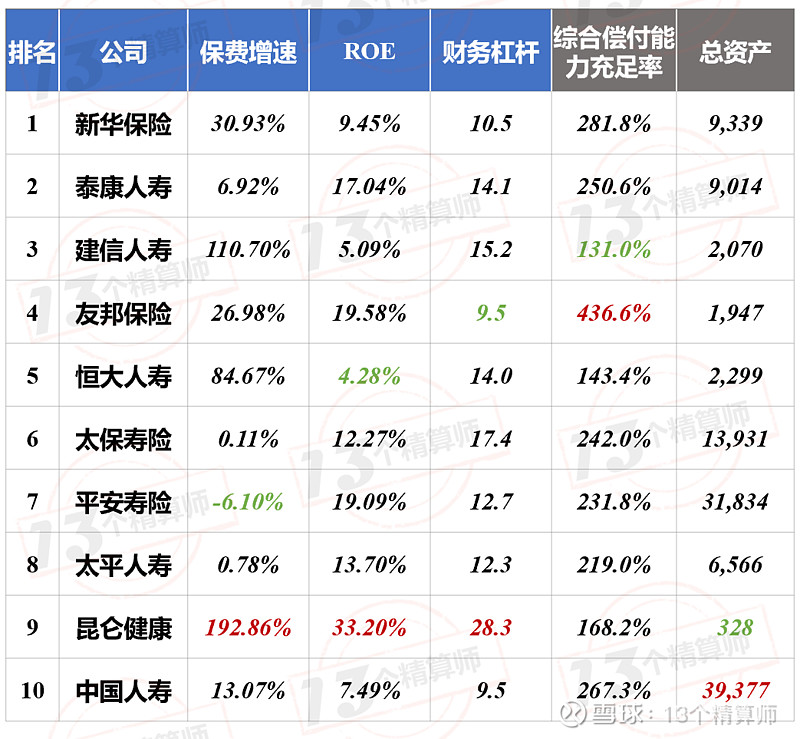

谁家竞争力最强?

1

2020年上半年

“13精”综合竞争力排名榜

第一名 新华保险

第二名 泰康人寿

第三名 建信人寿

2

新华和泰康

何以两度排名TOP2?

新华:高增长助力,两度排名第一!

①新华保险:“老六家”中保费增速NO.1

2020年,新冠疫情全球蔓延,线下展业遇阻,寿险业受到较大冲击。

这一点,在“老六家”身上更为明显,作为头部险企占据寿险业60%的市场份额,但却是今年增速最低的,具体的后面分规模地方说。

然而,新华保险,却是逆势高增长,保费增速一直是“老六家”中的NO.1!

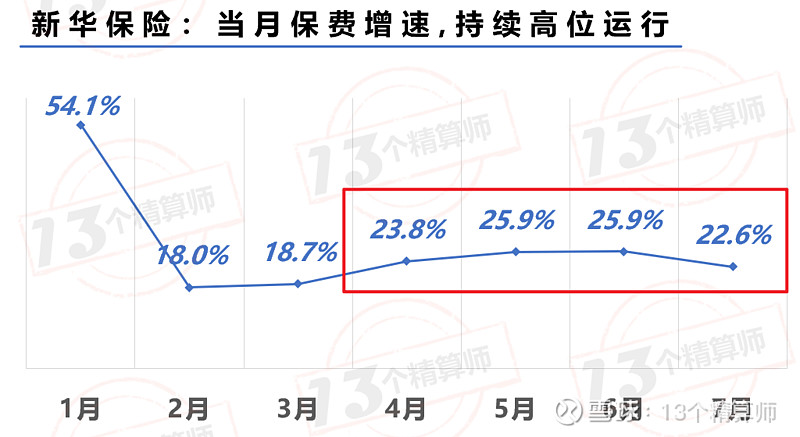

②保费增速,持续高位运行!

更难得的是,新华保险的高增速,并不单单是靠“开门红”贡献的。

从下图可以看到,自年初至今,新华每个月的保费增速,都在20%左右,即使是新冠爆发最严重的2月和3月,保费增速也有18%。

而这背后,依托的是银保渠道,侧重的是分红类产品。参见《疫情后时代,寿险公司终于逆风翻盘,当月保费增速暴涨!》

③规模撬动收益,两度排名竞争力NO.1!

虽说,从新业务价值的角度看,此类产品为公司后续盈利贡献有限。但是,新华保险算大账!

用超高的保费增速,换取规模优势,同时,加强投资端实力,投资收益率攀升。

在保费和投资的双轮驱动下,得以保证公司盈利水平稳定,也不失为一个好的选择。

而且,新华保险,2020年已经连续2个季度,位列“13精”综合竞争力排名榜的NO.1。

这背后,就是得益于保费规模的快速扩张,以及稳定的盈利能力。

泰康人寿:稳!竞争力TOP5的常客~

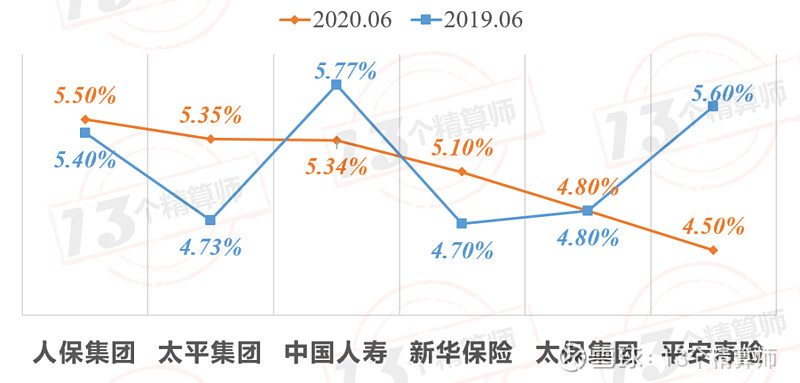

①投资实力强,稳定高于行业!

保险圈的人,对于泰康的投资能力都是知道一些的。其实,投资收益要想保持高且稳定,是最难的。

如果,大家还记得的话,2018年股市下行,不少大型寿险公司,投资端受到较大影响,导致净利润大幅下滑。

但是,从上图可以看到,泰康人寿的财务投资收益率,一直是保持超越行业的!参见《81家寿险公司,投资收益率排行榜!》

所以,业内不少保险公司也将业务委托给泰康,这就是为什么,泰康资管第三方收入的规模,在23家资管公司中仅次于平安资管,参见《23家保险资管公司第三方业务哪家强?》

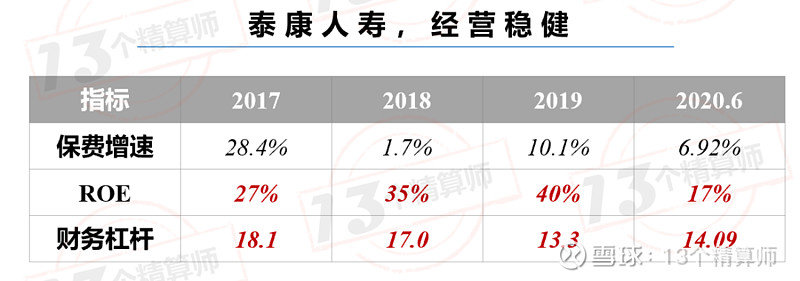

②经营稳健,是最大的优点!

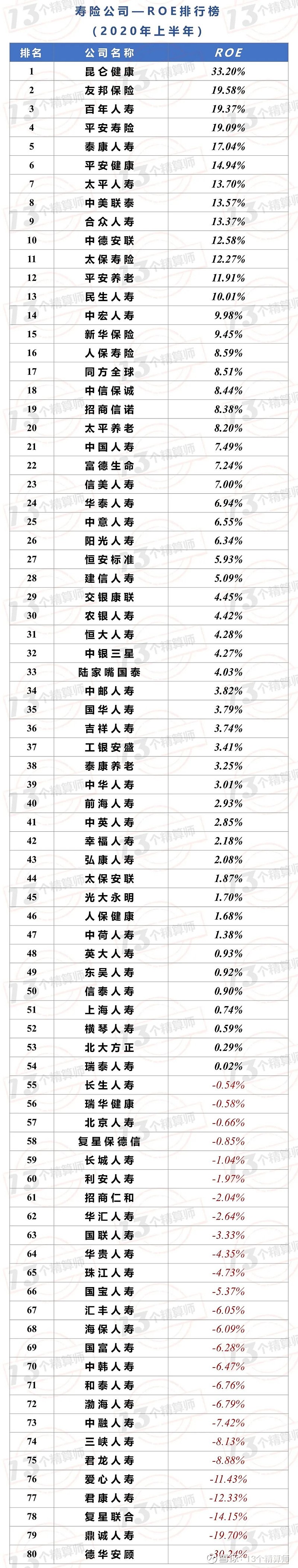

其实,作为老牌险企,“老六家”的盈利能力相较其他中小公司,还是很有优势的。

在这之中,有两家公司的盈利能力最强,一家是平安,一家就是泰康。从2017年至今,泰康人寿的ROE排名,一直是寿险公司的前五。

这背后,一是得益于持续的高投资收益,二是得益于发展稳健,业务结构较好。

正是因为,很好的平衡了规模与效益之间的关系,泰康人寿,才得以常年位列竞争力排名榜的TOP5!

所以,对于泰康来讲,稳健的经营策略,应该是其最为出众的地方。

3

头部险企vs中小险企

要增速?还是要利润?

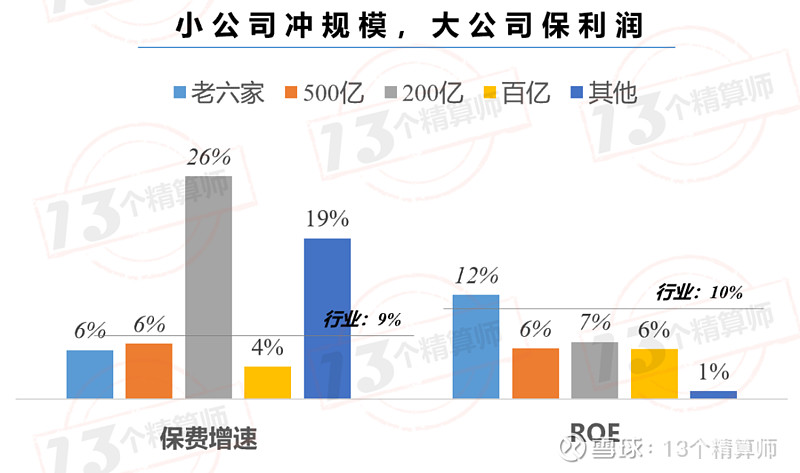

保费增速,对于险企来讲,往往是个双刃剑,超高速的增长有助于规模扩张,但却往往难以控制风险,容易导致经营波动,甚至出现巨额亏损。

这就导致寿险公司,因为规模不同而选择不同道路,最终形成了经营方向上的差异。

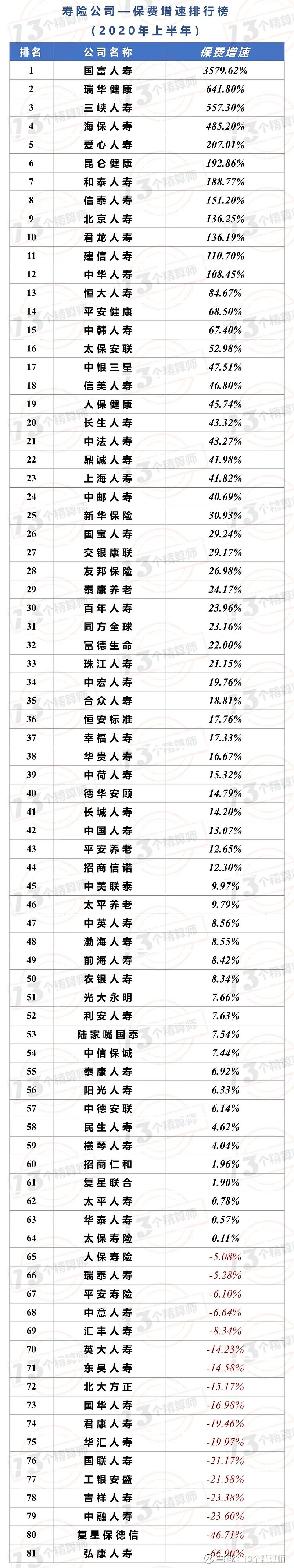

从保费增速的角度看,大型险企的平均保费增速,都是低于行业的,比如老六家和500亿规模险企。

这主要是因为,代理人线下展业受到影响,以平安为代表的大型险企,代理人渠道保费缩水(上半年,平安个代保费负增长13%)。

200亿公司,超高速增长:用利润换规模

但是,细心的朋友,会发现200亿规模的公司,增速最高。这其实是个别公司拉起的,比如信泰、建信,恒大。

虽然,增速较高,但无论是200亿的公司,还是其他规模不足百亿的公司,ROE都明显低于行业,与保费增速形成鲜明对比。

回顾往年数据去看,增速起伏较大,盈利能力偏低,是这类公司的普遍现象,比如弘康~

其实,依托银保、经代渠道,付出较高的费用,再加上性价比高的产品,换来保费并不难。不过,这是用利润换规模,而且较为激进,走短平快的策略,难免急功近利,所以,可持续性上就会差一些。

也有稳健型的,比如友邦!

但是,有一家公司就不一样,那就是友邦。虽然,保费规模不及老牌险企,但一样是保费增长稳健,盈利高!

如果说,友邦相比老牌险企的劣势,就是公司资本成本较高,也就是,杠杆低。

不过,在李源祥执掌之后,再加上分转子成功,这一现象极有可能改善!

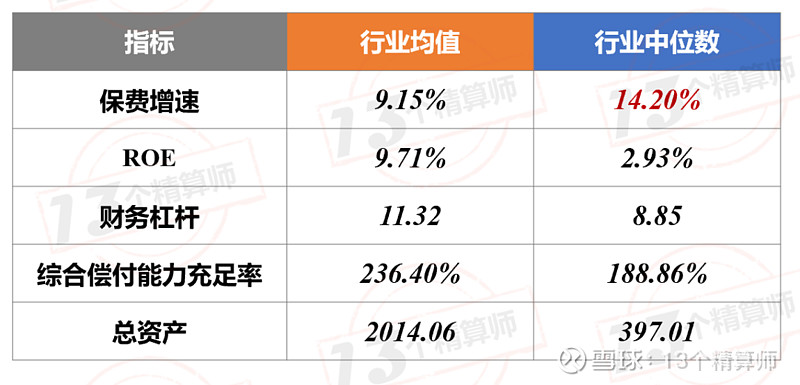

行业均值及中位数

“13精”在整理竞争力排名榜的时候,还对行业整体的ROE和财务杠杆等指标进行了均值和中位数的计算,以便大家按照自己公司的相应指标与之对应。

看看你家的指标情况

是跑赢了均值?

还是跑赢了中位数?

4

保费增速、ROE、财务杠杆

偿付能力充足率、资产规模

大排名

更多往期排行榜

↑↑↑↑↑↑

点击上方

进入“13精”小程序查看呀

5

“13精”综合竞争力评价体系

“13精”综合竞争力排名体系

①指标:最简洁易懂,也最客观透明

保费增长率代表发展;

ROE代表盈利;

偿付能力充足率代表风险;

财务杠杆则既代表发展也代表盈利;

总资产代表规模。

②频率:季度

我们的推出频率为季度,而其他公司都为年度,我们的频率更高,这也是国内首次推出的以季度指标为参考指标的排名。

“13精”综合竞争力排名方法

①指标构成及分值

指标

得分区间

权重

保费增长率

【1-81】

100%

ROE

【1-81】

100%

财务杠杆【1-81】100%

总资产

【1-81】

100%

综合偿付能力充足率【1-81】100%

总得分=∑各项指标得分×权重,再以合计分数转化为百分制,得出“13精”综合竞争力最终得分。

小编的小小说明:

后台总是有人留言问,为什么百分制第一名的公司却不是100分?关于这个问题,其实小编有跟主编探讨,第一名换成百分并不是问题,平滑一下就可以了。

最终没有选择平滑,是希望维持一个横向、纵向都可比的得分。

eg:

这么说,好比高考一样,假设只有语数外三科,各科满分100分,总分就是300分。

如果,你三科成绩都是100分,那么,总分就是300分,当然也就是高考满分状元,也是最高分。

但是,如果你任何一科没有得满分,比如英语90分,说明你在这门课上还是有短板,总分汇总不够300分,自然也不能是高考满分状元。

②指标评分规则

保费增长率、ROE、财务杠杆、总资产,五项指标按照排名由高到低,依次赋予81分至1分,等差递减。

综合偿付能力充足率,以81分为满分,150%以上得满分,120%-150%得80%*81,100%-120%得60%*81,100%以下得0分。

我们之前曾经做的一个研究显示,杠杆过低和过高都不好。杠杆太低,说明没有享受行业制度红利,杠杆太高,则可能预示着偿付能力不足风险在加剧。

因此,对于达到行业杠杆水平2倍的公司,考虑统一赋予行业中位数。

③本次评价机构

不包含原安邦系公司和部分养老公司,还有刚刚被接管的华夏人寿和天安人寿。参见《五问!明天系9家机构被接管,后续影响几何?》

④数据来源

所有数据取自2020年各家公司偿付能力信息披露报告。

6

2020年上半年行业分析

系列文章汇总

“13精”综合竞争力排名榜从发展、盈利、规模等多方面评价一家保险公司,为大家分析公司发展提供了更全面的视角,是我们“13精”行业分析系列文章的压箱之作。

点击下方文字,即可查看对应内容!

◎保费篇◎

①6月保费收入排行榜:太保财、新华寿表现出色!23家负增长!

②上市险企保费榜!国寿集团“6连冠”,行业保费再提速~

◎利润篇◎

①2020上半年寿险公司利润榜:行业利润下降13%,背后是“老六家”导致的?

②2020上半年财险公司利润榜:2020上半年财险公司利润榜:“老三家”盈利大缩水,为什么?

◎罚款篇◎

①中介处罚再升级:停新业务3年,吊销许可证!上半年罚款近2千万~

②66家险企被罚1.13亿,百万罚单频现~

◎监管动态篇◎

①正式发布!商车示范条款:3个主险+11个附加险

②定了!车险综改方案,9月19日正式实施:加量不加价!

③农险迎新规,两家公司要退出?涉及300+省级分公司,看农险经营的三大梯队!

④重磅!甲状腺癌还算重疾?最新重疾定义,从25种增至31种,分轻重度,最早今年执行?

⑤银保监会公布:2020年二季度保险公司投诉情况,谁家又上榜?

本期为《“13精”综合竞争力排名榜》

(2020年第五期 总第二十六期)

关注我们

13个精算师

雪球、头条号、微博:13个精算师

邮箱:thirteenactuary@163.com

小编微信号:xxjss13

在看的你,一点很“好看”!