本文首发于2019年3月2日的证券红周刊,今天上线的内容为《基金是一种不可获取的投资手段》,欢迎关注。

最近几年,关于如何对银行估值的问题一直是银行投资者和看空银行的人之间争论的一个焦点话题。最关键的一点是银行到底属于周期股还是成长股,因为不同的公司使用的估值方法是完全不同的。在下结论之前,不妨先来看看市场上常见的公司分类有那些。

在当前中国A股中常见的公司划分为:成长型公司,现金牛型公司,周期型公司和垃圾公司。这四类基本可以涵盖A股上市公司中的八成。垃圾公司通常是那种长期业绩无增长,无净利润的公司,这种垃圾公司基本只具有壳价值。但是,自从IPO大放水以来,这种公司的价值基本被归零,本文就不在讨论了。剩下的三种我们分别看一下,这些公司的特征。

成长型公司,是指处于飞速发展阶段的公司,虽不见得立即就能获得高额股利,但未来前景看好的股票。这些公司要么是营收高速增长,要么是净利润突飞猛进。通常来讲这些公司本身是体量较小的,一旦成长为巨无霸后会向着现金牛型或周期性演变。在A股成长型公司的代表可以看一下格力电器。如下图1是格力电器最近8个会计年度的净利润表现。可以看出,格力电器在8个年度中只有一年录得了净利润负增长,其他年度的增速都在20%以上。8年净利润累计涨幅超过400%,净利润年化增速26.69%。通常这种成长型公司的估值会使用PEG估值法,就是PE估值和净利润增速的数值保持一致。例如:像格力电器其合理估值应该在20PE以上。

图1 格力电器

现金牛型公司,是指那些已经过了高速成长期的公司,其公司的净利润长期稳定于一个狭窄的区间内。公司赚取的利润无法进行再投资,所以多数利润通过现金的方式分配给股东以保持公司的ROE。常见的现金牛公司包括:共用事业股(比如:电力,燃气,自来水公司等),高速公路股等。比如A股的宁沪高速,如下图2所示这家公司最近8个会计年度的净利润在25-35亿之间震荡,净利润增速年化收益率5.39%,平均派息率超过50%。对于这种公司,通常投资者可以将其看做是债券,按照债券的估值方式。例如:如果这家公司的股息是每股0.44元,假设当前债市的无风险利率在4.4%。那么这家公司的合理估值就是10元。如果无风险收益率降低,那么股票的估值也将上升。

图2 宁沪高速

周期类公司,是指那些净利润随着经济周期波动较明显的公司。但是,在周期类公司里面又分为强周期公司和弱周期公司两大类。强周期公司通常是指那些营收或者净利润随着经济周期波动非常剧烈的公司,比如:钢铁,汽车,造纸等等。这一类公司的一个共同特点是其产品的毛利率相对较低,固定营运成本很高,重置成本巨大。这样当经济进入景气周期时,产品价格的提升对毛利润和净利润提升效果非常明显,假设一家钢厂产能是1000万吨,吨钢成本5000元,平常年份吨钢价格5500元,工厂的营运成本30亿元,这样其平时税前利润就有20亿元。假设进入景气周期,刚才需求上升,钢材价格涨到6000元每吨(涨价幅度不到10%),吨钢成本和营运成本不变,钢厂的税前利润就是70亿元,净利润增幅250%。反过来,如果进入不景气,吨钢价格降到5050元(降幅不到10%),其他不变则税前利润为-25亿元,净利润降幅-225%。所以,可以看出强周期个股的净利润会随着景气与不景气的交替而大幅波动。而对于弱周期公司,比如:食品酿酒,医药等,由于产品的毛利率较高,所以对于周期波动和价格波动的敏感性远远弱于强周期行业。下面的图3,图4分别代表强周期公司鞍钢股份和弱周期公司五粮液。

图3 鞍钢股份

图4 五粮液

可以很容易看出对于强周期的鞍钢股份业绩经常在大幅盈利和大幅亏损之间巨幅波动。净利润增速或降幅动不动就是百分之几百。而反观五粮液虽然也有两个年份录得净利润下跌,但是总体来说净利润还是震荡走高的。所以,弱周期个股类似于成长股叠加周期股的效果。对于强周期个股由于其净利润波动巨大,所以不适合用市盈率估值,多数情况下是用市净率估值,估值中枢就是市净率1左右。而对于弱周期个股可以适当考虑实用PE估值法。

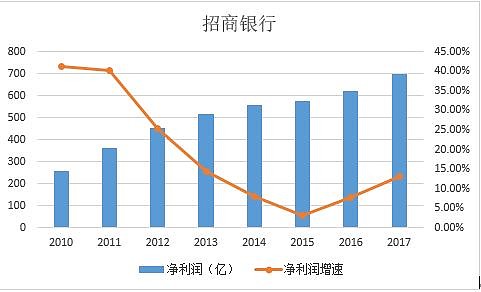

图5 招商银行

那么招商银行到底属于什么类型的公司呢?我们不妨看一下招行的净利润图表5。招行最近8年净利润增速持续保持正增长虽然有几年增速只有个位数,但是综合来看净利润年化增速依然达到了年化15%的水准。尽管,银行板块和经济周期密切相关,但是考虑到银行本身的资产减值计提本质上是一种以丰补歉平滑利润的手段。所以,对于招行这种优秀的银行完全可以通过调节减值计提规模来达到平滑利润降低周期波动的目的。所以,招商银行完全可以归类为弱周期公司,在当前的状态下可以用市盈率估值法。以过去多年的年化净利润增速和未来2年的净利润增速预测作为市盈率的估值范围。根据,现有掌握的数据可以认为15倍PE对于招行来说是一个比较合理的估值水平。