这篇文章写得颇为郁闷。

研究风电细分行业的时候,无意间留意到东方电缆,看了几个小时资料便觉得是一支潜力股。10月26日打野账户买了几万观察仓后,开始正式研究。第二天涨停,忍不住在雪球吱了一声,之后担心误导球友遂删除。

坚持写完文章再正式买入,并不是老顿无私,而是希望通过码字厘清思路,避免一时冲动。

整理风电行业数据的过程遇到了一些困难,花费了几天时间,在此期间东方电缆连续上涨,从35元涨到50多,内心不免有些焦躁。

于在雪球发了一条感慨“有一个公司只买了点观察仓,想写完吹票文再买,结果已经涨了30%多,吹票文还没写出来,很是无语……”

唠叨完闲话,言归正传。本文将从行业空间、企业现状、竞争壁垒、投资风险、交易决定五个角度聊聊东方电缆的投资逻辑

一、行业空间

看这段有点费神,但很重要。本文的投资结论立足于“未来几年海风将爆发这个大前提”,没有这个大前提,海风相关企业的投资价值将大打折扣。

1、风电的行业空间

①、截至2020年,中国光伏+风电累计装机量535GW(国家统计局),这一数字到2030要达到1200GW以上(顶层规划)。即2020-2030年10年时间,新增光伏+风电要达到665GW以上。过去三年光伏风电新增装机量五五开,机构预测未来10年风电光伏也大致五五开,那么新增风电装机量为665/2=332.5GW。

②、2020年,来自全球400余家风能企业的代表联合发布了《北京风能宣言》宣言指出,到2030年风电累计装机量至少达到800GW,新增518GW。

③、2020年由于抢装潮,新增风电+光伏装机量增长了115%,合计120GW。

以上数字都是国内需求,未考虑全球市场。未来10年风电都是一个增速极高的行业,这是时代的浪潮,我们很可能正身处浪潮的起点。

2、海上风电的行业空间

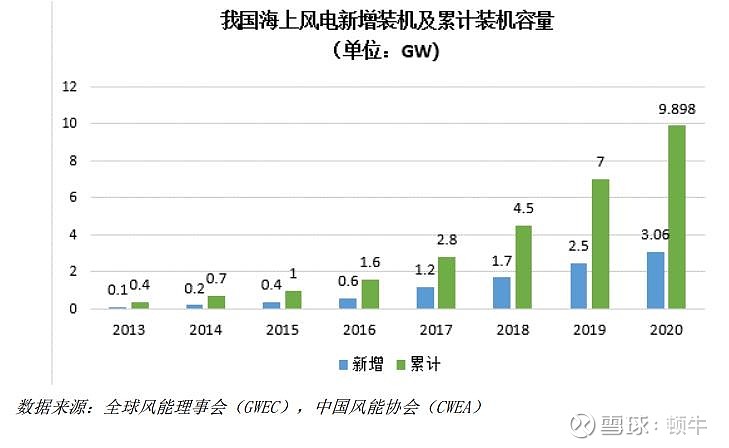

2020年,风电装机量72GW,其中海上风电装机量才3GW(国家能源局)。

为何海风占比如此之低?因为和光伏和陆上风电相比,海风度电成本高,离平价还有距离。2021年是中央补贴海上风电的最后一年,2022年开始将转为地方补贴。

这也是近两年海风抢装的主要原因,抢装短期拉升投资成本,随着产能提升,补贴过后度电成本进入下行通道,项目收益提升,刺激更大的投资规模,这是补贴的目的所在。

十四五期间,沿海各省规划增加海风装机量共计45GW(广东17GW、江苏9GW、山东6GW、浙江4.5GW、福建5GW、广西3GW)。

2020年海风新增装机3G,21年海风由于抢装潮,预计装机7~8GW。

以2020年为基点,海风到2025年年复合增长率34%;

以2021年为基点,海风到2025年复合增长率15%。

海风未来几年增长率远高于风电和光伏,但,老顿认为这个数据可能仍然被低估。理由如下:

①、上述45GW的规划并不完整,比如没有包括同样沿海的辽宁省和海南省。在2021年半年报业绩说明会上,东方电缆董事长夏崇耀就说“十四五期间海上风电装机容量的规划已经突破50GW”。

②、大功率风机是趋势,海风更适合大风机。风机功率增加,其他成本并不需要等比例增加,降低了边际成本,大功率机组的使用将加速海风度电成本的下降,度电成本下降将刺激更大的需求。

③、海风项目越到后面离海岸线越远,海缆成本更高,超早建越划算,好位置靠抢,规划大概率会被提前完成。也就是说,即便按规划5年45GW,可能提前到四年甚至更快完成。

④、随着新能源基数增加,弃风弃光成了越来越严峻的问题。储能当前还是杯水车薪,能源项目靠近经济发达地区更有利于消纳。经济发达省份受限于地型、土地成本、人口密度,不适合发展陆上风电,却很适合发展海上风电。

海上风能资源是全球电力需求的十倍以上,仅开发1%的海上风能资源,就可以满足人类10%的电力需求。平价之后的海上风电在新能源电力占比中将大幅提升,增速大概率高于陆地风电。SO,临平价之前的海上风电具备更大的成长空间。算上2021年,海风累计装机量还不到陆风一年的增量,增长空间很大。

综上,老顿的结论是:海上风电是赛道中的黄金赛道。

二、企业现状

画完行业的大饼,再看具体企业。

海缆国内主要玩家是中天科技、东方电缆、亨通光电、汉缆股份四五家。中天市占率第一,东方电缆第二,两家市占率超过70%。

既然中天是老大,为什么不选中天?

中天业务繁多,光通信、海缆、储能、光伏都有涉及,海洋业务只占10%,去掉几乎无利润的贸易业务后,海洋业务也只占17%。这些业务跨多个行业,技术无法共享,不具备明显的协同效应。

既然看中的是海风,中天的“含海量”不够高。

请注意,老顿并没有否定中天的投资价值,仅仅是目前还看不太懂。中天营收和利润都是东缆的数倍,市值却不到东缆1.5倍,静态来看估值比东方电缆便宜,有一定的研究价值,不排除未来进一点研究中天。

1、主营业务

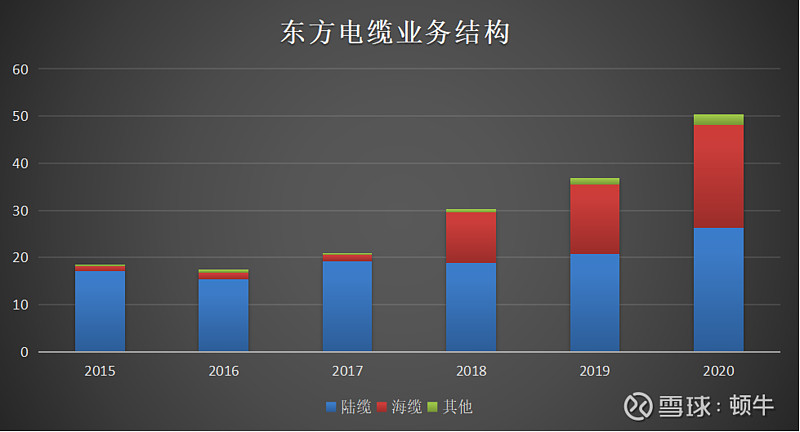

东方电缆业务聚焦,主业一直是电缆,早期主要是陆缆,海缆业务可以忽略不计。2018年海缆突然放量,此后几年继续快速增长,到2018年海缆+海洋工程营收已经占据半壁江山。

东方电缆业务结构(图)

陆缆技术门槛低,行业分散,毛利率低。

海缆技术门槛高,行业集中,毛利率高。

2020年,东方电缆海缆业务用43%的营收贡献了76%的毛利,所以,看东方电缆,主要看海缆。这也是为什么上文花大篇幅算海上风电行业大帐的原因。

2、技术

看到这,读者或许有个疑问——为什么2018年海缆业务突然放量?

2018年年报对此有解释:

“主要得益于公司把握国家重要战略机遇,大力开拓海洋输配电及海洋新能源等高端产品市场,主营业务快速增长,陆续交付了多个重大海缆订单,产品结构中毛利率较高的海洋缆产品比重的快速提升, 大幅提升了公司的盈利水平。”

东方电缆承担了一些国家级重点科研项目,2018年累计获得58项专利,国内海缆专利数第一。

2018年海缆业务放量,正是因为交付了如下几个项目:

2018年6月首条国产化海洋脐带缆在宁波东方电缆码头交付。该脐带缆打破了我国大长度海洋脐带缆主要依赖进口的现状,标志着我国在深海油气勘采领域的核心装备上取得重大突破。

2018年11月国家电网浙江舟山 500kV 联网输变电工程用国际首根 500kV(含软接头)光电复合海底电缆正式交付,标志着公司成为业内唯一具有 500kV 海底电缆本体和 500kV 软接头工程应用的企业,攻克了大长度交流海缆的核心技术难题。

重点提一下脐带缆,所谓脐带缆,是电缆、光缆、液压、化学药剂管的组合,是一种多功能缆。脐带缆是海缆中技术要求最高的一种,在2019年之前,东方电缆是国内唯一掌握海洋脐带缆技术的企业。之后的财报虽然不再提升“唯一”,但中标项目的似乎还是只有东方电缆一家。

2018年研制完成的“±535kV柔性直流电缆系统”刷新了我国超高压直流电缆领域的研制记录。

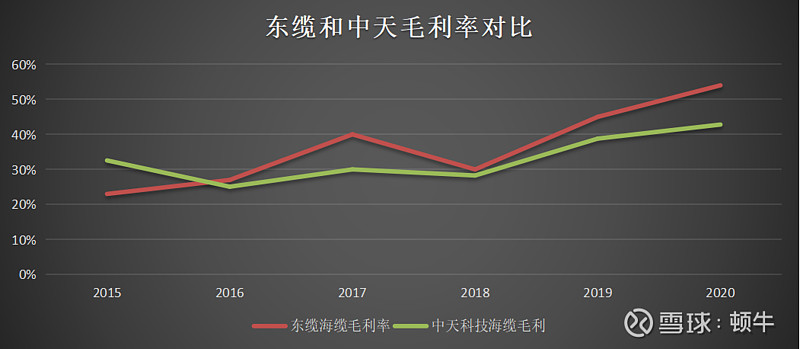

由此可见东方电缆的技术水平,说国内一流应该是恰当的。从近年海洋业务的毛利率也能看出,东方电缆海缆业务的溢价能力高于中天。

公司研发人员占比19%,近三年研发投入占营收3.5%,高于中天的2.9%,全部费用化处理。

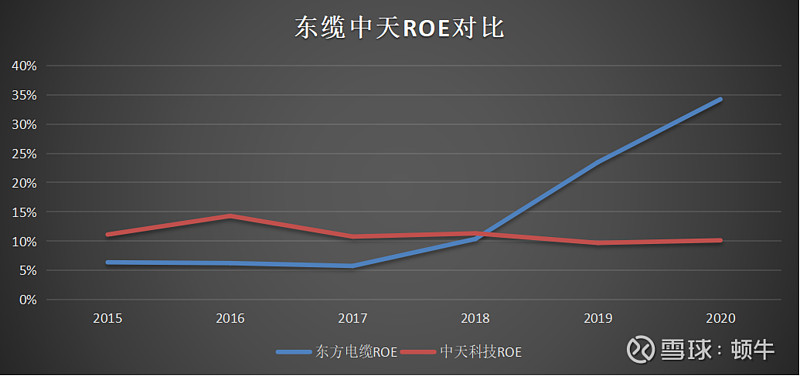

海缆对业绩的提振也体现在超高的ROE上,正是东缆近两年超高的ROE吸引了老顿:

3、展望

至今年三季度末,公司在手订单约64亿元,其中海缆系统及海洋工程38亿元、陆缆系统26亿元,估计在手的海缆相关订单主要将于2021Q4和2022上半年交付,2022上半年的业绩依然有订单支撑。

三季末固定资产5.2亿,在建工程却有9.5亿,在建工程主要为8.9亿的位于郭巨的高端海洋能源装备系统应用示范项目,该项目年底交付后海缆产能预计增加1倍,这几年海缆是卖方市场,产能不足。该项目投产后,对东方电缆业绩有明显提升。

2021年中报业绩说明会上,夏董表示:“依据目前各省出台的“十四五”海上风电发展规划容量,以及产业链不断趋于完善,产能的陆续释放,以及公司的市场占有率测算,预计明年订单量完全可以满足公司产能”。

中翻中的意思是明年还将满产满销,结合前面说的2022年产能翻倍,2022年业绩应该较为乐观。

目前为止,中国的海缆企业业务主要都在国内,海外市场占比极小,这部分未来可能贡献一定的增量,东方电缆管理层的目标是十四五期末海外营收占比达到10%。

顺便提两点东缆的加分项:

①、东方海缆在公司章程写明“每年以现金形式分配的利润不少于当年实现的可供分配利润的15%”,这点对投资者颇为友好。

②、和宁德时代、隆基股份相比,东方电缆的固定投入比较小,利润的含金量更高。

三、竞争壁垒

海缆这玩意,使用环境恶劣,充满不确定性,使用寿命长。凭常识也知道技术含量高,且安装困难。一旦出现故障,损失巨大,维修成本高昂。

据统计,海底电缆故障占全球海上风电项目总财务损失达77%。 例如,查找和更换一段损坏的海底电缆的费用在72万欧元至187万欧元之间,大约80%的保险赔付都花费在海底电缆维修。

关键是排查和维修甲方爸爸自己都搞不定,需要项目施方或者专业第三方排查维修。

因此客户不仅对海缆的技术指标和质量有很高的要求,还要求施工方能够提供全生命周期的售后能力,未来的趋势是海缆企业同时做总包。要求竞标方有两年以上的项目经验,这一条就排除了大量的新进入者。

我国前10名线缆制造企业占据国内市场份额不足10%,陆缆而海缆市占率却高度集中,原因便是海缆技术要求高。随着海上风电场选址越来越推向深远海, 增加对大长度、 大容量、 高电压等级海底电缆的需求。对海缆制造企业的综合能力要求更加严苛,进一步提升了行业技术门槛。

四、投资风险

1、有观点认为,经过这两年的抢装后,2022年可能是海风行业的一个相对低点。老顿不太认同,但也无法拿出论据反驳这个观点,也不准备因此择时;

2、随着单位投资成本的下降,投资金额的增长会低于装机容量的增长;

3、随着大型风机使用比例的提升,单位装机容量的电缆用量可能下降。不过,随着远海项目增加,海缆用量也将增加,和前者有一定的抵消效应;

4、东方电缆股价近三年从7元不到涨到当前的50元,涨幅巨大,存在大幅回调的风险。

五、交易决定

在行业空间部分,我们得出两个结论:

①未来10年风电装机量成长空间巨大;

②以2020年为基点,海风到2025年年复合增长率34%。以2021年为基点,海风到2025年复合增长率高达15%”。

在企业分析部分,我们得出一个结论:东方电缆未来几年还将保持竞争力,依然很赚钱。

坦白说,这个测算结果好得让老顿有点不踏实,以此增速测算东方电缆的业绩可能得出非常乐观的投资结论,比如即便陆缆业务原地踏步,单靠海缆业务东方电缆三年后的整体利润也可能增加200%,即三年2倍。

东方电缆上市以来TTM市盈率最高116倍,最低11.4倍,中位数48倍,目前26倍。三年后(2024年)风电行业依然有良好的增长空间,届时即便维持26倍市盈率,PEG可能还不到1,当前的股价没有高估。

根据这个结论,周一完全可以重仓买入,但我不准备这么干。

一方面是我对自己的研究结论没有绝对的把握,甚至可能错得离谱。

二是虽然理性上我认为“持有=买入”,一笔交易应该基于当前价值和未来价值的差额,不应该基于股价过去的涨跌幅,但面对东方电缆如此的涨幅,感性上确实有所顾虑。

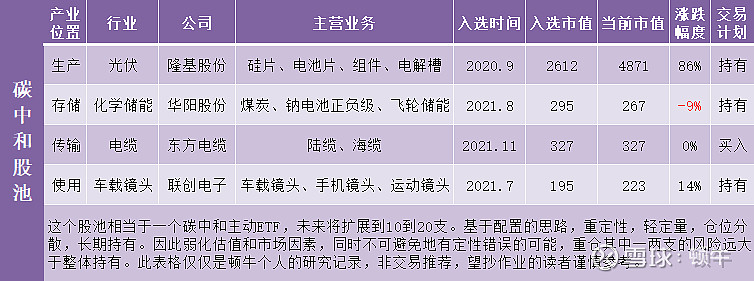

还有一个重要原因是和上次说的“重要的决定”有关。老顿非常看好碳中和,准备建立一个碳中和股池,长期持有。这个股池相当于一个主动ETF,未来将扩展到10到20支。基于配置的思路,重定性,轻定量,仓位分散,长期持有。因此单一持仓不会给太高,包括目前仓位最大的隆基未来也会降到10%以下。

所以,我的决定是:下周计划先小额买入东方电缆,如果就此一路上涨也不再加仓,如果有更好的价格,再逐步加仓。

目前为止,碳中和股池有了4支:

这篇文章写了一个星期,全文4500字,感谢能看到这里的读者。