2021年,“碳达峰”、“碳中和”成为投资热点,在这场史无前例的能源结构革命中,对新能源、光伏、半导体等领域有着“基石”般重要性的新材料成为各方关注的焦点,其技术突破,对于实现“碳中和”意义重大。

巨大的产业价值吸引了专业机构的布局。7月19日(上周一),华夏中证新材料主题ETF正式发售,基金简称“新材料50”,认购代码516713。

该基金跟踪中证新材料主题指数,为我们广大投资者提供了一键配置新材料龙头企业,是布局“碳中和”主题投资的利器。

那么中证新材料主题指数到底是怎样的一个指数呢?

该指数旨在从沪深市场中选取50只业务涉及先进钢铁、有色金属、化工、无机非金属等基础材料以及关键战略材料等新材料领域的上市公司证券作为指数样本,以反映新材料主题上市公司证券的整体表现。

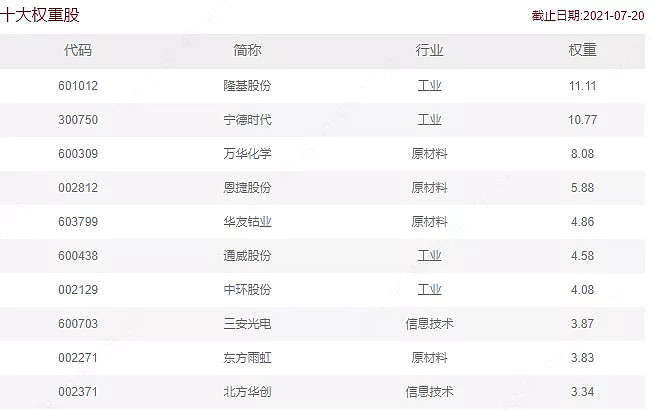

我们看看它的前十大重仓股,分别是:

来源:中证指数有限公司官网

单晶硅片龙头, $隆基股份(SH601012)$ ;

动力电池龙头, $宁德时代(SZ300750)$ ;

化工龙头,万华化学;

锂电隔膜龙头, $恩捷股份(SZ002812)$ ;

钴全产业链龙头,华友钴业;

硅料龙头,通威股份;

光伏+半导体材料龙头,中环股份;

LED芯片,三安光电;

建筑防水龙头,东方雨虹;

半导体国产设备龙头,北方华创。

都是各材料细分领域龙头,覆盖包括光伏材料、电池材料、半导体材料等市场关注度较高的主流板块。

从指数表现来看,中证新材料主题指数兼具短期爆发力和长期耐力。

Choice统计显示,截至2021年7月21日,该指数近三年涨幅达到131.41%,同期上证综指、沪深300涨幅为25.92%、47.27%。自2008年12月31日指数基日以来,中证新材料主题指数累计涨幅更是高达547.65%,大幅领先市场主流宽基指数。

一季报数据显示,新材料指数前十大成份股今年一季度营业收入和归母净利润平均同比增长率分别达到83.93%和165.16%。可见突出的盈利能力和高成长性正是新材料指数最大的魅力。

材料产业是经济建设、社会进步和国家安全的物质基础和先导,是制造业的“底盘技术”。作为我国的战略新兴产业之一,新材料产业更是二级市场新能源车、半导体、军工等大热主题的上游产业。

如果你担心单只个股的波动,想要分散投资,借道场内ETF是最省时省力之选,新材料50(516713),一个指数,紧抓产业发展机遇。

背后的管理人华夏基金是国内ETF领头羊,不仅在业内最早成立的独立数量投资团队,而且权益类ETF管理规模位居行业首位,ETF管理实力雄厚,获海内外机构认可,连续五年获评“被动投资金牛基金公司”奖(2015-2019年度,中国证券报),连续8次荣获亚太区“最受认可ETF品牌”奖(2010-2017年度,全球ETF行业权威网站Exchangetradedfunds.com),荣获“中国最佳ETF管理人。”(2018-2019年度,Asia Asset Management)

基金经理赵宗庭也是ETF老将,拥有12年证券从业经验,具备丰富的权益类ETF管理经验,现为华夏基金数量投资部高级副总裁。截至2021年二季度在管公募基金规模639.22亿元,管理的华夏沪深300ETF在2019年4月荣获了上海证券报颁发的“三年期指数基金金基金奖”。

我相信中国科技会厚积薄发、中国制造业转型升级将催生一批拥有核心科技的新材料公司,如果你和我有一样的观点,那么新材料指数是十分值得关注的。布局新风口,新材料50(516713)火热发售中。

免责声明

投资有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金业绩指标不包括持有人交易基金的各项费用,计入费用后实际收益水平要低于所列数字。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。投资不同类型的基金将获得不同的收益预期,并承担不同程度的风险。通常基金的收益预期越高,风险越大。永赢消费主题特有风险包括股票市场和债券市场投资风险、资产支持证券投资风险、股指期货等金融衍生品投资风险、中小企业私募债投资风险、存托凭证投资风险、在巨额赎回情形发生时,基金份额持有人存在不能及时赎回份额的风险等。敬请投资者在做出投资决策之前,仔细阅读产品法律文件,充分认识本基金的风险收益特征和产品特性,充分考虑自身的风险承受能力,理性判断并谨慎做出投资决策。 @蛋卷基金 @今日话题 #基金创作者激励计划#