前两天有位新读者找我哭诉:

“我定投了几支基金,现在亏的好惨……”

“你什么时候开始定投的啊?”

“2020年底啊……”

“为啥那时候定投啊?”

“我看网上有人写,定投随时都可以开始,我就没多想,直接买了……”

这位同学遇到的问题,就是不懂估值。

定投虽好,但是在不懂估值的情况下,在指数高估区域开始定投,结局一般都是挺悲伤的。

那要如何科学的给指数做估值呢?

下面我们就来详细说说。

(或许,这是全网讲估值讲的最靠谱的一篇文章了……)

01 合理市盈率是由利润增速决定的

其实给指数估值与给股票估值的思路差不多,因为指数就是由一大堆公司股票组成的嘛。

后面我就统一说股票了哈,大家只要记住,股票和指数估值都是一回事就行了。

估值最常用且最有效的指标是市盈率,没有之一。

有读者问,是不是所有公司的合理市盈率都应该一样呢?

不是这样的。

一个公司股票的合理市盈率是由利润增速决定的。

这个很好理解,利润增速越高,它的未来就越好,大家都喜欢未来更好的东西。

要注意,这里说的利润,是指公司在某一年赚到的经营利润,而不是你买某个基金今年赚了多少钱。

举个不太恰当的例子,两个男人去相亲:

A男现在的年薪是10万,你预估,明年他的薪水还是10万,后年还是10万。

B男现在的年薪也是10万,但你预估,明年他的薪水将是15万,后年大约20万。

假如本次相亲我们只庸俗的考虑收入这一条因素,如果你是一位女士,你更倾向于选谁?

肯定选B。

为什么?因为他的薪水(利润)在不断增长,价值更高。

选股票也是一样的。

大家都比较喜欢公司利润在不断增长的企业,对这样的企业给与更高的估值,也就是更高的市盈率。

对于利润不怎么增长的企业,给的估值一般比较低,有的时候甚至会出现特别低的情况。

因为开公司这事,犹如逆水行舟,不进则退。利润不增长,一般都预示着利润快要倒退了。

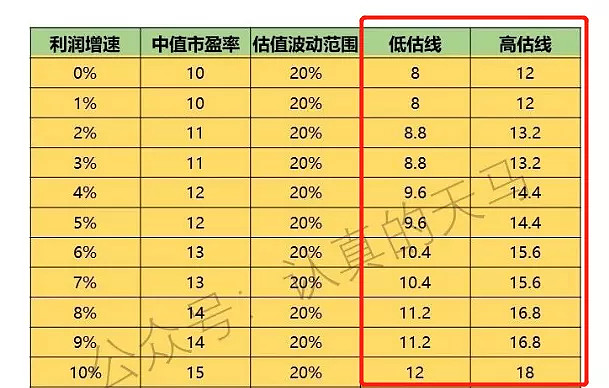

为了研究利润增速与合理市盈率之间的关系,我收集了各国股票市场数据,在无风险收益率(一般为10年期国债收益率)在3%左右时,对应关系如下:

这个对应表的意思是:

如果我认为一家公司未来几年的利润增速是0%(不增长),那他的合理估值就是10倍市盈率;

如果我认为一家公司未来几年的利润增速是每年10%,那他的合理估值就是15倍市盈率;

如果我认为一家公司未来几年的利润增速是每年15%,那他的合理估值就是20倍市盈率;

虽说这是个经验值,但是这个对应表也是有理论基础的,它的理论基础是:现金流折现模型。

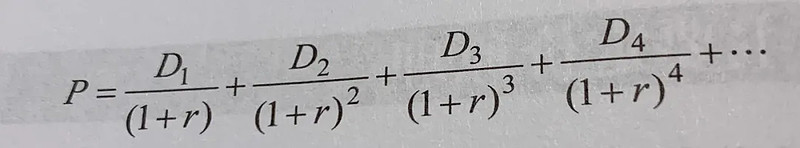

理论上,股票的价值应该这么算:

其中,D是公司的各年的现金流,r是贴现率。

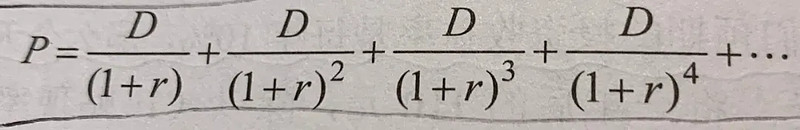

如果说一家公司的各年现金流不增长,也就是增速为0,上面这个公式就变成这样:

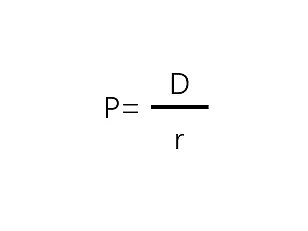

这个计算要用到等比数列求和公式,(高二的数学公式,q小于1的情况下,S= a1/(1-q)。)求完和之后得出的公式是:

如果我们简单的把公司的 利润E 当成 现金流D ,并设定 贴现率r为10%,就可以得出:

P/E=1/10%

也就是PE=10。

总结一下就是,当一个公司的利润增速为0时,它的合理市盈率大概就是10倍。

上面这个例子是0增速模型,比较简单。

但是我们更喜欢利润增速大一些的公司,这个要怎么算呢?比如,当一个公司的利润增速为10%时,要怎么算?

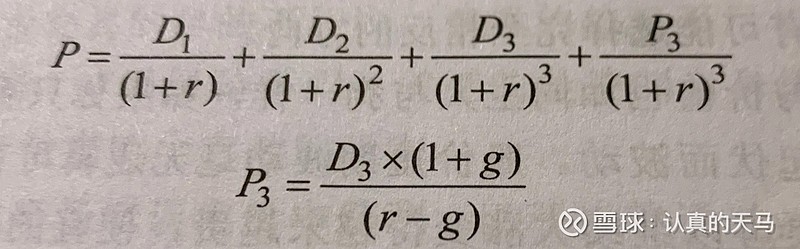

这个时候就要用到二阶段增长模型了。

我们假设,第一个阶段,公司按照一个高一点的利润增速增长3年。第二个阶段,公司按照一个比较低的利润增速永续增长。

公式是这样的:

我们假设,这个公司未来3年利润增速是10%,后续按照1%的利润增速永续增长。

把这两个数据代到上面的公式里面,得出10%利润增速对应的合理市盈率是14倍多,取个整,就算15倍吧。

对应表上具体某一个增速所对应的合理市盈率,并非都是一一计算出来的,而是根据经验总结出来的。

把现金流折现的公式拿出来,只是想说明,市场之前之所以有这样的对应关系,其实是有理论依据的。

无论是格雷厄姆的市盈率法,还是彼得林奇的PEG估值法,都是同样的底层逻辑。

02 高估线与低估线

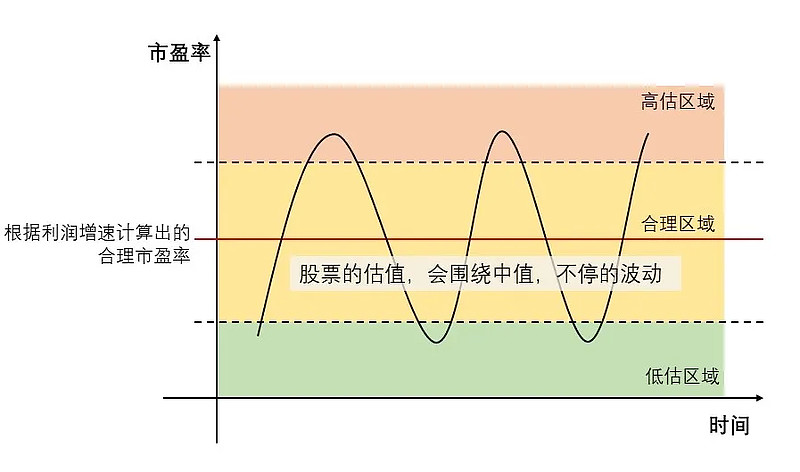

前面我们计算了各种利润增速对应的合理市盈率,这个合理的市盈率,我们称之为“中值”。

之所以叫“中值”,是因为股票的估值并不是乖乖的趴在合理值上,而会围绕中值上下波动。

一般来说,中低速利润增速(利润增速20%以下)的股票,波动范围会小一些,上下波动20%左右(当然,并不是说股票波动了20%就不再动了,有可能会继续波动很远);

而高利润增速(利润增速20%以上)的股票,波动范围会大一些,上下波动30%左右(同理,也不是说波动了30%就不再动了,也有可能会继续波动得更远)。

在刚才的估值对应表上加上对应的估值波动范围,就能算出低估和高估线了。

比方说,一支10%利润增速的股票,它的中值市盈率=15倍。

它的低估线=15*(1-20%)=12倍,当它的估值低于12倍时,我们就可以开始考虑买入了。

它的高估线=15*(1+20%)=18倍,当它的估值高于18倍时,我们就可以开始考虑卖出了。

在低估线和高估线之间,都属于合理估值,持有不动就可以。

PS:其实在合理区域和低估区域之间的位置买入,也就是在中值以下买入,也是可以的。只不过在低估区域买入更加安全。

03 举个例子

我们以沪深300指数为例。

我们假设,未来几年,沪深300可以维持10%的利润增速。

(逻辑:沪深300作为A股最优秀的300家企业,我们假定它们的利润增速略高于GDP增长速度)

根据对应表,10%的利润增速,对应的是15倍的中值市盈率。

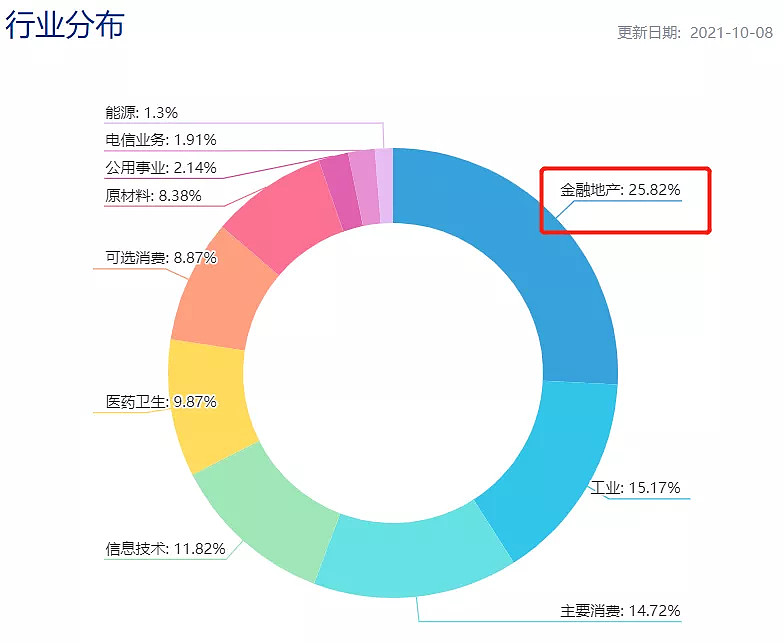

然后,我们要看一下,沪深300这个指数它的行业分布是怎样的。

(可以到中证指数官网,搜索:沪深300,就有它的详细信息了)

这时我们会发现,沪深300中包含的金融地产类公司,占比25%,比例不算高。

为什么要专门看下金融和地产行业的占比呢?

因为这两个行业的特点是杠杆比较高(借钱做生意),因此它们的盈利不确定性也比较强。

如果一个指数中,这两个行业的占比较高,我们在估值时就要在它的中值市盈率上打个折扣。

我个人的折扣策略是,一个指数的行业分布中,金融地产占50%-70%,中值市盈率打9折;

金融地产占70%-100%,中值市盈率打8折;占50%以下不打折。

这么做的原因也是保守起见,确保安全。

沪深300中金融地产公司占比25%,中值市盈率就不打折了。

沪深300的利润增速是10%,属于中低速利润增速(利润增速20%以下),波动范围是上下波动20%,查一下对应表:

它的低估线是12倍,当它的市盈率低于12倍时,就可以开始重点考虑买入了。

它的高估线是18倍,当它的市盈率高于18倍时,就可以开始考虑卖出了。(即便不卖出,也不会在18倍以上的区域买入。)

12倍-18倍之间,属于合理区域,持续持有即可。

此时我们给沪深300这个指数的估值就完成了。

最后再查看一下沪深300指数在近期的市盈率,就可以做出比较合理的投资判断了。

当然了,除了沪深300,还有很多指数。

我把比较重要指数的估值,制成了估值表,放在周一到周五早8点文章的末尾。

每个交易日都会更新,大家自查即可。

怎么样,关于如何给指数估值就讲完了。