提到稀有金属,不少投资者对此非常感兴趣,稀有金属是在地壳中含量较少、分布稀散或难以从原料中提取的金属,如锂、钛、钒、钼等等。稀有金属主要用于制造特种钢、超硬质合金和耐高温合金,在电气工业、化学工业、陶瓷工业、原子能工业及火箭技术等领域发挥着重要的作用。

那么有没有一只行业指数基金,能够全方位布局稀有金属产业呢?有!他就是稀有金属ETF(562800)。

一、指数分析

(一)指数概况

投资指数基金,一定要了解基金追踪的指数,尤其是对于行业指数基金这类高风险的股票型基金,更要弄明白基金跟踪指数的特征。

稀有金属ETF(562800)追踪的指数是中证稀有金属主题指数 (930632),以下简称为稀有金属指数,中证稀有金属主题指数在沪深市场中选取不超过50家业务涉及稀有金属采矿、冶炼和加工的上市公司证券作为指数样本,以反映稀有金属主题上市公司证券的整体表现。

稀有金属指数基日为2011年12月31日,基点1000点,每半年对成分股进行一次调仓。

(二)行业分布

依据申万二级行业分类,稀有金属指数的前三大重仓行业分别是能源金属(39.19%)、小金属(30.75%)和金属新材料(6.67%)。

这里解释一下这三个行业的具体定义:

1.能源金属:锂被称为21世纪“白色石油”,是能源金属的典型代表,而随着行业的发展,能源金属的定义也正在不断被拓宽,比如随着动力电池中高镍化趋势的推进,镍逐渐加入了能源金属的阵营;再比如承载着社会电气化、智能化梦想的铜及稀土磁材等,随着其新能源需求占比的不断提升,稀土磁材也被纳入了能源金属的行列。

2.小金属:有色金属可以分为基本金属和小金属。小金属相对单位较小,故称之为小金属。典型的小金属有钴、钨、锑等等。

3.金属新材料:金属新材料一般是指具有特殊物理性能的新金属材料,如镁合金可以应用在飞机零件上,钛合金可以应用在人造骨、医用金属材料领域。

如果我们去分析指数贡献前十名的行业,可以发现稀有金属指数前三大重仓行业——能源金属、小金属和金属新材料也是对指数贡献最高的前三大行业。

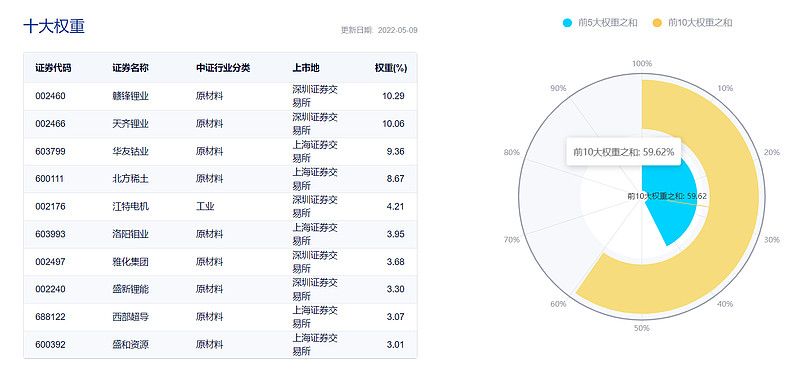

(三)重仓股票

以下是稀有金属指数前十大重仓股,前十大重仓股合计权重高达59.62%,也就是说,前十大重仓股的表现对于指数整体表现影响深远。

稀有金属的前十大重仓股很多是我们耳熟能详的行业龙头,例如全球第三大及中国最大锂化合物生产商及全球最大金属锂生产商——赣锋锂业;中国最大的钴化学品生产商之一,钴化学品产量位居世界前列——华友钴业;全球最大稀土企业集团和稀土产业基地,是我国六大稀土集团之一——北方稀土等等。

如果我们将稀有金属指数的十大重仓股做一个行业划分,可以发现大多数重仓股的主营业务都涉及到“锂”这种金属,投资者如果看好锂矿产业的发展前景,可以考虑一下稀有金属指数。

(四)估值分析

目前稀有金属指数的市净率只有4.17倍左右,低于指数中位数市净率和平均数市净率。

如果我们具体比较一下稀有金属指数和沪深300、中证500以及创业板指的估值状况,不难发现:目前稀有金属指数的估值要略低于创业板指,而稀有金属指数的净资产收益率特别高,在这四只指数中排名第一,稀有金属指数的净资产收益率高达19%以上!

综合考虑到指数的估值以及盈利能力情况,目前稀有金属指数存在一定程度的低估,低估的主要原因在于2022年很多热门赛道股的杀估值现象。而稀有金属指数整体的盈利能力很强,暂时低估的条件下往往蕴藏着不错的投资价值。

二、基金分析

(一)基金简况

嘉实中证稀有金属主题ETF(562800)以下简称稀有金属ETF,稀有金属ETF成立相对较晚,目前规模已经达到了5.39亿元。稀有金属ETF是一只典型的ETF基金,相比于普通的场外股票型基金,ETF具有以下优点:

(1)流动性强

ETF在交易所交易,一般是T+1交易,交易时间段可以随时买入和卖出,而场外的一些联接基金往往赎回后多日资金才能到账。

(2)交易费率低

ETF交易时不收取印花税和过户费,只有券商收取的少量佣金,一般在万2左右,而场外基金的申购费率一般是0.12%(万12)左右。

(3)跟踪误差小

ETF采用被动指数化投资,紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化。而场外的联接型基金和指数增强型基金往往跟踪指数误差稍大。

(二)资产配置

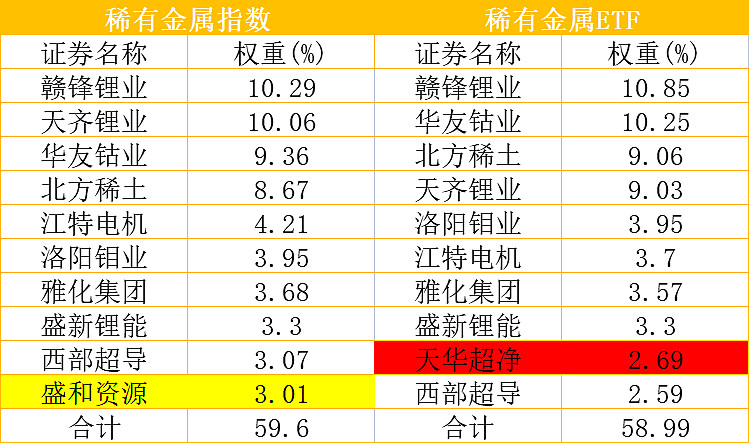

这里我们主要分析对比一下稀有金属指数与稀有金属ETF的十大重仓股的差别。

其中稀有金属指数特有的重仓股是盛和资源,稀有金属ETF特有的重仓股是天华超净。除此之外,稀有金属指数与稀有金属ETF的重仓股一模一样,只是在权重上略有差别。

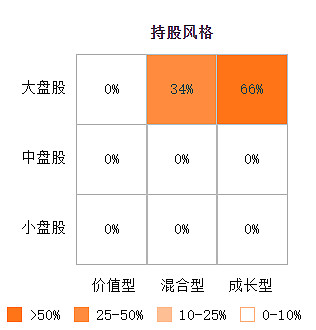

稀有金属ETF的投资风格是偏重混合型和成长型的大盘股。我们知道成长股对投资者的回报是非常不错的,而大盘股的安全性相对较高,尤其是在单边下跌的行情中,大盘股往往表现出更好的抗跌性。

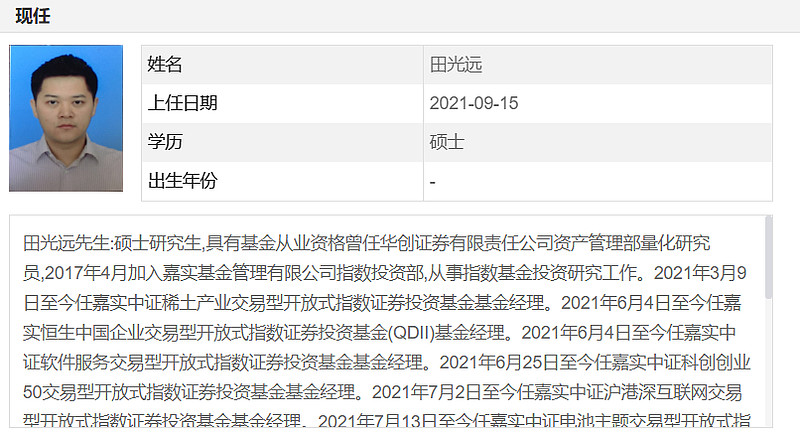

(三)基金经理

火车跑得快,全靠车头带,基金做得好,经理少不了。稀有金属ETF的基金经理是田光远先生,田光远在出任稀有金属ETF的基金经理之前,曾管理过多只指数型基金,对于行业指数基金的管理很有经验。

三、稀有金属发展前景

(一)管理人观点

对稀有金属的投资前景,稀有金属ETF的基金经理田光远充满信心,他认为,“投资者担心此前稀有金属的下跌是行业基本面衰退引起的,然而事实正好相反,从基本面看,稀有金属板块,特别是其中占比超60%的锂资源板块景气度正在不断上行。现阶段,由于板块的持续回调,股票价格与股票价值已经产生严重偏离,稀有金属板块有望伴随市场回暖开启新一轮价值重估。”

实际上在我们之前的分析中也提到,锂资源板块在稀有金属ETF中的比重非常高,如果锂资源板块的估值能够修复,稀有金属ETF的价值将会迅速回归。

(二)稀有金属需求

目前稀有金属资源价格在高位徘徊,行业供不应求的格局越演越烈。锂板块的代表性产品电池级碳酸锂的价格从去年开始一路上扬、创下历史新高,从2021年11月的20万/吨,最高涨到了50万/吨以上,目前在47万/吨高位徘徊。锂资源是稀有金属的重要组成部分,占比超6成,锂资源的现状在稀有金属中具有较强代表性,碳酸锂价格的高企,充分反映出稀有金属整体供不应求的格局,行业欣欣向荣。

我们知道供求关系决定价格走向,目前供不应求的稀有金属产业,即使短期遭遇大幅调整,但未来一定能够实现价值回归。

(三)行业利润丰厚

稀有金属企业利润增幅同比涨超3倍,景气度抬升。价格是上游企业利润的直接表现,持续高企的资源价格无疑为企业利润的增长贡献了直接驱动。嘉实中证稀有金属主题ETF发起式联接基金跟踪的中证稀有金属主题指数的成份股中,已有超过半数已发布了今年一季报,累计净利润达116亿,相比去年同期增幅超300%,其中一些头部锂矿企业,纷纷创下6倍、甚至10倍的业绩增幅,纵观整个A股市场,都显得十分亮眼,可见行业景气度正蒸蒸日上。

在前文分析中我们也提到,稀有金属指数的盈利能力非常强大,很多成分股的净资产收益率高达20%以上,高盈利能力的指数投资价值非常大。

(四)板块目前低估

稀有金属板块投资正处于股价-价值错配的阶段,有“纠错”的机会。稀有金属企业股价经过这一轮调整后已跌至低位,估值也大幅回落。指数当前市盈率25倍,估值分位点仅位于历史1%的水平,头部锂矿企业2022年Wind预期一致净利润估值大多数仅在10倍左右、甚至更低,结合产业一季度超高速增长的利润水平,稀有金属板块当前的股价和企业实际价值已严重错配,板块的动力弹簧已经压缩到极致,一旦出现“纠错”势头,板块将释放出较强的投资弹性。

在寂寞冷清时候进场,在人声鼎沸时离场,往往是最明智的投资选择,稀有金属板块目前存在很大的错杀情况,在低估值的时候入场稀有金属ETF,借助稀有金属ETF布局热门赛道,是非常不错的投资选择。