$兆易创新(SH603986)$ 给我最深的印象就是:市场有效、有效、真有效!重要的事要说3次。兆易第一次突破1200亿市值是2020年2月底,然而兆易在2019-20年的净利润不过6.1亿和8.8亿,无论是静态PE,还是动态PE,都是高高在上,但能说市场错了吗?NO!NO!NO!市场永远是对未来定价,换句话说,市场提前2-3年看清了兆易在Nor、Dram、MCU等三条赛道的潜力,早早给了千亿定价。那么当今年兆易前三季度净利润16.5亿,2022年可能破30亿的时候,兆易创新的市值仍在1000亿徘徊。股市就像下围棋,走1步看3步,只有眼光比别人更深邃,才能赚到超额的收益。

同样的例子也适用长电、华天、通富等封测企业,市值在2020年Q2达到高点,然而2021年充分兑现利润的时候,动态PE却从80倍一路杀到25倍,随着他们固定资产的潜力挖掘待尽,甚至可能降到15-20倍。大家不要去质疑市场,总有比你更聪明的人早早看到公司的最大潜力,就像2019-20年的光模块,XYS利润的顶点是在今年Q2,而股价的顶点早在2020年Q2就涨到位了。

兆易发布三季报后,典型的高开低走,按说Q3单季度8.6亿利润,大超预期,全年净利润能看到22-24亿,可是股价不涨!市场必然有潜在的担心,具体是什么呢?我咨询过一些做投资的朋友,再重新分拆了报表,大致有了新的认识。

长期看,赛道好、竞争力强

兆易的赛道和基本面都非常好,业绩已经是明牌,就不说了,先看4大核心产品:1)Nor Flash市场150亿,4个主要玩家,格局很好;2)Slc Nand Flash约80亿市场,兆易突破了24nm,今年增长很快;3)Dram约4000亿的市场,中国1200亿左右,兆易除了代销长鑫的产品,还推出了自研的DDR 4,长鑫代工,目前月出货量超过100万颗,年底可能到200万颗/月,2022年底800万颗/月;4)MCU国内260-300亿市场,全球约1000亿,兆易MCU的技术国内领先,Risk-V和ARM的32位MCU覆盖高、中、低等各种需求,今年全面爆发。

从兆易的产品看,长期成长性没有问题,小赛道的Nor Flash和SLC Nand Flash竞争力很强,中赛道的MCU产品优势突出,大赛Dram刚起步,空间巨大。既然长期的成长性和竞争力没问题,那么市场对兆易的担忧便是某些短期的因素。

短期的忧虑

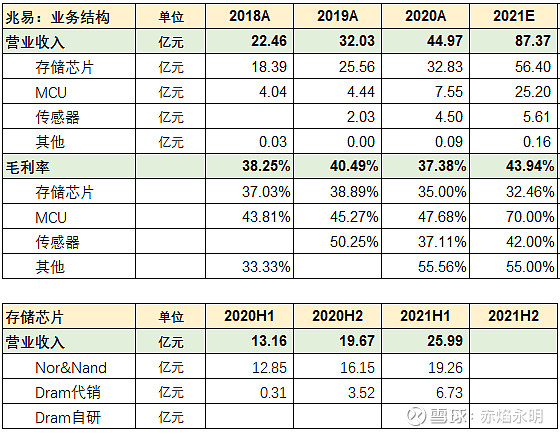

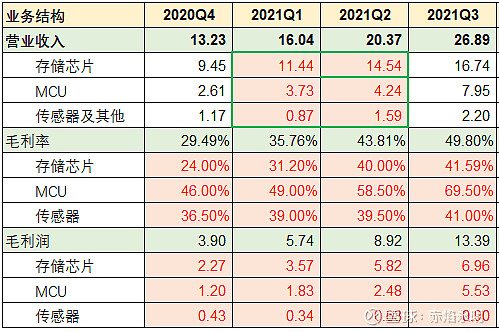

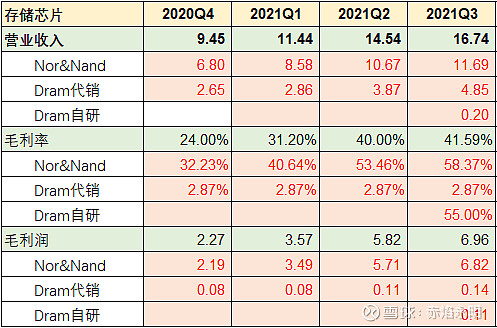

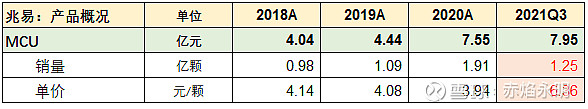

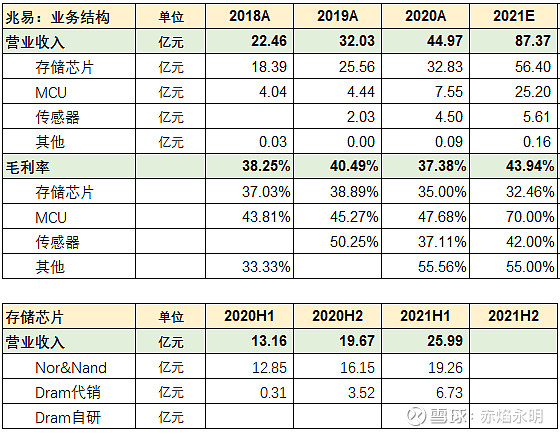

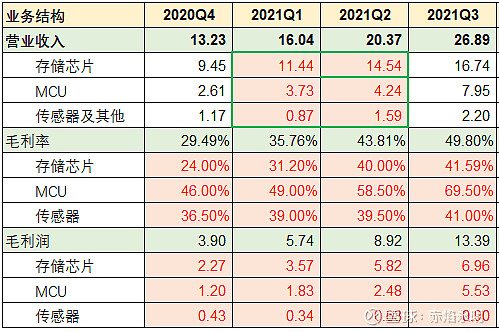

市场对于兆易的担忧主要是涨价的持续性,Nor和MCU今年都有涨价,而MCU涨价最突出,大幅增厚了Q3的业绩,Q2开始提价,Q3真正兑现。我结合各种资料,对兆易今年各季度的收入(红色为估算数)重新做了拆分,可以看到:1)MCU毛利率今年不断走高,Q3快接近70%,从毛利率的变化看提价,相当于Q2均价上涨25%,Q3上涨30%;3)存储芯片的毛利率也从30%左右提高到40%以上,相当于销售均价上涨20%。

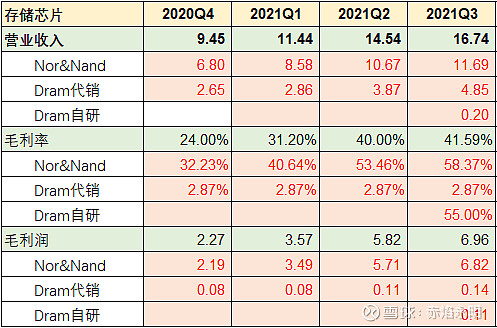

兆易的存储芯片包括Nor、Nand、Dram代销和Dram自研,继续分拆便看到更细节的毛利率变化。Dram代销毛利率低,公司交流提到过2-3%,关联交易金额相当于Dram代销的成本,加价3%变成收入,对应毛利率2.87%。可以看到,Nor的毛利率从Q1约40%提高到Q3约60%,相当于销售均价上涨50%,这是很恐怖的。

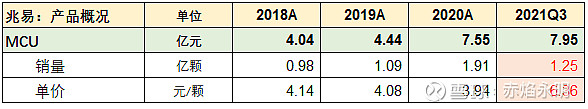

看产品价格:从产业链了解到MCU在Q3月出货超过4000万颗,相当于均价从2020年平均的4元涨到6.4元,上涨约60%,而过去三年MCU价格维持在4元左右。

涨价的波动影响。如果没有涨价的干扰,兆易Dram、MCU等产品的放量仍会非常顺畅,MCU今年超过4亿颗,明年7-8亿颗,但涨价会让原本每年50-100%的增长,变成今年150%,明年20%,带来增速的波动,从而影响估值。

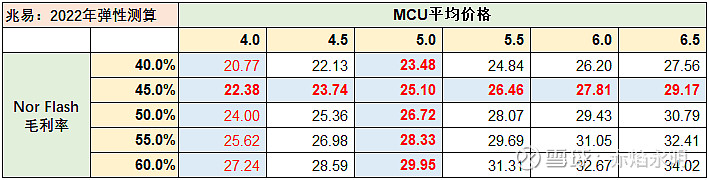

1)MCU的影响。如果2022年MCU出货量8亿颗预期不变,但价格从6.5元降到5元左右,那么毛利润就减少12亿,影响净利润10亿。

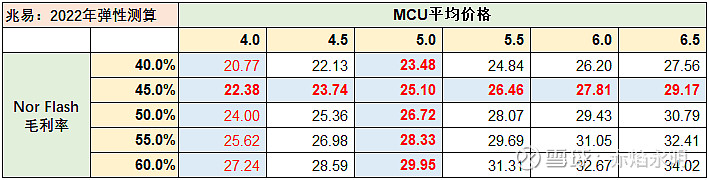

2)Nor的影响。如果2022年毛利率从目前的接近60%恢复到40%,那么毛利润将减少7.5亿,影响净利润6.4亿。

业绩的敏感性分析。预计今年净利润22-24亿,如果产品价格维持不变,那么2022年净利润能到32-35亿。然而市场会担忧MCU和Nor Flash的降价,如果2个产品恢复到2018-20年的平均水平,2022年的业绩就只有23-25亿,相当于业绩不增长。

注:对兆易自研Dram的2022年收入估算是12亿,毛利率50%。

写在最后

如果没有MCU和Nor Flash涨价的影响,原本兆易2021-22年的净利润预期是16亿和24亿,每年50%增长,按2022年50倍PE算,兆易仍值1000亿,但涨价让兆易今年的利润就超过20亿,对于涨价带来的额外利润,市场并不愿意给予估值,所以兆易仍是1000亿上下。说白了,市场更喜欢每年50%以上的增长,但周期性因素的干扰,会加剧短期的博弈,不利于估值的提升。然而,如果市场仍然保持旺盛的需求,价格就是不下来,市场或许会耐不住,从而修复一波,但这只能边走边看。

全部讨论

明茶2021-11-09 23:39$兆易创新(SH603986)$

你提到的涨价因素以及未来毛利率下降的问题,公司在10.29公布的调研报告里已经说的很明确了。

问题3、公司三季度毛利率同比、环比都有非常明显的提升,分业务来看NOR、MCU三季度毛利率在什么水平?四季度毛利率是否还会提升?

回答:公司各产品线毛利率都有不同幅度提升,从公司整体看毛利率都在上升。毛利率提升与公司产品结构变化有比较强的关系,市场整体供给还是短缺,公司针对市场需求情况对产品结构做调整。目前预计,四季度毛利率保持平稳,与三季报毛利率持平。

关注的点: 毛利率的提升与公司产品结构变化有比较强的关系。所以不是你认为的单纯的涨价。

问题13、目前看到渠道MCU价格在下行,公司怎么看今年或者明年MCU价格?是否有价格下行的压力?

回答:你所说的价格下行可能是指现货市场的价格情况,这个并不在公司所关注的链条上。整体看到,持续到明年的需求还是超过供给,供需关系上还是供不应求,并会持续到明年。

公司其实并不关注现货市场的价格情况。所以我们应该理解为,出厂价的涨幅是在正常范围内的,因为代工厂那边也提价了,公司这边提价的部分大于代工厂提价的成本,额外截留了利润。但渠道那边提价更多,渠道的利润未来才是被压缩的部分。因为未来一年产能依然是紧缺的,公司当然会保留代工厂提价的那部分成本而带来的额外利润。

问题14、从测算来看,公司MCU产品ASP是有较大的增幅的,请问涨价的因素、产品结构调整各占多少比例?

回答:两种因素都有,但产品结构调整因素起到了很大的作用。比如不同规格的产品,公司产能会更多给到高规格的产品。

这个回答等于是答复了市场普遍性的担忧。参加过高考语文的人,这点阅读理解应该没问题吧?

问题17、公司NORFlash产品目前在工业及汽车市场的进展情况?

回答:NORFlash产品在工业及汽车市场的销售占比在持续提升。在各个下游应用领域中,工业及汽车市场的销售额增长速度同比最快。

问题18、公司对新产品的预期是怎样的,如TWS产品使用的电源管理芯片等?新产品如何与现有产品进行整合?

回答:公司目前有电源管理芯片,包括已经在市面上销售的和正在开发当中的,这些产品都是围绕MCU的生态和综合解决方案去开发,公司希望围绕MCU打造更完整的芯片协同方案。

问题20、基站以及DateCenter是否也会是NORFlash产品比较明显的市场增量?

回答:基站对NORFlash未来几年的需求量是比较强劲的,随着运营商对大基站的招标采购,未来对NORFlash需求有比较大的带动作用,很多微基站也会开始增量。DateCenter需求是持续的,一直很强劲。

问题21、从公司各条产品线来看,哪些产品是目前比较紧缺的?

回答:大容量的产品比较紧缺,汽车芯片产品也比较紧缺。

问题27、旺宏公司看法是说NORFlash周期性越来越弱,公司怎么看待周期性问题?

回答:我基本赞同这个看法。NORFlash在featurephone(功能机)年代会出现强周期性,随手机市场波动,在智能机时代,NORFlash和手机的耦合度就会下降。随着智能机的饱和,手机的需求基本处于比较稳定的状态。在PC行业,从数量上看过去数年没有很大的变化,每年5%左右上下变化,波动周期性与上个世纪90年代相比完全不一样。NORFlash在计算领域需求持续上升,不是表现在数量上,而是容量在持续上升。NORFlash整个行业来看,由于新的应用出现,如IoT、汽车、网通、基站通信,多个行业领域均衡以后,对于NORFlash这种以前的强周期性已经基本不会出现了。

所以下游的需求增量是很明显的,公司也在根据市场需求不断推出新品、扩张产能,而你依然把单一的降价问题放大,忽略市场增量和公司产品结构的调整,忽略出厂价和现货市场价的区别,忽略代工厂产能扩张缓慢跟不上增量市场,不相信公司产品毛利率依然能够保持,真的没办法了,不知道该怎么说服你。

当然大家都知道,未来有一天可能是会降价,再弱的周期可能迟早也会来,你也可能迟早会有对的那一天。

我相信公司在调研记录里披露的答复,但我不指望你会信,我尿不醒那些能张嘴接的人,你们爱装不装,我管不着。就这样吧。

熊牛1232021-11-09 23:37文中的市场能给企业真实估价这一点就比较扯。市场中投机成分这么多,很多情况下根本不再以企业价值锚定市值了。很多情况下,一旦趋势起来,人们早就不再以企业价值本身为标准进场了,就是个击鼓传花的游戏。市场定价总会出现偏差的,不去质疑市场就是否定价值投资,也就否定了一众投资大师,那么我就反问一句,大师们赚钱靠运气吗?

我的雪球账户1232021-11-09 23:35哪有那么多道理啊。。。。市场风不这。。。才不管你什么未来不未来,未来确定好,股价也不一定会涨,你要说对应的是未来多少年的业绩,那就有点扯了,你说未来2年业绩达到顶点,我还可以说未来三四年又走下坡路了呢。。。不能说市场一定对,也不能说错。。。本质都是逐利,什么业绩逻辑,只是提供一个故事,这个故事可以被说成坏的,也可以描述成好的,就看有没有利,天下熙熙,皆为利来,天下嚷嚷,皆为利往。

年初的半导体跌那么惨,难道去年末的时候,半导体没涨价??早就涨了,股价年中才反应过来,你说市场对的?肯定不对。。。只不过之前市场风在碳中和,仅此而已,买办法,市场资金就这么多,全在追逐热点

放下执着当即成佛2021-11-09 23:33兆易创新业绩那么好为什么不涨? 其实只是因为大资金不愿意做他罢了。

赤焰永明2021-11-09 23:29那证明你白活了这么多年,没水平的喷子不就是说的你这种人么?有本事就在雪球推出牛股,让大家看看

fly100002021-11-09 23:29@楚城 看这里

长短相形2021-11-09 23:28新洁能目前还是mosfet为主,其实igbt和mosfet无高下之分,只是差别一极材料而已,主要看应用的功率,igbt新洁能也有做,但已开发的规格少,目前百种之内吧,不像mosfet,已有近千款,其中2021年新增的也差不多,两者开发进度大概1:10

赤焰永明2021-11-09 23:28你是哪只眼睛看到我没有兆易的?不会看组合么?

阿凡提爱炒股2021-11-09 23:27我拉股票的时候,你可能还在尿尿和泥,你有什么资格看这看那