$兆易创新(SH603986)$ 给我最深的印象就是:市场有效、有效、真有效!重要的事要说3次。兆易第一次突破1200亿市值是2020年2月底,然而兆易在2019-20年的净利润不过6.1亿和8.8亿,无论是静态PE,还是动态PE,都是高高在上,但能说市场错了吗?NO!NO!NO!市场永远是对未来定价,换句话说,市场提前2-3年看清了兆易在Nor、Dram、MCU等三条赛道的潜力,早早给了千亿定价。那么当今年兆易前三季度净利润16.5亿,2022年可能破30亿的时候,兆易创新的市值仍在1000亿徘徊。股市就像下围棋,走1步看3步,只有眼光比别人更深邃,才能赚到超额的收益。

同样的例子也适用长电、华天、通富等封测企业,市值在2020年Q2达到高点,然而2021年充分兑现利润的时候,动态PE却从80倍一路杀到25倍,随着他们固定资产的潜力挖掘待尽,甚至可能降到15-20倍。大家不要去质疑市场,总有比你更聪明的人早早看到公司的最大潜力,就像2019-20年的光模块,XYS利润的顶点是在今年Q2,而股价的顶点早在2020年Q2就涨到位了。

兆易发布三季报后,典型的高开低走,按说Q3单季度8.6亿利润,大超预期,全年净利润能看到22-24亿,可是股价不涨!市场必然有潜在的担心,具体是什么呢?我咨询过一些做投资的朋友,再重新分拆了报表,大致有了新的认识。

长期看,赛道好、竞争力强

兆易的赛道和基本面都非常好,业绩已经是明牌,就不说了,先看4大核心产品:1)Nor Flash市场150亿,4个主要玩家,格局很好;2)Slc Nand Flash约80亿市场,兆易突破了24nm,今年增长很快;3)Dram约4000亿的市场,中国1200亿左右,兆易除了代销长鑫的产品,还推出了自研的DDR 4,长鑫代工,目前月出货量超过100万颗,年底可能到200万颗/月,2022年底800万颗/月;4)MCU国内260-300亿市场,全球约1000亿,兆易MCU的技术国内领先,Risk-V和ARM的32位MCU覆盖高、中、低等各种需求,今年全面爆发。

从兆易的产品看,长期成长性没有问题,小赛道的Nor Flash和SLC Nand Flash竞争力很强,中赛道的MCU产品优势突出,大赛Dram刚起步,空间巨大。既然长期的成长性和竞争力没问题,那么市场对兆易的担忧便是某些短期的因素。

短期的忧虑

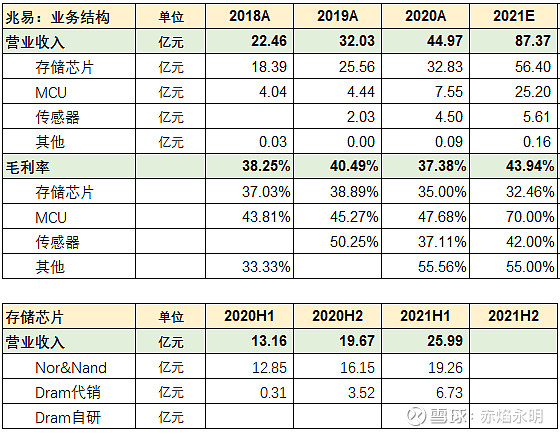

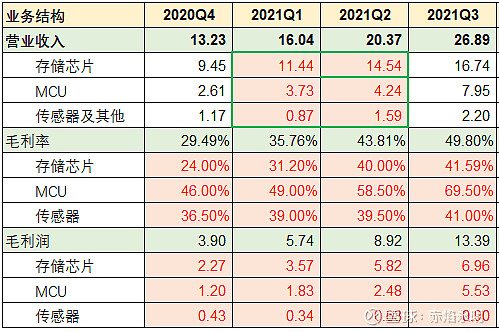

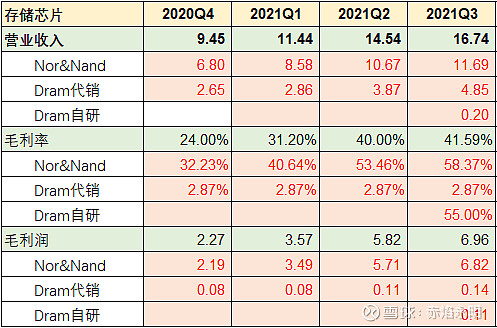

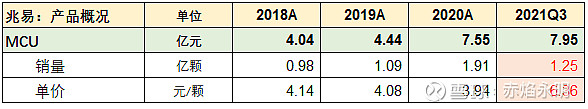

市场对于兆易的担忧主要是涨价的持续性,Nor和MCU今年都有涨价,而MCU涨价最突出,大幅增厚了Q3的业绩,Q2开始提价,Q3真正兑现。我结合各种资料,对兆易今年各季度的收入(红色为估算数)重新做了拆分,可以看到:1)MCU毛利率今年不断走高,Q3快接近70%,从毛利率的变化看提价,相当于Q2均价上涨25%,Q3上涨30%;3)存储芯片的毛利率也从30%左右提高到40%以上,相当于销售均价上涨20%。

兆易的存储芯片包括Nor、Nand、Dram代销和Dram自研,继续分拆便看到更细节的毛利率变化。Dram代销毛利率低,公司交流提到过2-3%,关联交易金额相当于Dram代销的成本,加价3%变成收入,对应毛利率2.87%。可以看到,Nor的毛利率从Q1约40%提高到Q3约60%,相当于销售均价上涨50%,这是很恐怖的。

看产品价格:从产业链了解到MCU在Q3月出货超过4000万颗,相当于均价从2020年平均的4元涨到6.4元,上涨约60%,而过去三年MCU价格维持在4元左右。

涨价的波动影响。如果没有涨价的干扰,兆易Dram、MCU等产品的放量仍会非常顺畅,MCU今年超过4亿颗,明年7-8亿颗,但涨价会让原本每年50-100%的增长,变成今年150%,明年20%,带来增速的波动,从而影响估值。

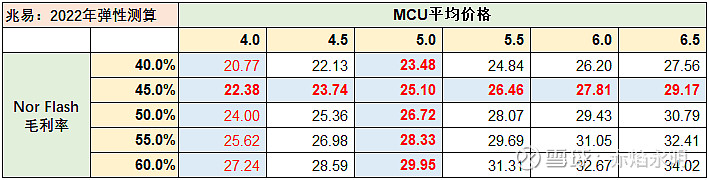

1)MCU的影响。如果2022年MCU出货量8亿颗预期不变,但价格从6.5元降到5元左右,那么毛利润就减少12亿,影响净利润10亿。

2)Nor的影响。如果2022年毛利率从目前的接近60%恢复到40%,那么毛利润将减少7.5亿,影响净利润6.4亿。

业绩的敏感性分析。预计今年净利润22-24亿,如果产品价格维持不变,那么2022年净利润能到32-35亿。然而市场会担忧MCU和Nor Flash的降价,如果2个产品恢复到2018-20年的平均水平,2022年的业绩就只有23-25亿,相当于业绩不增长。

注:对兆易自研Dram的2022年收入估算是12亿,毛利率50%。

写在最后

如果没有MCU和Nor Flash涨价的影响,原本兆易2021-22年的净利润预期是16亿和24亿,每年50%增长,按2022年50倍PE算,兆易仍值1000亿,但涨价让兆易今年的利润就超过20亿,对于涨价带来的额外利润,市场并不愿意给予估值,所以兆易仍是1000亿上下。说白了,市场更喜欢每年50%以上的增长,但周期性因素的干扰,会加剧短期的博弈,不利于估值的提升。然而,如果市场仍然保持旺盛的需求,价格就是不下来,市场或许会耐不住,从而修复一波,但这只能边走边看。