硅片环节的较高毛利率吸引了各路资本纷纷进军这一环节,硅片竞争格局的逐步恶化引起了资本市场对隆基硅片盈利能力的担忧,同时也对隆基是否有能力继续维持硅片环节市占率而充满疑虑。

那么隆基是否应该放弃硅片环节市占率目标?以下笔者将从几个方面来分析这个问题。

一、硅料供给分析

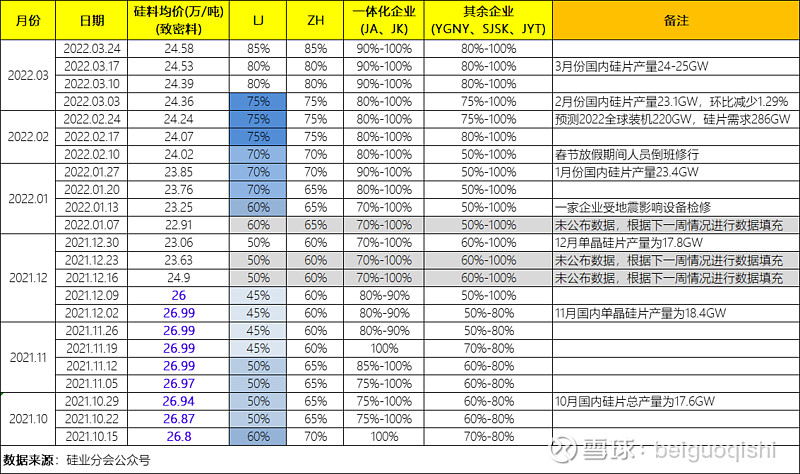

兵马未动粮草先行,硅料作为硅片上游最核心的原材料,对硅片的成本有着巨大影响。根据硅业分会的数据,在2021和2022年整个市场90%的硅料被长单锁定,剩下10%的散单以竞价成交方式将硅料价格推向高位。

笔者统计了隆基股份所有公开的硅料长单信息,预计2020年、2021年、2022年长单锁量规模分别为:13.4万吨、18.7万吨、25.6万吨,可以产出46.3GW、67GW、95GW的硅片,按照58GW、75GW、105GW的产量预期,长单占隆基硅料需求比例大致为:80%、90%、90%。所以硅料长单锁量的规模是隆基硅片产量的核心矛盾。

随着硅料在2022Q3、Q4的集中投产,硅料短缺的核心矛盾将会得到缓解,可以预计下半年隆基还会通过长单锁定硅料,以确保产能利用率和市占率。

二、硅片产能分析

硅片环节的较高毛利率吸引了各路资本纷纷进军这一环节,大致形成了四类公司:

1、深度一体化:硅片产能超过组件且硅片产量主要用于自用,以隆基、晶科、晶澳为代表;

2、一体化:硅片产能低于组件产能且硅片产量全部用于自用,以通威、天合、阿特斯、保利协鑫、华耀光电(亿晶)为代表;

3、专业化:硅片产能远高于组件产能且硅片产量主要用于外售,以中环、江苏环太(包头美科)、京运通、上机数控(弘元新材料)、双良节能、高景太阳能、宇泽(江西+云南)为代表;

4、新势力:打算介入硅片环节或者少量布局硅片环节,以安徽阜兴、三一重工、内蒙豪安、东方希望、江苏晶品等为代表;

笔者统计了硅片的产能数据,发现3组有意思的数据:

1、深度一体化+一体化硅片产能占比逐年降低,2017~2022年分别为:64%、52%、57%、57%、47%、43%;

2、专业化+新势力硅片产能占比逐年提升,2017~2022年分别为:36%、48%、43%、43%、53%、57%;

3、组件CR4(隆基、晶澳、晶科、天合)的市占率逐年提升,2017~2022年分别为:29%、30%、31%、46%、57%、65%,2021年相比2019年市占率提升了接近一倍,集中度提升明显;

通过上述3组数据,可以得出以下结论:

1、组件CR4的市占率,显著高于深度一体化+一体化企业的硅片产能占比。组件CR4对硅片需求基本可以内生消化深度一体化+一体化的硅片产能。虽然隆基的硅片仍有外销,但是随着组件市占率的提升,硅片外销比例逐年下降,硅片未来的价格竞争对于隆基整体业绩的影响也会逐年下降。

2、深度一体化+一体化企业的硅片产能利用率,显著高于专业化+新势力硅片企业(深度一体化+一体化企业硅片产量优先自供)。较低的产能利用率会拖累专业化+新势力硅片企业的毛利率,进而影响其扩产的节奏,导致专业化+新势力硅片企业很多新扩建的产能可能是无效产能(利好硅片设备商),关于这一点预期差,市场鲜有提及。

三、硅片产能利用率分析

根据硅业分会的数据,笔者整理了其统计的7家样本硅片企业在2021Q4~2022Q1之间的开工率,有几点信息值得关注:

1、隆基2021Q4主动降低硅片开工率,一方面是源于硅料的涨价对终端需求抑制(导火索是10月份的能耗双控政策);另一方面也是因为缺硅料(某硅料大厂在21Q4囤了1万多吨);

2、隆基2022Q1硅片开工率稳步提升,一方面是随着硅料降价刺激了下游需求(印度抢装、俄乌冲突推高国际能源价格);另外一方面也是因为隆基22年锁定的硅料同比有了显著提升(同比增加37%)。

按照2022年硅料锁量25.6万吨对应95GW硅片,按照90%锁量比例推算,隆基全年硅片产量应该在105GW左右,考虑到2021Q4的105GW硅片产能以及2022Q1的73%的平均开工率,全年要完成硅片产能目标必须要尽快完成硅片扩产(丽江三期10GW和曲靖20GW肯定要在年内投产)。

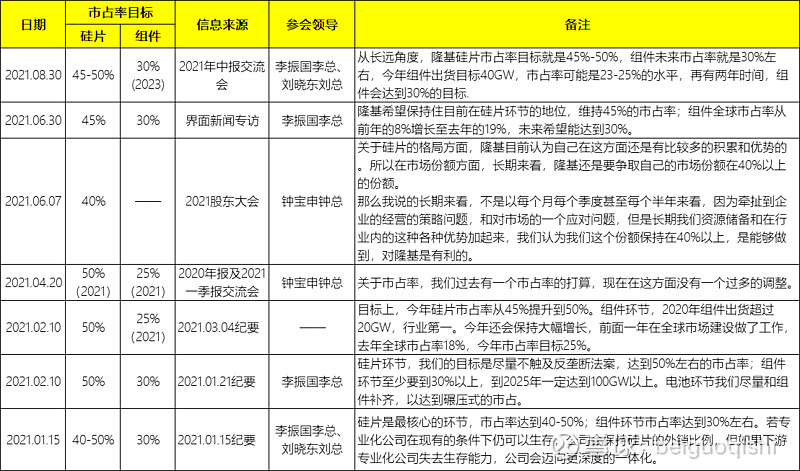

四、管理层对硅片及组件市占率的表述

管理层去年在不同场合都提及了硅片及组件的市占率目标:

1、硅片中长期市占率目标为45%-50%,短期市占率因受原材料的影响,可能会阶段性降到40%;

2、组件中长期市占率目标为30%(2023年);

综上所述,通过对硅料供给、硅片产能、硅片产能利用率以及管理层历次市占率表述的分析可知,隆基并没有放弃硅片市占率目标,相反随着组件市占率提升至30%,未来硅片市占率目标的实现与保持是水到渠成的事情。

与此同时,与隆基紧密配套的设备商$连城数控(BJ835368)$ 也将获得相当的市占率,继而实现业绩的稳定与长足发展。

$隆基股份(SH601012)$ $连城数控(OC835368)$

********************************************

往期回顾: