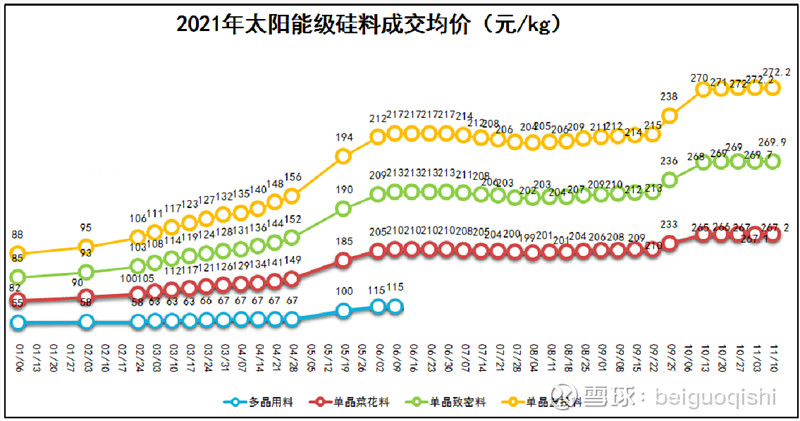

硅料价格从年初的88元/kg(复投料),一路上涨至本周的272元/kg,上涨幅度之大超出了大多数人的预期。今年硅料价格主要分为几个阶段:

1、2021.01.01~04.28,硅料价格匀速上涨期,四个月内价格由88元/kg匀速上涨至156元/kg;

2、2021.04.28~06.02,硅料价格快速上涨期,一个月内价格由156元/kg快速上涨至212元/kg;

3、2021.06.02~09.22,硅料价格盘整期,三个多月内价格在204~217元/kg之间窄幅震荡,期间价格博弈明显;

4、2021.09.22~10.13,硅料价格快速上涨期,受能耗双控以及工业硅价格上涨等因素影响,半个月内价格由215上涨至270元/kg;

5、2021.10.13~11.10,硅料价格盘整期,一个月内价格稳定在270元/kg。

综上所述,今年硅料经历了“匀速上涨 - 快速上涨 - 横盘震荡 -快速上涨 - 横盘震荡”等5个阶段,当前硅料价格似乎仍然没有掉头反转的趋势,全年硅料供需偏紧,全年组件装机的上限由硅料产量来确定。

那么站在当前时点,展望未来1~2年,270元每公斤的硅料价格还能撑多久?未来硅料价格如何演绎?笔者试图从硅料的产能供给角度,来回答上述问题。

一、硅料厂扩产角度

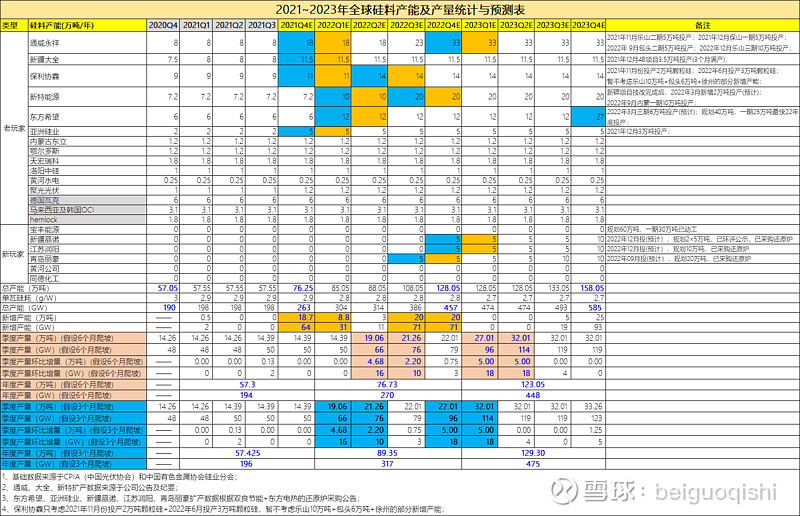

根据CPIA(中国光伏协会)和中国有色金属协会硅业分会的基础数据,结合各上市公司公告及调研信息以及非上市公司的招标及采购信息,整理了《2021~2023年全球硅料产能及产量统计与预测表》,如下表所示:

1、2021、2022、2023年全球硅料产能预计分别为:76.25万吨、128万吨、158万吨;

2、在硅料厂新增产能平均6个月爬坡至满产的保守假设下,2021、2022、2023年全球硅料产能预计分别为:57.3万吨、76.73万吨、123.05万吨,可以分别支撑组件装机194GW、270GW、448GW;

3、在硅料厂新增产能平均3个月爬坡至满产的乐观假设下,2021、2022、2023年全球硅料产能预计分别为:57.43万吨、89.35万吨、129.3万吨,可以分别支撑组件装机196GW、317GW、475GW;

4、上述假设中,保利协鑫只考虑2021年11月份投产2万吨颗粒硅+2022年6月投产3万吨颗粒硅,暂不考虑2022年乐山10万吨+包头6万吨+徐州的部分新增产能;

二、硅料设备商还原炉合同角度

硅料属于大化工行业,目前硅料核心设备已全部实现了进口替代,国内主要有两家还原炉设备商:双良节能 和 东方电热,两家都是上市公司。通过对两家公司的中标及合同公告进行分析,可知:

1、通常情况下,还原炉等设备合同履行期间结束后5-7个月,设备即可完成安装调试并投入生产;

2、通威、大全、新特主要为上市公司,新建的产能投产时间市场交流比较充分;

3、东方希望、亚洲硅业、新疆晶诺、江苏润阳、青岛丽豪等非上市公司,扩产数据可以根据与双良节能+东方电热的还原炉采购公告,按照T+6个月进行投产信息的预测;

三、结论

综合硅料厂扩产角度和硅料设备商还原炉合同角度,可以对2022年和2023年的硅料产能及产量有一个较为可行的预测,在不考虑保利协鑫2022年乐山10万吨+包头6万吨+徐州的部分新增产能的情况下:

1、2022、2023年硅料产量预计分别为:83万吨(76.73-89.35万吨取中值)、126万吨(123.05~129.3万吨取中值),比2021年新增45%、120%,环比新增45%、52%;

2、2022、2023年硅料可支撑组件产量预计分别为:296GW、466GW,比2021年新增51%、137%,环比新增51%、57%,而中国光伏协会CPIA预测2022、2023年装机中位值为205GW、240GW,乘以1.2容配比后对应组件需求:245GW、290GW;

3、2021Q4~22Q1将迎来第一波硅料新建产能的密集投产,将在2022Q1-22Q2达产至满产状态,硅料供需失衡局面将得到极大扭转,硅料价格降会迎来第一波快速下跌;

4、2022Q3-22Q4将迎来第二波硅料新建产能的密集投产,将在2022Q4-23Q1达产至满产状态,硅料将出现阶段性过剩,硅料价格降会迎来第二波快速下跌。

$隆基股份(SH601012)$ $连城数控(OC835368)$ $阳光电源(SZ300274)$

********************************************

往期回顾: