2021年7月27日,来自上海的华瑭医疗控股有限公司 HTDK Medical Holdings Limited (简称"华瑭医疗”)向港交所递交招股书,拟在香港主板挂牌上市。

华瑭医疗招股书链接:

主要业务

华瑭医疗,是中国领先的跨境商业解决方案平台,为高值医疗器械提供专业的市场准入及渗透解决方案,尤其擅长服务全球品牌,公司的业务主要由公司位于中国的营运附属公司(即华瑭商业及华瑭物流)进行。

华瑭医疗最早为大昌华嘉于1996年在中国开始的业务,并于2006年在中国开始的为医疗器械品牌提供商业化解决方案。后于2018年,华平投资实体以约1.154亿美元收购华瑭商业的全部股权。

根据灼识咨询报告,于2020年,按GMV计:

就全球高值医疗器械(包括体外诊断设备)而言,公司是中国最大的民营商业解决方案平台,并为中国第二大国有及民营商业解决方案平台,市场份额为12.3%;

公司是中国最大的眼科医疗器械商业解决方案提供商,市场份额为34.4%,是后随者的三倍多。

华瑭医疗以品牌为中心开展业务。截至最后实际可行日期,公司为28个品牌合作伙伴提供服务,几乎全部为多个医疗专业(例如眼科、体外诊断、骨科、心脏科、神经科、妇产科、血管外科、内分泌科、呼吸科及高价值医用耗材)的高值医疗器械品牌。公司的大多数品牌合作伙伴均为各自领域的领先全球品牌,例如爱尔康、MicroVention、Illumina、施乐辉、罗氏、雅培及宝洁(可丽蓝)。此外,于2021年5月30日完成对北京博汇的收购后,公司获得另外七个全球医疗器械品牌。

华瑭医疗与品牌合作伙携手合作,利用公司的端到端能力、分销商分布及管理、完善的供应链服务基础设施以及数据驱动的技术栈,使他们能够从零开始进入并渗透中国市场。作为一站式全国商业解决方案提供商,华瑭医疗的绝大部分收益来自于公司提供的全面商业解决方案,涵盖整个医疗器械市场进入及渗透价值链,并与当地优质分销商合作,为品牌建立全国分销商网络。截至最后实际可行日期,华瑭医疗在中国管理超过500家具有广泛毛细分销渠道的地方分销商,覆盖全国所有省、直辖市及自治区的约1,700家公立医院和900家私立医院。

根据灼识咨询报告,华瑭医疗是中国少数能够为跨多个医疗专业的高值医疗器械提供端到端跨境商业解决方案的商业解决方案平台之一。

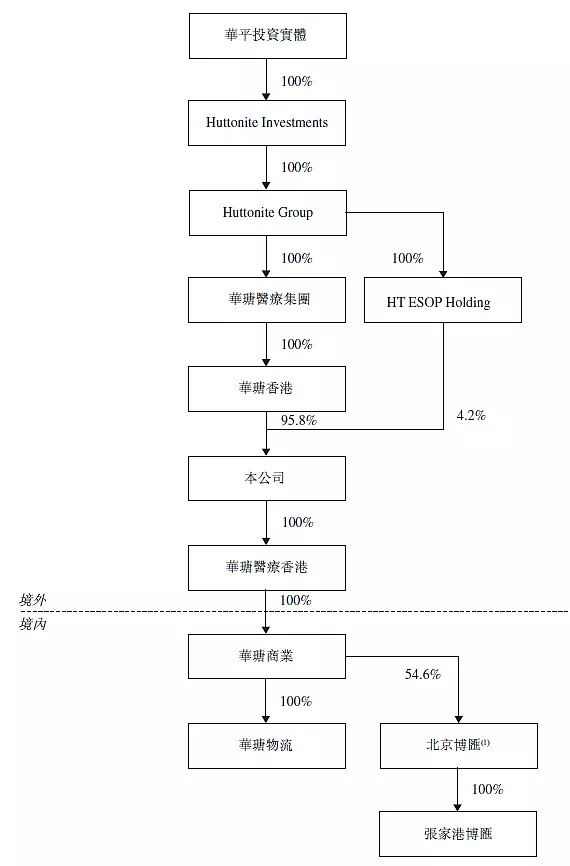

股东架构

招股书显示,华瑭医疗在上市前的股东架构中, 华平投资实体透过Huttonite Investments、Huttonite Group、华瑭医疗集团、华瑭香港及HT ESOP Holding持有公司100%的股权。

华平投资实体为华平投资管理的私募股权投资基金。华平投资(Warburg Pincus LLC)是一家全球领先的私募股权公司,专注于成长型投资,通过多年的投资经验,已累积全球医疗品牌资源。

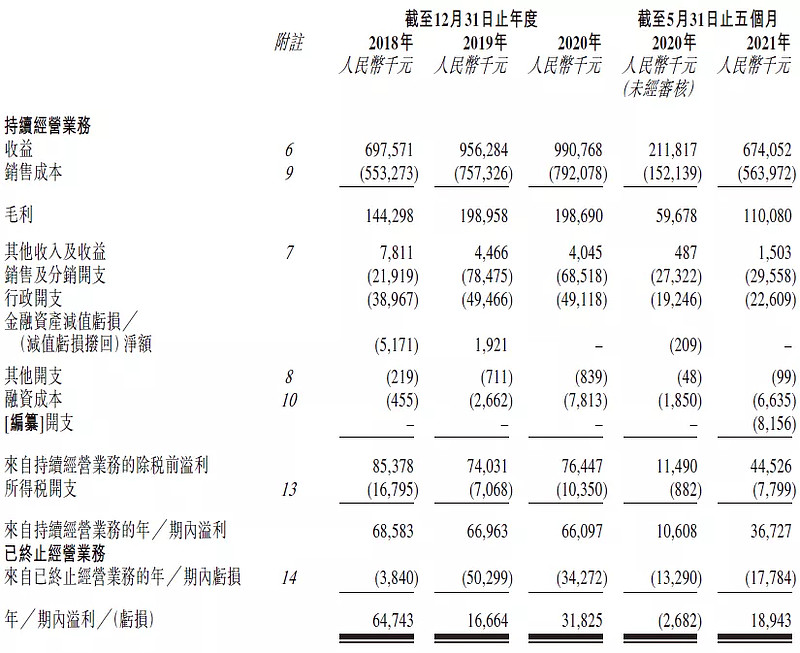

公司业绩

招股书显示,在过去的2018年、2019年、2020年和2021年前五个月,华瑭医疗的营业收入分别为6.98亿、9.56亿、9.91亿和6.74亿元人民币,相应的净利润分别为 6,474.3万、1,666.4万、3,182.5万和1,894.3万元人民币。

中介团队

华瑭医疗是次IPO的中介团队主要有:海通国际为其独家保荐人;安永为其审计师;天元、纪晓东(天元联营)分别为其公司中国律师、公司香港律师;通商、苏利文·克伦威尔分别为其券商中国律师、券商香港律师;灼识咨询为其行业顾问。