Amplitude正在开阔一个蓝海市场——数字优化(Digtal Optimization)。公司成立于12年美国硅谷,由MIT理工男创立,今年9月底登录纳斯达克。股价在经历一轮连续上涨后回调,主要原因在于管理层在新一季财报给出的指引比较保守,市场认为增长逻辑待验证。我们一起详细看看。

01 商业模式:数据为王的时代

先看几个核心逻辑:

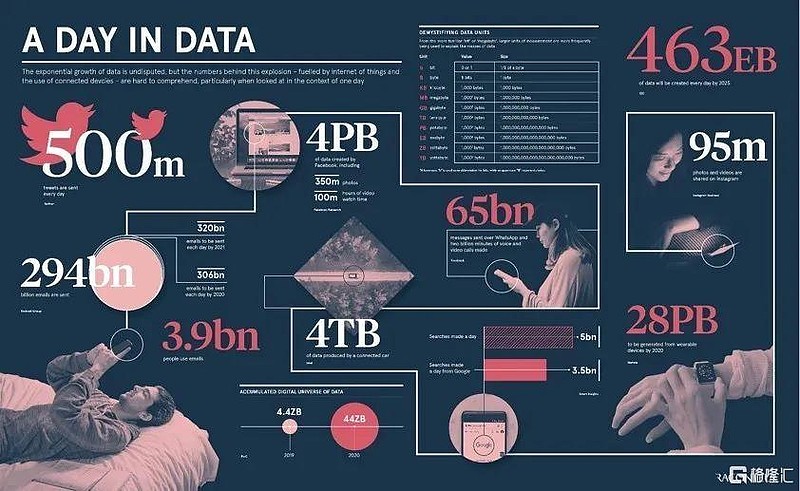

(1)我们每天都会创造2.5万亿字节的数据,并且每2-3年就会翻一倍。换句话说,世界上90%的数据是在过去两年中创造的,数据这个行业的增长cagr有20%-30%;

(2)目前我们存储和传输的数据仅占全球数据(IDC)的1%(其中37%可能是有用的),可挖掘的空间巨大。这个逻辑类似于人脑,现在我们约用到10%,如果提升到20%,这个不是翻倍的问题,而是百倍的提升。对于数据来说,今后量级和复杂性都会提升,而复杂性由于越来越多新的交互场景,如自动驾驶、元宇宙XR等;

(3)Amplitude做的事情,就是帮助企业进行产品的数据分析与提升——企业正在经历数字化转型的下半场,产品的研发与迭代已不再是高管聚在一起拍脑袋,而是更多的用数据来驱动(data driven);

(4)也就是说,时代发展趋势正由Digital Transformation(数字化转型)向Digital Optimization(数字最优化) 转变,在这个大浪潮中,Amplitude是引领者。

上面这个图可以说比较形象了,全球每天产生4亿条twitter,650亿条whatsapp,3000亿个email…这就是一个信息大爆炸的时代。而Amplitude做的事情,正是在这些数据中抽丝剥茧,识别消费者习惯、行为模式,帮助企业客户优化产品,提升转换率、复购率等等指标——简而言之,这是家做数据分析(算法)的公司。

举个例子更便于理解。比如说看电商公司,我们都会看下载量、GMV、DAU等指标,但是如果要深入分析这家公司的用户黏性,就不是那么容易的事情了。Amplitude实际上解决的就是这个问题,比如DAU在GMV里面的平均订单量和购物习惯,MAU长尾客户的订单水平和购物习惯,长尾客户和活跃用户之间的区别,以及怎么样改变可能把长尾用户转变成活跃用户…

02 经营情况

前文我们提到,时代发展趋势正由Digital Transformation(数字化转型)向DigitalOptimization(数字最优化) 转变,这个趋势是不可逆的。本质原因在于互联网野蛮发展了这么些年,基本都面临增速下降和饱和的问题,所以以前疯狂靠营销获客的路越来越窄——挖掘现有客户价值的成本低于营销获客的成本。那么,相对应的转变的方向是提高用户参与度、分析用户行为、提高留存率和生命周期等。

也就是说,企业现在的重心在于product-driven(产品驱动),对于数据深度分析的需求会越来越大。那么关键问题来了:为什么要用Amplitude呢?

我们先看企业以前是怎么做的。

(1)Web 1.0:网页浏览量,活动来源,点击次数等这些前线级别的指标。这种分析一般都是在后台提前做好,不是及时分析,没有灵活性;

(2)BI商业智能:这种解决方案是横向聚焦的,一般都是具体层级的数据,而不是行为。数据团队需要清理、检测、规范化数据,还要涉及到极其复杂的SQL;

(3)消费者调研:这个看似很有用,帮助公司从客户体验的角度出发看待事物并且声称相关指标,但其实并不是行为数据的分析。并且会经常产生情绪数据,不完整的感官,以及统计学上的数据孤岛,所以从洞察到行动的这个闭环,时间不仅仅很长,而且也不一定能形成闭环。

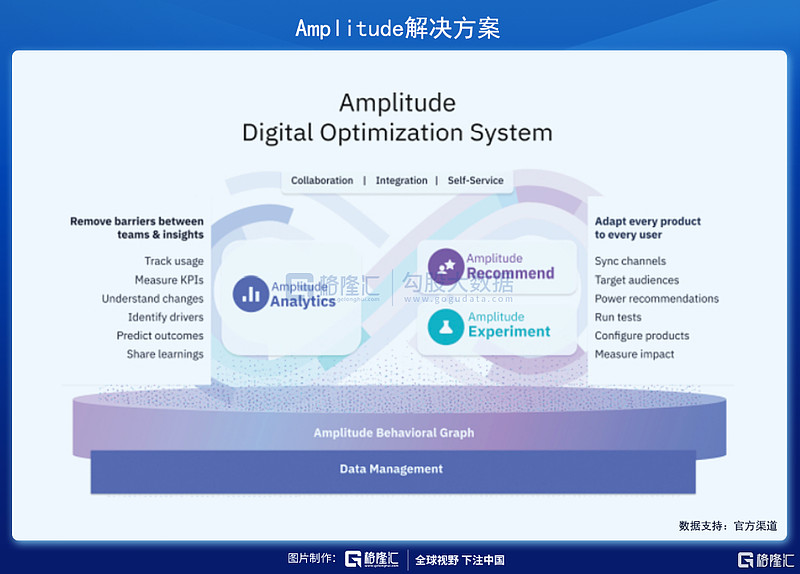

针对以上的问题和痛点,Amplitude提供的服务包括跨平台、实时、智能、行为的闭环洞察,以及完整可靠的数据,核心在于叫做Amplitude Behavioral Graph的行为数据库——专为复杂的交互式行为查询而构建,采用新颖的方法对行为数据进行规范化、分类和分区。并且行为图可扩展以查看数字产品中采取的每个客户行为,并确定导致预期结果的行为组合。

具体来说,解决方案分为三个板块:

(1) Amplitude Analytics:知名软件分析网站G2上排名第一的分析解决方案。提供快速、自助式的客户行为洞察;

(2) Amplitude Recommend: 无代码个性化解决方案,通过用户行为来调整数字产品和活动,帮助团队提高客户参与度

(3) Amplitude Experiment: 一种集成的端到端实验解决方案,使团队能够通过 A/B 测试和受控功能发布确定并为其客户提供最具影响力的产品体验。

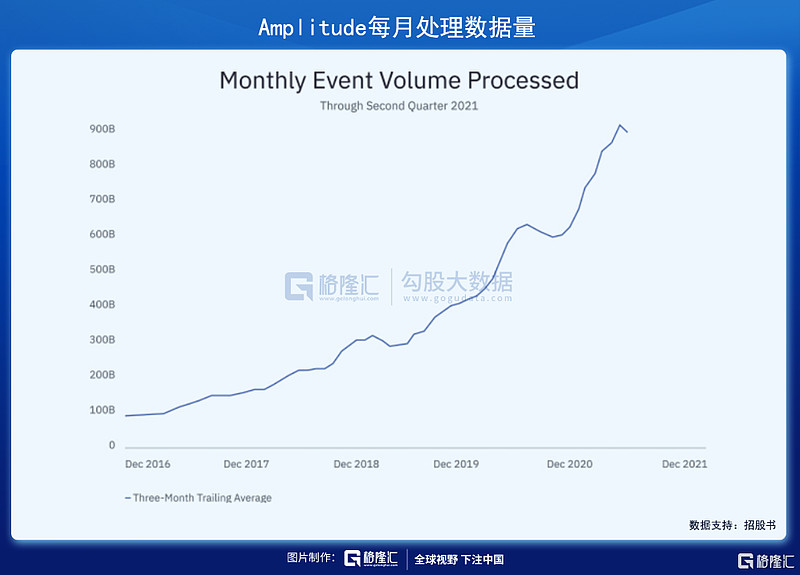

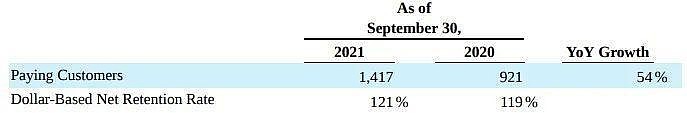

核心数据指标:主要在用户量,NRR(净留存率)

从Q3财报来看,这两个数据的情况都属不错,客户数同比增54%达到1417,NRR 121%,相比去年同期119%也有小幅提升——客户量和NRR齐升是最希望看到的信号,这往往意味着指数级的增长。

由于新上市不久,财务数据有限,我们只能拿Q2和招股书进行一些对比。Q2客户同比增51%,NRR 119%——相对来说Q3的增长略有加速。从招股书来看,20年客户数1039,同比增41%,NRR 119%,19年116%——相比过去两年,今年的增速也是有所提高的。

再看一些其他的财务数据:

Q3营收4550万美元,同比增长72%。其中美国本土收入2690万美元,占比65%,同比增长75%。毛利率71.3%,值得一提的是这个毛利水平在SaaS公司里处于下轨。据招股书,管理层表示随着用户量的增加,以及老客户花费上升,毛利率会有上升的趋势。这个需要持续跟踪,如果确实是这样,那么市场的信心将会显著提升。

Q3财报中管理层小幅上调了指引,预期Q4营收4600-4700万美元,同比增53%-56%。全年营收1.638-1.648亿美元,同比增60%-61%——虽然是上调,但是这个增速市场不是太满意,毕竟仍顶着约45x p/s。

那么对于Amplitude来说,需要验证的主要在于客户量保持较高的增速,同时NRR需要继续提升,核心也就是要验证这个全新的商业模式的可行性。

Land& Expand

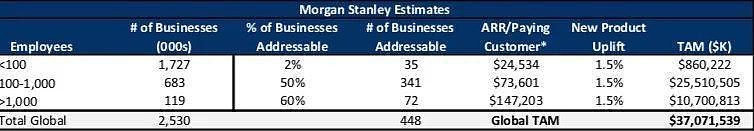

由于这个是崭新的市场,TAM相对比较难估计。管理层包括海外的大行目前也只能根据Amplitude过往的业绩表现来进行推算。

管理层测算这个赛道的市场规模在370亿美元,主要通过企业数量*相应的ARR,比如100-1000人这一档的中小企业有约68万,假设渗透率50%,平均ARR 7.4万美元,可以得出潜在市场规模255亿美元。再加上小于100人和大于1000人的企业,推算TAM约370亿美元。

从这个潜在市场规模来看,Amplitude的渗透率还非常低,大约0.35%。

03 估值与未来

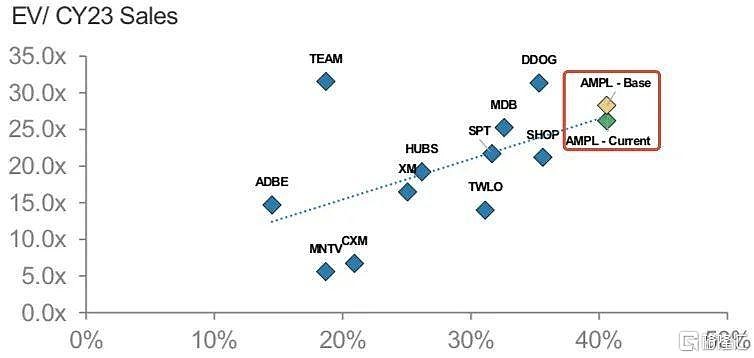

和同行对比来看,Amplitude估值是最贵的,对应23年EV/Sales 26x,CAGR~40%出头。支撑这么高估值的原因主要是全新的赛道逻辑,渗透率非常低,以及在这个赛道中Amplitude目前没有竞争对手,先发优势显著。

目前Amplitude股价回调的走势反映了市场对于管理层给出的指引信心不够,未来需要持续从客户、营收、NRR等指标的增速上来保持跟进。如果这个赛道逻辑证实(一般几个财报季后就会有结论),那么Amplitude的市值空间将是成倍增长的。

风险提示:这个赛道目前没有竞争,但未来Meta、Google等可能会参与进来(其他玩家想进来难度非常高,主要是数据和算法的积累问题);Amplitude双股权结构让投票权集中在现有股东手中,且现有股东没有锁定期(lock-upagreement),可随时卖股票——从跟进的Form 4文件可见,管理层和股东时不时就会卖股票,这不是个好的信号。

注:本文由美股研习社团队原创,转载请注明出处,谢谢!

作者 | 美股研习社

数据支持 | 勾股大数据