大可观市·小可入微

华创机械李佳团队感谢您的关注!

李佳/鲁佩/赵志铭/宝玥娇

投资要点

事项:

公司发布2019年前三季度业绩预告,预计前三季度实现归母净利润3.44-3.71亿元,同比增长113%-130%,预计单三季度实现归母净利润1.84-2.11亿元,同比增长67%-91%。

评论:

管理改善进度超预期,盈利能力有望大幅修复。

报告期内,公司经营情况稳定,营业收入稳健增长。受益于公司加强成本费用管控,有效实施精细化管理,运营效率逐步改善,毛利率稳步提升。

报告期内,公司出售子公司杭州瑞欧股权,我们预计公司获得收益超过4000万元,扣除掉该部分,预计单三季度归母净利润在1.40-1.70亿元之间,相比以相同口径(相同的收入确认节奏)计算的去年同期归母净利润水平,实现40%-70%增长。若假设三季度收入同比增长15%-20%,对应收入规模达到8.56-8.93亿元,假设最终归母净利润为业绩预告范围的中位数,则对应扣除掉瑞欧股权投资收益的净利率有望达到17%-18%的水平,同比大幅提升3-4个百分点,达到过去6年的最好水平。我们认为公司管理改善的进度和效果显著超出市场预期,但对比过往历史水平,仍有大幅提升空间。

从布局期到收获期,战略清晰,前景明朗。

上市以来公司的发展分为两个阶段,2009-2017年是布局期,公司在全国大局布局各领域检测实验室。2018年开始,公司战略从扩张转向提质增效,追求已有实验室资产的盈利能力提升。

2018年6月份,公司迎来新任总裁申屠献忠,新总裁从实验室管理体系、事业部高层人事、采购供应策略、资本支出策略等一系列方面对公司进行改革,收效显著。2018年三季度以来,公司连续五个季度净利率同比大幅增长,季度净利率创造过去多年最好水平。我们预计2019年扣除瑞欧股权投资收益后,公司全年净利率有望达到13%-14%。但是在此内部改善的趋势下,公司净利率仍有大幅修复空间。

收入端,我国检测行业市场容量超过2000亿,且每年以15%左右的增速增长,空间极大。短期(2-3年),公司依靠食品、环境、汽车等领域新实验室产能逐步释放,有望为收入创造20%-30%的增长驱动力。与此同时,公司大力改革消费品、工业检测、电子科技事业部核心团队,着重培育未来潜力点(如轨交、航空航天材料、纺织、玩具检测等)业务的布局,为长期(3年之后)储备新的业绩增长点。我们认为,公司转型期战略清晰,执行力强,业绩大幅增长将是大概率事件。

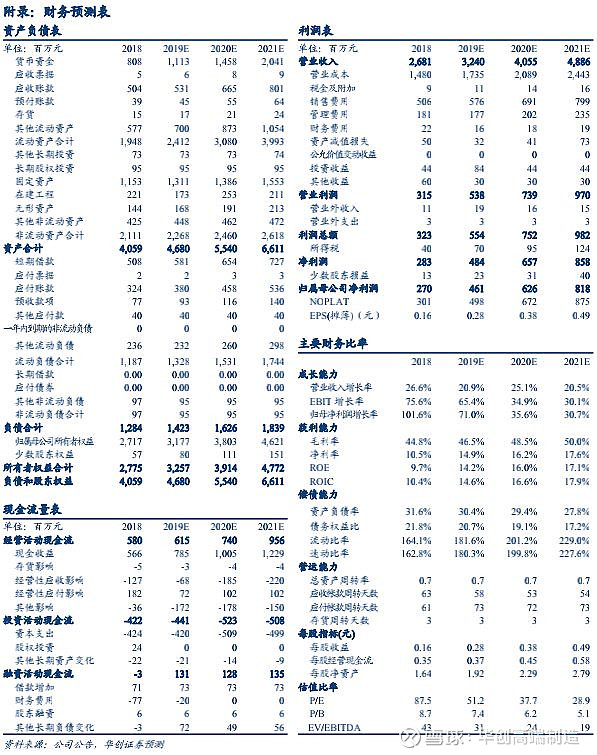

盈利预测、估值及投资评级。考虑到公司管理改善进度超预期,我们上调公司2019-2021年的业绩预测,预计实现归母净利润4.61、6.26、8.18亿元(前值4.03/5.95/7.82亿元),对应EPS0.28、0.38、0.49元 (前值0.24/0.36/0.47元),对应PE 51/38/29倍,考虑到公司处于业绩持续高速增长阶段,且公司质地优良,在国内检测行业具备极强竞争力,我们认为公司合理估值为PE 45倍,以2020年的EPS计算,即一年内目标价17.10元/股,维持“强推”评级。

风险提示:子公司管理风险;实验室产能释放不及预期;行业竞争格局恶化。

华创机械重点报告合集

【机械科创巡礼系列报告】

机械科创巡礼之一——天准科技:立足机器视觉,助力智能制造

机械科创巡礼之二——中微公司:龙头公司引领,半导体设备国产化曙光已现

机械科创巡礼之三——杭可科技:优质的锂电池后段设备龙头

机械科创巡礼之四——华兴源创:领先的面板检测设备制造商,向半导体检测进军

机械科创巡礼之五——天宜上佳:动车组刹车片国产化推动者

机械科创巡礼之六——中国通号:全球领先的轨道交通控制系统解决方案提供商

机械科创巡礼之七——交控科技:城轨CBTC系统自主化先行者

【油服系列报告】

斯伦贝谢发展启示录——油气钻采服务子行业专题报告

油价企稳,油服行业凤凰涅槃

【轨交系列报告】

中国中车深度报告:天地人和,锦绣中车

铁总发力货运增量行动,铁路货运装备迎新机遇——铁路货运装备行业深度

“2019轨交变局之年”策略会纪要之轨交信息化专家|铁路信息系统及运营维护市场发展趋势

“2019轨交变局之年”策略会纪要之钢铁市场|需求韧性、库存低位叠加基建加码会带来什么

“2019轨交变局之年”策略会纪要之交运市场|铁路改革将进入收获年

“2019轨交变局之年”策略会纪要之地铁专家|新政后中小轨道交通发展趋势

“2019轨交变局之年”策略会纪要之宏观|2019年基建空间展望与猜想

“2019轨交变局之年”策略会纪要之机械|轨道交通产业链2019年投资亮点

【半导体系列报告】

半导体设备深度:东风起,“芯芯之火”必燎原

半导体硅片设备深度:硅片供需缺口扩大, 设备国产化大势已来

大道至“检”,“测”助功成——半导体检测设备深度

【公司深度报告】

中环股份(002129)深度(上篇):行业蓄势新一轮成长,国产硅片乘风而上

中环股份(002129)深度(下篇):行业蓄势新一轮成长,国产硅片乘风而上

杭氧股份(002430)深度:基于优秀回报率的持续成长

杭氧股份(002430)深度:寻找无边界扩张的行业龙头

中环股份(002129)深度:大硅片厚积薄发,光伏续写辉煌,半导体材料龙头乘风起航

航天工程(603698)深度:被忽略的高端制造标的,被低估的煤气化龙头

北方华创深度:对标海外龙头,探寻“中国应用材料”崛起之路

华测检测深度:从布局期到收获期,民营检测龙头爆发潜力有望释放

金卡智能深度:提前卡位NB-Iot,腾飞的智能燃气龙头

五洋停车深度报告:卡位智能停车生态圈,设备运营一体化开启成长新征程

投资评级定义

行业投资评级说明:

推荐:预期未来3-6个月内该行业指数涨幅超过基准指数5%以上;

中性:预期未来3-6个月内该行业指数变动幅度相对基准指数-5%-5%;

回避:预期未来3-6个月内该行业指数跌幅超过基准指数5%以上。

公司投资评级说明:

强推:预期未来6个月内超越基准指数20%以上;

推荐:预期未来6个月内超越基准指数10%-20%;

中性:预期未来6个月内相对基准指数变动幅度在-10%-10%之间;

回避:预期未来6个月内相对基准指数跌幅在10%-20%之间。

免责声明

本报告仅供华创证券有限责任公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。

本报告所载资料的来源被认为是可靠的,但本公司不保证其准确性或完整性。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司在知晓范围内履行披露义务。

报告中的内容和意见仅供参考,并不构成本公司对具体证券买卖的出价或询价。本报告所载信息不构成对所涉及证券的个人投资建议,也未考虑到个别客户特殊的投资目标、财务状况或需求。客户应考虑本报告中的任何意见或建议是否符合其特定状况,自主作出投资决策并自行承担投资风险,任何形式的分享证券投资收益或者分担证券投资损失的书面或口头承诺均为无效。本报告中提及的投资价格和价值以及这些投资带来的预期收入可能会波动。

本报告版权仅为本公司所有,本公司对本报告保留一切权利。未经本公司事先书面许可,任何机构和个人不得以任何形式翻版、复制、发表或引用本报告的任何部分。如征得本公司许可进行引用、刊发的,需在允许的范围内使用,并注明出处为“华创证券研究”,且不得对本报告进行任何有悖原意的引用、删节和修改。

证券市场是一个风险无时不在的市场,请您务必对盈亏风险有清醒的认识,认真考虑是否进行证券交易。市场有风险,投资需谨慎。

敬请关注华创机械

团队介绍

组长介绍:

所长助理、组长、首席分析师:李佳

伯明翰大学经济学硕士。2014年加入华创证券研究所。2012年新财富最佳分析师第六名、水晶球卖方分析师第五名、金牛分析师第五名,2013年新财富最佳分析师第四名,水晶球卖方分析师第三名,金牛分析师第三名,2016年新财富最佳分析师第五名,2017年新财富最佳分析师第六名。2017年首届中国证券分析师金翼奖机械设备行业第一名。

团队成员:

高级分析师:鲁佩

伦敦政治经济学院经济学硕士。2014年加入华创证券研究所。2016年十四届新财富最佳分析师第五名团队成员。2016年新财富最佳分析师第五名,2017年新财富最佳分析师第六名。

研究方向:轨道交通、工程机械、自动化等。

高级分析师:赵志铭

瑞典哥德堡大学理学硕士。2015年加入华创证券研究所。2016年十四届新财富最佳分析师第五名团队成员。2016年新财富最佳分析师第五名,2017年新财富最佳分析师第六名。

研究方向:检测服务、工业气体、光伏设备、锂电设备等。

助理研究员:宝玥娇

西南财经大学管理学硕士。2019年加入华创证券研究所。

研究方向:半导体自动化设备。