一、市场估值

股债性价比=(1/指数滚动市盈率)/十年国债收益率

十年国债收益率:2.773%

沪深300:2.97 股债性价比分位数:80-90%(0%性价比最低,100%性价比最高)

大盘成长:1.60 股债性价比分位数:20-30%

大盘价值:5.87 股债性价比分位数:100% 历史最高

小盘成长:1.93 股债性价比分位数:90-100%

小盘价值:3.09 股债性价比分位数:90-100%

沪深300股债性价比,是一个很好的观察国内股票市场整体水位的指标。

该指标在过去十年准确率非常高,可判断行情的顶部/底部。

上一轮下跌行情的最低点(2022/4/26),沪深300股债性价比再一次突破3.0。然而,并非所有股票都很便宜,大盘成长股的泡沫仍需时日去消化。

目前,小盘和价值类指数的估值都接近历史底部。大盘成长股性价比仍然较低。

可初步判断,目前是价值股、中小盘股的结构性底部。与2012年12月、2019年1月的系统性底部相比,后期市场的向上空间相对要弱一些,指数级的大幅上攻动能不足。

美国十年国债收益率低于2%的时间段比较多,分母过小,计算股债性价比易失真,估值使用股债利差比较合理。

美国股债利差(标普500盈利收益率-美国十年国债收益率),过去十年间在1.5%-5.8%之间浮动。

2011年底欧债危机时期,股债利差达到5.8%,2020年疫情大跌期间,股债利差达到5.8%。

上一轮加息周期末尾,2018年10月份十年国债收益率升破3%,股债利差达到1.5%后,迎来大跌。

目前,标普500市盈率为20.31,美国国债收益率为2.658%,股债利差2.26%,仍然处于历史低位。

美国通胀高企,近2个季度,美国GDP同比增速都为负值。衰退前期,FED料将更重视通胀目标,紧缩为主,利率下行可能性低。由于经济衰退的可能性高,市场利率相比前几周连续下行了40-50个BP。

不过,美股的股债利差值仍然较低。这说明,抄底美股(指数基金),仍需谨慎。买点可能在经济衰退的中后期。

港股方面,恒生指数成分股行业变动幅度大、离岸市场资金来源复杂,使用估值、股债利差判断行情阶段的可靠性较弱。

根据集思录的数据,424只转债中,只有3只可转债价格在100元以下,转股溢价率中位数在36%,溢价率中位数仍然较高,潜在风险大。

另外,十年国债收益率仍在历史低位的2.7%,纯债基金、可转债基金预期回报率低。

二、市场走势

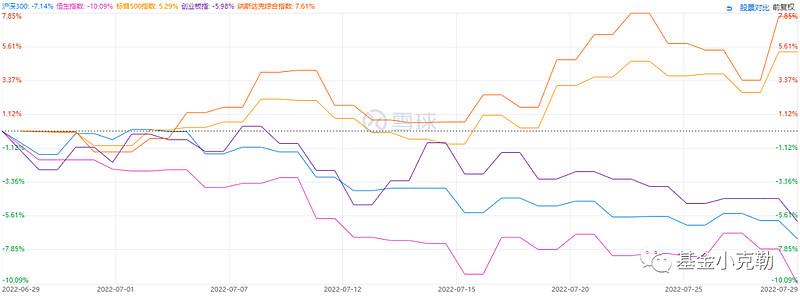

进入七月份,A、港、美股走势与5-6月份相反,美股反弹,A、港股走低。

港股近一个月表现最差,单月下跌达到-10%。

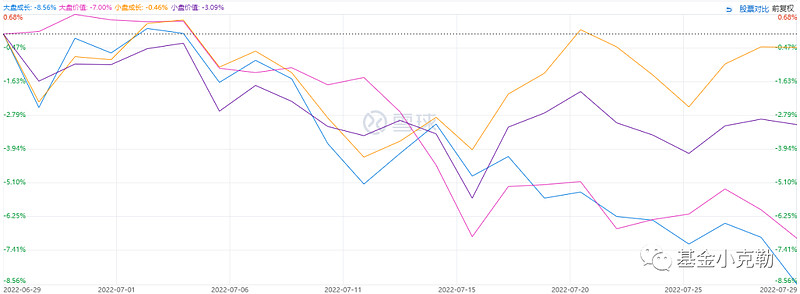

从投资风格来看,近一个月,成长/价值并无明显偏向性。小盘股则明显优于大盘股,小盘成长表现最好。

近一周,两市日均成交额大幅缩量至8000-9000亿,短期杀跌动能已接近枯竭,若没有新的重大利空事件出现,下跌料告一段落。

近两周,大宗商品价格反弹,CTA策略基金松了一口气。

但也不排除趋势跟踪策略多转空,遇到两边打脸的可能性

三、舆情监控

经济:Politburo会议定调,强调氢林,放弃5.5,适当托底房企困局,略低于市场预期

地缘zz:全球关注Pelosi新一步动向,8月初最重要的风险事件

【往期回顾】