最近雪球探讨最热闹的板块当属猪肉股,在一片连续疾风暴雨般的政策打压,以及不及预期的出栏简报之下,整个板块逆势而动,连跌不止,这个板块还有的看么?是否已经到达了周期的顶点?

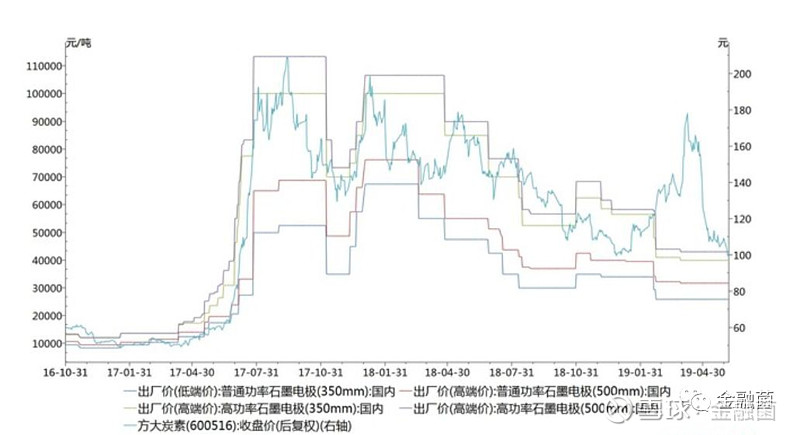

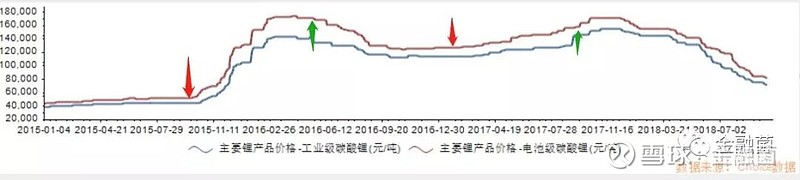

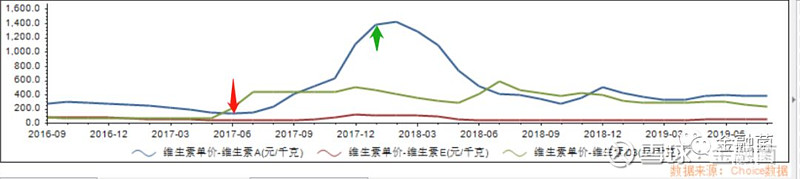

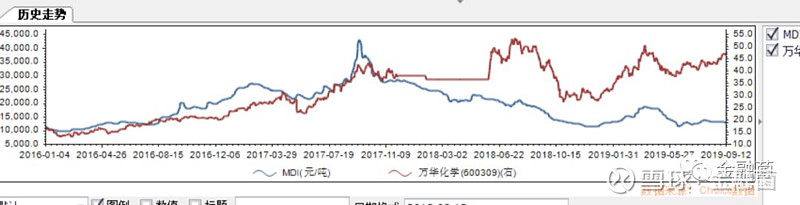

我们先来贴四张图看看,分别对应方大,天齐,新和成和万华,其中天齐和新和成中红色箭头表示股票对应的启动点,绿色箭头表示股票见顶对应的时点;纯粹从周期的角度考虑可以看到,只要产品的价格还未到达绝对顶部区域,股价就没有到头的;

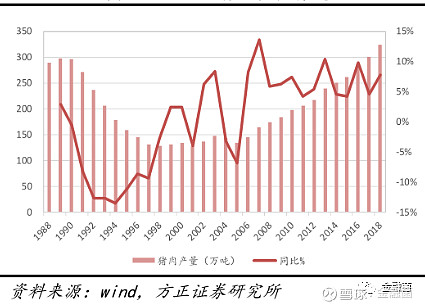

而猪肉和他们几个的不同在于,从过往的常识判断,肉价啥时候到顶更可预期一些,能繁反转后10个月必然见顶,因而这回会不会股价比肉价提前更久到顶呢?但很有意思的是,疫情的存在开始对过往的常识产生了影响——直到昨天农业部公布的8月生猪存栏简报,生猪存栏和能繁母猪的环比下降速度仍未有任何好转的迹象,甚至比上个月还略有加速;目前看,也许券商和民间机构所说的6到7成去化率可能更接近事实的真相,而能繁母猪数据环比的反转可能也需要等到明年年初才能看到(这还是考虑到大量商品母猪被转为能繁充数的情况下),因而明年全年维持高猪价几乎毫无悬念,肉价的拐点可能在明年3,4季度才会出现;而作为本轮猪周期真正核心的疫情目前却没有任何停滞的迹象,年初疫情高发时储存的大量冻肉也还没有完全释放,未来疫情的演化将为产能恢复的进程和肉价的走势带来超多的不确定性,但这些不确定性也只是周期被拉的长和更长的区别;

另外从上面的四张图可以看出,目前上述的四家公司里只有万华和新和成算是一定程度的摆脱了周期性,万华更多依靠的是不断的逆势扩产,新和成则是逐步拓张非周期业务;

市场之所以愿意摒弃周期性的判断,主要是认为公司的业绩具有了持续性和成长性,如果只是一年盈利一年亏损的业绩,即便盈利年度赚的再多,市场也不可能给予高估值,那么我们不妨来看看,假如疫情这个核心逻辑不被提前打断(个人认为打断的方式为高保护率的疫苗或真心实意的发放补贴,其可行性还请自行判断),猪的持续性和成长性到底如何?

先来看看持续性,这是大家最多诟病的地方,假如只是明年一年高盈利,后年单猪盈利减半,大后年再减半怎么办?在近几年一直坚持养猪主业的养殖类公司里,牧原近4年的复合增速是56%,正邦是39%,温氏则为13%,若行业平均复产增速能够来到2成左右,且本轮实际去化率在6成,则完全恢复到之前的出栏水平需要整整5年的时间!就算因为本轮疫情而导致消费结构永远性改变,生猪消费永久性下滑2成左右,则完全恢复也需要近4年的时间,也即未来4年的时间里,生猪养殖市场都将持续维持供不应求的状态;

而由于目前全行业psy下滑(死淘率上升及商品猪转能繁),且无法推出有效的疫苗(目前券商的说法是效果最好的疫苗6到8成保护率,内部疫苗会议纪要流出则声称保护率在8成),这将导致整个市场的成本被刚性上提,中小养殖户的成本若按照之前14元/公斤计算,即便疫苗真的有8成保护率,且psy仅下滑10%,其成本也将被抬升到20元以上;

从以上两段分析不难看出,未来相当一段时间(以3,4年计),猪肉价格的中枢都将维持在20元以上;

除此以外,市场目前还强调的一件事是俄罗斯在遭受非洲猪瘟后生猪的产量并没有下降,反而逐年上升,其规模场比例由2007年的20%提升到了去年的80%左右,散户被清退,市场空间只是由他们转让给了规模场而已;但说实话这个说法虽然是事实,却从根本上就与我国实际情况不符——最简单的一点,我国目前的生猪产量难道也如俄罗斯一样根本没下降么?俄罗斯地广人稀,养殖密度极低,而我国的养殖密度如何(尤其是南方地区),相信只要稍加研究就不难得出结论,个人认为,除了同为大陆国家的俄罗斯至今没能完全根除非洲猪瘟,以及规模场拉长看大获全胜这两点可以参考外,俄罗斯地区产能变化的状况对我们而言毫无参考性。

有了以上的分析,再回到之前提出的观点,我们可以看到,生猪养殖类的头部企业其实是有机会在这轮长周期里摆脱周期性的——逆势扩产自不必讲,拓张上下游产业链,建立屠宰端,再试图逐步建立食品品牌支持供应链,这都是未来必须要走的方向,前者直观,后者则可提供更多想象力,并带来估值的提升;这两点的存在将进一步使头部猪股的估值方式产生复杂的变化,而他们最终能做到什么程度则是我们追踪的重点;

当然,以上的分析还建立在一个重要的前提之上,就是头部养殖企业可以成功抵御疫情的影响大幅扩张,且过程中成本不能崩溃(比如牧原提出明年下半年成本将重新回到11元左右),如果能做到这两点,以上的推断才能够成立。

最后,我们不妨再大格局一下,看看这个行业的远期格局会是的场景;

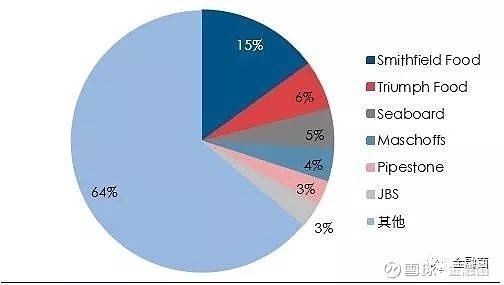

众所周知,我国养殖业目前还处在极端分散的状态下,即便是将所有上市公司的出栏数汇总,其占全国总体出栏量的比例也仅为6%左右;而在美国,CR3就接近了3成的比例,排在第一的Smithfield占比更是高达15%;随着本轮非瘟的肆虐以及环保要求的逐年提升,散户的清退速度已经越来越快,我们目前所处的这个时点,确实很可能成为头部公司聚拢的一个重要转折点;

假如,10年后,我国的头部养猪企业也达到美国的水平,CR3做到30%左右,那将会是怎样的一种场景?

由于近10年来我国的猪肉消费总量已经没有太大波动(每年7亿头左右出栏),假设这就是未来N年的天花板,那么做到CR3的公司的出栏体量将会大概在5000w到7000w头每年的状态;而对应一轮周期,头均盈利大约在300元左右(3年多一轮周期,周期顶峰单头盈利1000元左右,低谷微亏或持平,市场集中度提高后,周期时间会拉长,波动率会降低),给予15到20PE左右的估值,则对应的头部3家企业的市值都应该在3000到4000亿左右;

假设他们在未来瓶颈期不再扩张转而分红(新希望甚至把这点写进了公司制度里),分红率8成,则每年对应的分红金额将在120到160亿左右,对应3%到5%的分红率,则市值也在3000到4000亿左右,正好跟利润水平相对应;

而如果像之前提到的,公司能够视野更开阔些,能力再强些,真的把产业链扩张到从饲料到养殖再到屠宰以及食品toC端,做到全产业链一条龙,则公司的估值和盈利水平就会更高了,而这就是我认为的,长期来看养殖股的最终形态。