$中国建材(03323)$ $海螺水泥(SH600585)$ 今年重点看了两个企业,一个是建材、另一个是枫叶$枫叶教育(01317)$。下面简单将对建材的思考记录下。

1、前提大逻辑 供给侧改革下的弱周期股

不管是做水泥、煤炭、还是钢铁,一定要深刻理解供给侧改革这个前提。水泥、钢铁、煤炭都属于原材料,产品无差异化,没什么附加值的产品。这种行业属性决定了,在没有管制下会充分的恶性竞争,重资产投入、需求变化下,不得不压价竞争等,对整个行业的税收、环境压力都很大,也是我们投资人中看到的强周期属性。因此,不管是我国15年开始的供给侧改革,还是美国、欧洲、日本,都选择了强势的政府干预,来改变这个行业属性。这块感兴趣的可以去具体看看宋志平的几本书,有介绍国外水泥的发展史,在这里不详细展开介绍。

供给侧改革可以说基本上改变了这个格局,除了钢铁的原材料受铁矿石的波动影响还较大以外,水泥、煤炭的行业格局基本上改变了,已经不再是强周期股,成了跟大部分产品类似带点经济属性的弱周期股。因此,我不仅看好水泥还同时看好煤炭,类似神华、陕煤都是优质的现金奶牛。一定要理解为何不是强周期属性了,有了主要行政干预下的供给测,不允许新增产能,淘汰落后产能,通过环保等各种政策,想想山西煤老板退出历史舞台,方法有很多目的一样,严控新增、淘汰落后产能;对需求测(包括基建、房产)这块,国家要经济稳定,稳字当先,绝对不会出现很多人自己臆想的水泥会不会断崖式下跌。只要对中国有信心,这个需求端会给稳住的,即使下滑也是逐步下滑。对供给、需求干预后强周期不再是强周期了,这是根子上的变化。

2、当下需求端的平台期 远期逐步下滑至稳定期

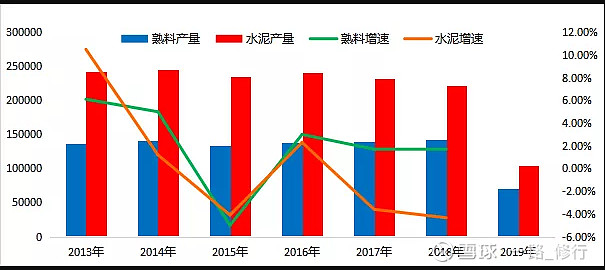

理论上来说对于稳定能持续盈利的水泥、煤炭,赚到手的都是现金,估值应该像水电看齐,比如国投电力 PE 10+,长江电力 20+。但是市场对这两个行业给的都是10以内的估值,原因我想估计是市场担心这两个行业是总体下滑的,对于水泥、煤炭的宏观认知水平里面认为是总体下滑趋势,有个几年的平台期然后逐步下滑,具体平台期会几年估计谁都没底,因此市场选择了给这水泥、煤炭行业都没有高估值。看下图,我国水泥熟料的产量已经稳住了,这几年水泥产量也是平台期,比2014年的高点已经下滑了些,但是行业利润是从15年供给侧改革开始质变。

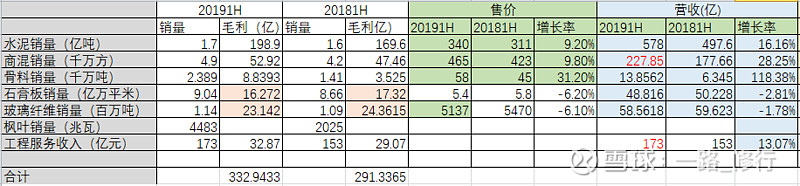

同时市场也可能忽视了,比如水泥行业的继续集中,价格也可以继续提升,水泥可以走水泥+路线,扩展商混、骨料,建材还有新材料,海螺走新增海外一带一路,后续碰到需求下滑时这些因素也是可以对冲一部分的,至于对冲多少也不好说,说不定利润还更高呢,看看14年到18年产量减少,利润上升,关键的还是价格。

而且拿国外的数据来对比中国远期后续需求下滑时,还要考虑中国向来是快速发展,更新迭代很快,而且是政府投资拉动主导。比如,国外房屋居住时间,中国的房子居住更新时间,中国的基建更新速度与频率是远超国外的,投资拉动属性不变,这点也是很难改变的。

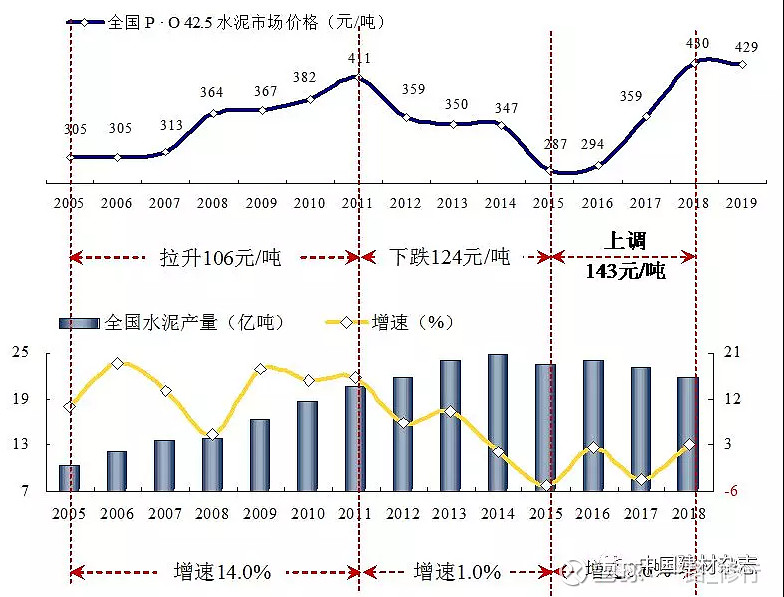

3、水泥价格的稳定

对上面的供给侧改革大逻辑与供需大背景有点数后,再来看最关键的水泥价格。当然水泥价格只是个表象,背后本质还是供需与竞争格局决定的。

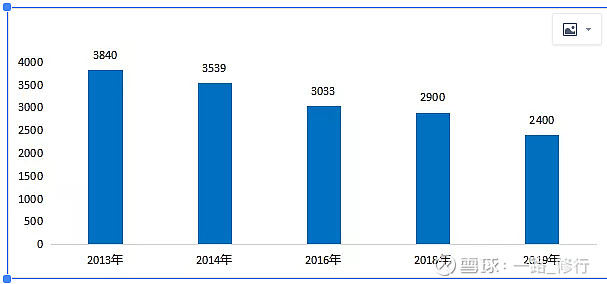

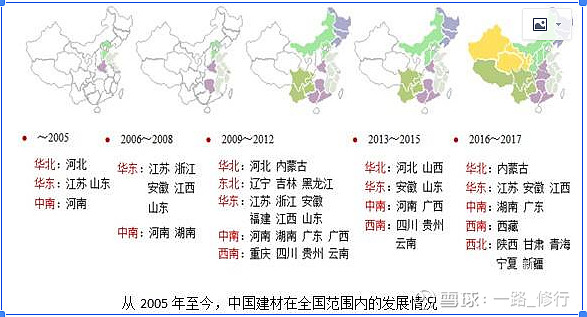

水泥的价格由竞争格局决定,泥行业这些年产业前十集中度从不到10%提高到现在的62%,下图是水泥企业的数量变化,特别是这几年中国建材的兼并购以及金隅冀东的合并等颠覆了行业的格局。只有集中度上来了,才好价格调控合作,政府指导。要不然一堆小散沙下,政府想调控管制价格也是不可能做到的。

这里面最重要的还是建材跟海螺的合作,联合成立贸易公司,不打价格战,而水泥本身就是短腿属性,当行业大头公司合作,叠加政府环保,行业引导限产等政策,价格是可以稳住的,海外发达国家100美金,我国合理区间300-400-500,不同区域不同价格,政府会指导价格不会超过100美金,就像类似指导煤炭价格,水泥煤炭都是原材料,政府也不希望这块价格太高,会倾向控制在合理范围内。但是也需要注意类似贵州、东北这种风险,产能新增释放叠加需求严重下滑,还是能将价格打的很惨。

因此对价格这块,在集中度提升政策引导下,不会再回到以往的价格混战到300一下了,类似水泥、钢铁、大概率维持在一定的合理区间。

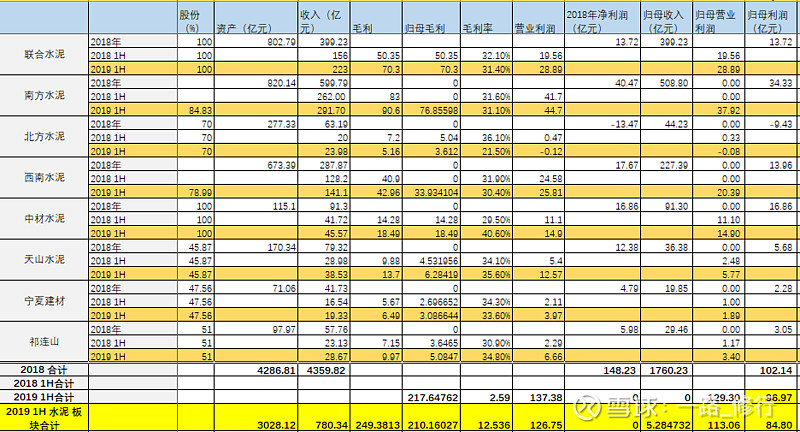

4、水泥里面为何选建材

水泥里面最优秀的当属海螺,可以说海螺在全世界范围都可以当老大。为何选建材不选海螺,当然海螺也是值得投资的,海螺也有一定的成长预期以及PE提升的预期,只是建材因为企业特点,导致建材的利润释放速度会更快与海螺,弹性更大。

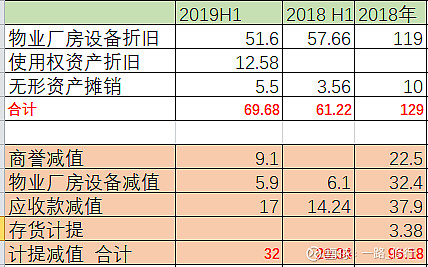

如果不看认同上面的大逻辑,就不会投水泥。如果认同上面的大逻辑,选投资标的时,建材比海螺带了很大的杠杆,相当于给我们加杠杆投资水泥。球友总结的下面两张图很清晰的表达出了关键点。建材因为大规模重组的历史发展路线,有大额的折旧、计提减值、财务费用支出,导致会计报表利润跟经营现金流净额有了较大差距,以实业角度来看,现金流是真金白银更具代表性,报表利润只是个财务数字。建材只要稳定在500亿现金流,利润释放到300亿只是个时间问题。两者对比建材弹性更大,海螺更稳健,建材加了些杠杆。

5、建材的关键点排查

20191129 修改:最新才发现,970亿应收其中有500亿是拆解给子公司的,因为建材借款利息很低。真正业务上的应收有400多亿。主要就是商混和工程,商混这块今年改善非常大,在我前段时间去公司调研跟公司沟通中得治,商混今年账期缩短到50-60天,而且很多地方可以做到一半现款,原因就是今年建材上半年计提了40亿主要就是商混,把小厂集中变成大厂,而且有的地方坐了商混骨料一体化,增加了话语权,简单点就是水泥骨料商混一起卖,不给钱不行。这样就极大改善了这个商业模式,海螺一直不敢大规模做商混就是担心应收账期问题,建材在自己强势的地方比如中联做这块还是很不错的。再多说几句,下半年计提只有水泥置换的,目前公布置换产能主要是新南是1000万吨,按照会计准则新厂投产,老厂关闭然后计提,西南能否把置换的这几条线都能在年底前完成是有难度的。今年想再计提100亿,不是不可能,但是压力很大。

1)大额应收账款

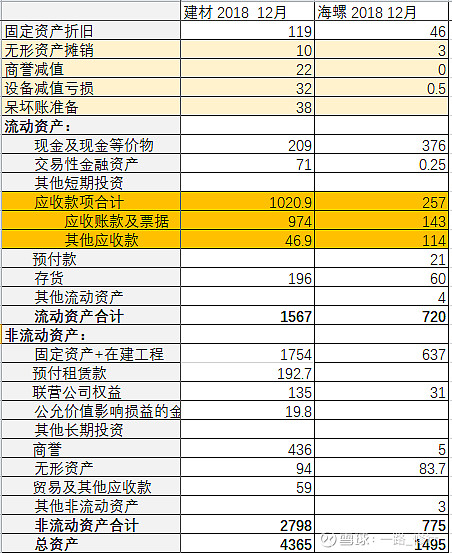

建材18年应收大概970亿规模,相比海螺143大非常多。他们差距在什么地方呢?水泥大部分都是现款现货,二者就差在商混以及建材的工程服务上面。

商混 账期一般是1-2年,工程服务账期估计也是1-2年,这块的收入每年大概900亿左右。而海螺的商混很少,也没有工程服务,因此看到的应收很小。因此按照这个生意属性来说,建材的大额应收是符合建材这个生意模式的,不会有大坑。至于18年开始的大额计提,也主要是针对这两块,而这块的风险主要是后面能否收回来。建材商混的客户主要是政府基建公司与大型房地产公司,大部分还是都能回来的。相信今年下半年就有计提的应收账款回来,年报时验证下这个推测。

2)资产减值、商誉减值

针对资产减值、商誉减值这块,建材是必不可免的,前期收并购了很多企业,在维护行业价格方面,建材做了很多关停小厂置换成现代化的大厂。对关停置换企业按照会计法则肯定要资产减值、商誉减值,当然这个趋势肯定是越来越小的,19年估计是没有18年多的。本质上来讲对企业是利好的,关键还是看现金流入,当换成更好的大厂后,会带来更强劲的现金流入。只是短期报表利润难看了点,不影响企业本质赚钱能力。

3)资本开支

500亿现金流进来,还利息100亿,还本金负债100亿,剩下的就是资本开支,最后才是主动拿到的自由可支配的钱。当然了利息是逐年走低的,负债也不需要全部还完,降到合理负债即可。

关于资本开支这块:

2019年5月份的年度股东大会上时,关于资本开支这块大概意思是,18年220亿,2019年控制在200亿以内。具体分类如下:

40亿用于股权收购,40亿左右用于新材料投资,工程板块10到20亿,其余110亿左右用于水泥产业,其中50亿用于上千条水泥生产线的环保升级和设备维护等。

在2019年半年度业绩会上时提到,骨料会增加15-20亿。

建材的利润绝大部分来源于水泥,海螺18年的资本开支56亿,建材的必要设备环保升级维护开支规模也差不多50多亿规模,这几十亿资本开支真实站在实业角度算账时应该要扣除的。

对毛利60%+的骨料的资本开支是支持的,这块当年或者1-2年就能带来新增利润的。

对新材料这块的资本开支今年估计也是40亿左右,就当做长期看点了,短期3-5年内肯定指望不上,即使有点利润占比很小意义也不大。

工程服务的10-15亿资本开支,目前我的了解认为是严重超标了,一年利润才多少资本开支这么大,严重不成比例。

保守点,对新材料+工程服务这块就当支持国家建设了,既然国家给了政策呵护躺着赚钱,每年现金进来500亿,为国家做点贡献也是应该的。

总结,建材的大概要点差不多就这些,盯住现金流与水泥价格就成了。

参考资料:

1、 宋志平的几本书,值得反复阅读。理解建材的企业文化,发展历史。

2、 中国水泥工业发展史 ,了解水泥行业的基本知识,中国水泥业的发展过程,里面有介绍海螺、华新、山水、冀东等头部几家企业的简单历史

3、水泥地理 公众号 特别是这几年刘作毅的文章

4、雪球优质文章贴,不再一 一列出。特别是@灰色钻石 的。