集微网报道,作为消费电子产品内部的关键组件,国内柔性线路板(FPC)产业近年来增长较为迅猛。伴随着鹏鼎控股、东山精密、弘信电子、维信电子、紫翔电子、景旺电子等国产柔性线路板企业的崛起,上游材料、设备环节也逐渐摆脱依赖进口的情况,带动一批上下游企业纷纷冲击A股资本市场。

其中,生产抗溢胶特种膜、强耐受性特种膜的新广益创业板上市申请于2023年6月29日获深交所受理,并于7月25日收到了首轮审核问询函。时隔三个月,新广益才提交首轮问询回复,但仅过去十数天,新广益就收到了第2轮审核问询函,这也意味着其首轮问询回复并未成功说服监管层。

笔者观察到,由于终端需求疲软,FPC行业已经呈现出供过于求的状态,导致新广益等上游材料厂商也陷入产能利用率、业绩、毛利率持续下滑的困境。

因此,在长达357页的首轮审核问询回复中,深交所共提出了涉及市场竞争、成长性、业绩稳定性、毛利率在内的18个大问题,且在回复函中深交所直言,要求新广益严格按照《格式准则第57号》规定要求,删除或修改可能涉及市场推广及宣传用语的相关表述,并对招股说明书进行全面核对完善,切实提高信息披露质量。

国产替代主力军?主打产品市场空间有限

据招股书显示,新广益是一家专注于高性能特种功能材料研发、生产及销售的高新技术企业,主要产品有抗溢胶特种膜、强耐受性特种膜等特种功能材料。其中,抗溢胶特种膜是一种用于FPC生产过程中的重要制程材料,强耐受性特种膜则是用于柔性线路板/印刷线路板自动化生产制程中的一种粘性材料。

2010年以前,由于抗溢胶特种膜的材料配方、加工工艺等具备较高的技术壁垒,国内厂商基本没有成熟技术,因此市场主要由日本三井化学、住友化学及积水化学三家公司垄断。新广益自2006年起就成立了技术攻关专项小组,最终于2010年成功研发出与国外竞争对手性能可比的抗溢胶特种膜,成为了国内少数几家掌握抗溢胶特种膜关键制备技术的厂商之一。

如上文所述,新广益是推动FPC材料国产化的主力军。根据江苏省新材料产业协会出具的证明,新广益抗溢胶特种膜产品2020-2022年连续三年全国市场占有率排名第一,2022年国内市场占有率达到30%以上。

不过,从上述信息可知,早在2010年,抗溢胶特种膜就已经实现了国产替代,国内能生产该产品的企业也并非仅新广益一家。

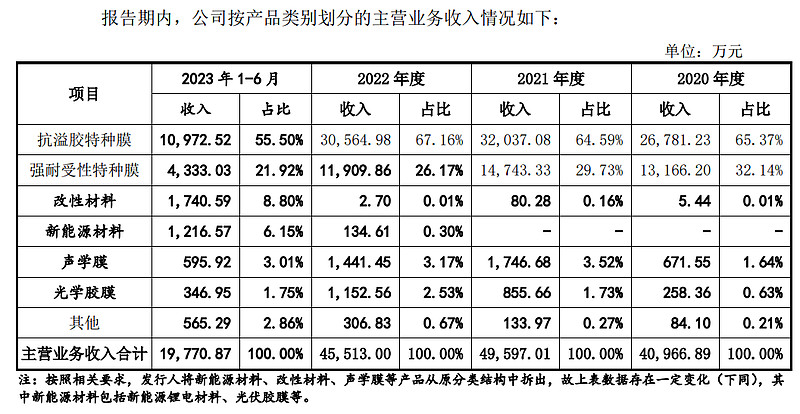

同时,国内市占率排名第一的新广益,2020年至2023上半年仅分别实现营收4.1亿元、4.96亿元、4.55亿元和1.98亿元。其中,抗溢胶特种膜的销售收入分别为2.68亿元、3.2亿元、3.06亿元及1.1亿元,占总营收的比例分别为65.37%、64.59%、67.16%及55.5%,整体业务规模较小。

以上述数据推算,国内抗溢胶特种膜2020-2022年的市场规模约为8.93亿元至10.67亿元。

根据Prismark统计,全球FPC产值由2008年的66亿美元增长至2022年的138亿美元。新广益表示,公司抗溢胶特种膜和强耐受性特种膜产品成本占下游客户生产成本的比例不高于5%。

据5%的比例推算,预估2008年至2022年,抗溢胶特种膜和强耐受性特种膜的产值合计由3.3亿美元(折合人民币23.5亿元)增长至6.9亿美元(折合人民币49.23亿元)。

也就是说,新广益两大主打产品2022年的全球市场规模尚不足50亿元,且境外市场规模远高于境内市场。

专利诉讼未披露,境外收入不增反减

从市场需求来看,经过多年发展,FPC行业已成为充分竞争的行业,但现阶段仍然是由旗胜科技、住友电木、藤仓等日资厂商和鹏鼎控股等台资企业占据主导地位,前述四家企业合计市占率高达70%。

尽管中国大陆已经积极承接产业转移,但仍有大量FPC产能集中在日本、中国台湾等地区,且有逐渐转移至东南亚地区的情况出现。

不过,与多数国内材料厂商一样,新广益在国产替代方面已经取得了较大成功,却难以进入境外市场。2020年至2023上半年,其境外收入主要来自中国台湾地区,分别为2607.7万元、1352.92万元、1927.44万元及446.24万元,报告期内境外业务收入不增反减。

对此,新广益并未作出解释。值得注意的是,2022年,日本积水化学与新广益之间存在专利诉讼纠纷,新广益却未在招股说明书中进行披露,而深交所要求其说明具体事件和影响。

据披露,2021年12月24日,积水化学向苏州市中级人民法院知识产权庭提交《起诉状》,积水化学认为新广益生产的SP-70等产品侵犯了积水化学持有的ZL200880016639.1号专利的专利权,构成专利侵权。由于新广益向国家知识产权局提出无效宣告请求并获得成功,法院裁定驳回了积水化学的起诉。

按理说,上述诉讼以积水化学失败告终,新广益在市场竞争当中应该不受影响。集微网却从业内了解到,在全球科技市场上,由于行业领先企业专利储备雄厚,在海外市场上占据了垄断地位,也能用专利技术作为武器打压后入局的厂商,以保护自身市场地位。但是国内企业多数专利储备有限,在市场竞争中无法掌握主动权,也难以形成防御能力,只能被动等待专利保护期结束后,再杀入该市场。

在抗溢胶特种膜领域,日本三井化学、住友化学及积水化学曾经占据垄断地位,并在全球范围内拥有大量专利技术。尽管国内专利诉讼已经结束,但新广益在专利积累方面还十分薄弱,拥有33项发明专利、39项实用新型专利,却未能拥有一项境外发明专利,这一情况或许是制约其海外市场扩张的原因之一。

天花板效应明显,业绩瓶颈如何突破?

由于主打产品国内市场容量较小,又难以进军境外市场,新广益的天花板效应较为明显,业绩已经出现下滑。

从上述数据来看,新广益2022年和2023上半年营收都在同比下滑,净利润更是处于持续下滑状态,2020年至2022年净利润分别为8874.80万元、8350.04万元、8151.34万元。

新广益表示,2023年,随着宏观经济回暖,智能手机、可穿戴设备、平板、笔记本电脑等消费电子产业逐步回暖,客户采购需求有所回升,但经济全面复苏的后劲和进程还存在较大不确定性。

不过,新广益业绩似乎已经呈现出向好的迹象,其指出,受2023年一季度公共卫生事件及行业开工率不足影响,更是一季度的营业收入同比下降较多。但自2023年4月以后,受行业及宏观经济逐步回暖及其持续业务拓展等相关因素影响,公司经营业绩已经逐步企稳。2023年1-3月、2023年1-6月及2023年1-9月,公司(预计)营业收入相比于上一年度相应期间的变动比例分别为-30.42%、-8.24%以及(-2.67%至8.78%)。

值得注意的是,根据Prismark预测,目前全球需求疲软和高库存的问题依旧持续,行业发展继续面临挑战,2023年全球PCB产值同比将下滑4.13%至783.67亿美元。作为PCB细分行业,FPC市场已经自2022年出现1.5%的下滑,2023年又能否逆势增长?

从新广益的第一大客户情况来看,作为全球最大的PCB供应商,鹏鼎控股2023年前三季度营收约204.56亿元,同比减少17.49%;净利润约18.44亿元,同比减少43.5%。

在此情况下,鹏鼎控股对新广益的采购需求也出现下滑,双方的销售金额由2022年的1.6亿元下滑至2023上半年的4505.53万元。

显然,新广益同样面临主打产品市场需求持续萎缩的情况。新广益也表示,如消费电子行业市场需求不能持续回暖,而公司在电子产品组件材料、新能源材料等其他产品的开拓不及预期,则公司营业收入、归属净利润存在下滑50%甚至亏损的风险。