(报告出品方:广发证券)

一、美国防水市场需求特点

(一)美国防水市场以屋面防水为主

建筑防水材料是一种使建筑物具有防渗透、渗漏和侵蚀的材料,是建筑功能材料的 组成部分。建筑漏水和受潮不仅会给人们生活带来不便,还会缩短建筑物的寿命, 造成大量的财产损失甚至危及生命,强功能属性使得防水材料广泛应用于各类建筑、 公共设施与基建工程。我国目前防水材料最主要的应用场景是屋面和地下。

美国明确区分屋面防水和地下防水,两者不管在材料还是施工工艺上都有很大差异。 屋面暴露在大气中,使用的防水材料应具备优异的耐候性;而地下结构长期处于掩 埋状态,使用的防水材料应具备低吸水性和水蒸气渗透性。由于地下翻修困难,若 防水系统在建筑物寿命期内损坏,业主需要付出相当高昂的代价,因此美国法规要 求地下防水设计时与建筑物同寿命,并且对材料的要求更加严格;而当前美国防水 需求主要来自翻修需求(后文会分析),与建筑物同设计寿命的地下防水翻新需求 相对很小,美国目前防水市场以屋面防水为主。

(二)美国屋面防水分为商业屋面防水和住宅屋面防水,以商业屋面为主

根据《中国建筑防水》和美国屋面承包商协会(NRCA)的《屋面防水手册》,美国 屋面系统依照坡度分为低坡屋面系统(坡度小于14度)和陡坡屋面系统(坡度大于 等于14度)。低坡屋面系统包含保护层、防水层、保温层和隔汽层等结构,陡坡屋 面系统包含防水层(同时充当保护层)、屋面衬垫和保温层等结构,但两者主要功能 都是通过防水或泄水来保护建筑物。

美国人习惯把屋面防水按建筑类型(住宅与商业)分类,因此会将低坡屋面近似等 同于商业屋面、陡坡屋面近似等同于住宅屋面,我们会依此在后文统一表述。美国 住宅屋面(以独栋别墅为主)一般采用陡坡屋面系统,需要考虑美学功能,因此在材 料上会选择更美观的沥青瓦、石板或雪松木瓦等;而医院、学校、办公楼等工商业建 筑屋面和高层住宅楼、酒店、宿舍、公寓等主要使用低坡屋面系统,其建筑面积通常 更大,不适合用陡坡屋面,材料上会选择功能性更强的沥青类卷材或高分子卷材等。 由于低坡屋面系统使用的防水材料价格更高,安装使用的设备更专业,施工过程更 复杂,同时需要定期进行维护和检修,因此其整体造价相对陡坡屋面会更昂贵,低 坡屋面(商业屋面)市场是美国屋面防水主要市场(后文会有测算)。

值得注意的是,美国高层住宅楼、酒店、宿舍、公寓等建筑屋面均算在商业屋面口 径,因此国内的住宅屋面防水市场如果根据美国的分类,大部分是属于商业屋面防 水市场。

美国商业屋面系统主要分为单层屋面和叠层屋面两种结构。叠层屋面主要由沥青防 水层、多层板(包括胶合板、保温层、隔汽层等)和砾石组成,根据需要会使用数层 交替的沥青和多层板,顶部使用砾石铺面材料减少阳光伤害。单层屋面采用单层柔 性防水卷材,主要包括TPO、EPDM、PVC等高分子卷材,大部分环境下防水材料可 以直接外露、不需要额外的保护层。改性沥青卷材是以沥青为基础,通过添加聚合 物改善性能,多数情况下会使用2-3层,但有时也会单层应用。

单层屋面为当前主流选择,叠层屋面正逐步淘汰。单层屋面和叠层屋面防水性能都 很优秀,但单层屋面在耐候性和环保性上优势明显,更能经受复杂多变的气候考验。 安装价格两者接近,但是考虑到叠层屋面多层结构在翻修拆除时工程量大、人工成 本高,而美国防水需求又以翻修为主,因此价格上处于劣势。目前单层屋面是美国 商业屋面系统的主流选择,叠层屋面正逐步淘汰。

(三)美国屋面防水材料的演变

美国屋面防水材料的发展主要以下经历三个时期:

1. 早期沥青叠层屋面(1850s-1960s):美国1850s开始应用煤沥青叠层屋面(BUR), 当时煤沥青是钢铁生产过程中的副产品,煤沥青一直应用到1930s,直到原油炼制汽 油过程中的副产品石油沥青问世;由于汽油消费剧增以及美国人口的增长促进了建 筑业的繁荣,1940年起石油沥青比煤沥青得到了更普遍的应用;1960s以Carlisle为 代表的橡胶轮胎制造商研制出EPDM卷材,迅速在商业屋面中推广。

2. 从沥青到单层屋面卷材(1960s-1980s):1970s的石油危机致使沥青产品质量降 低,此时往沥青里加入聚合物改性,改性沥青作为BUR的改进产品开始登上历史舞 台;1980s美国从欧洲引进的PVC卷材早期防水性能并不理想,但为TPO作为单层屋 面材料打开了大门;随着美国国家环境保护局(EPA)规范和挥发性有机物(VOC) 规范的出台,叠层屋面在环保限制下应用大大减少。

3. 单层卷材开始占主导地位(1980s至今):优秀的耐候性和性价比使EPDM迅速 成为最流行的单层屋面系统,1980s-1990s是美国屋面市场的整顿和巩固时期,逐步 形成橡胶屋面以EPDM为主、热塑性屋面以PVC为主的局面。郊区化推动商场、学校 等商业建筑的新建需求,融合了EPDM和PVC优点的TPO在20世纪末加速对BUR和 改性沥青卷材的替代;住宅屋面在21世纪以前绝大部分采用沥青瓦,但21世纪初金 属屋面异军突起,短时间内抢占了25%-35%的份额,沥青瓦下降至45%-55%,但此 后稳定保持这个比例,仍是住宅屋面主要的防水材料。

根据美国屋面承包商协会(NRCA)的调查结果,2016年美国商业屋面防水材料中 单层屋面卷材已经占到70%-80%,在美国商业屋面防水材料中占主导地位,其中 Carlisle两种主要产品TPO和EPDM,分别占了40%和22%的市场份额。2016年住宅 屋面防水材料主要为沥青瓦和金属屋面,翻修屋面中沥青瓦应用比例更高。

(四)美国屋面防水需求以翻修需求为主

1. 美国商业建筑面积存量远大于增量,10-15年的屋面更换周期推动翻修需求

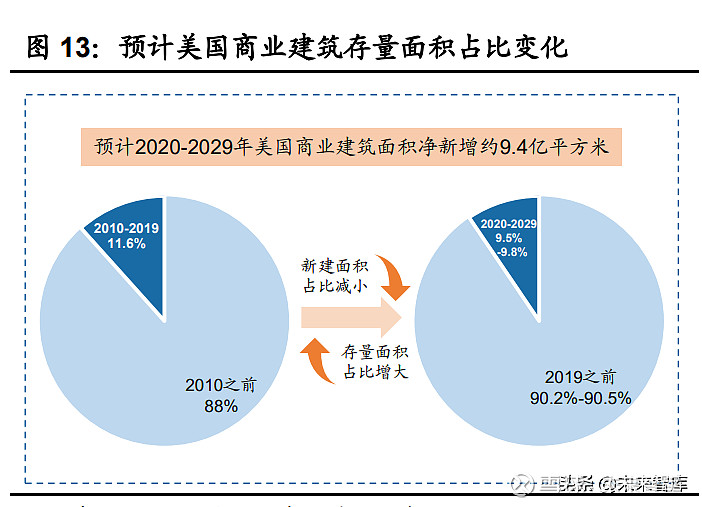

当前美国商业建筑面积的存量远大于增量。EIA发布的《商业建筑能耗调查》显示, 截至2018年,美国商业建筑面积为968亿平方英尺(约合90亿平方米),其中,2010 之前建造的商业建筑面积占比89.4%,所有商业建筑的中位年份是1982年。根据EIA 的预测,2020-2029年美国商业建筑面积净新增约9.4亿平方米(占存量10%),我 们推算到2029年商业建筑面积存量(2020年之前)或升至90%以上。

各类商业屋面系统如果合理安装材料并正确使用,都能使用超过20年,但施工专业 程度、系统与环境的匹配程度以及后期维护等因素都会影响耐久性。值得注意的是, TPO的耐久性排在后两位,但其易于维修更换,大量减少业主后续翻修的成本,因 此即使预期寿命并不具备优势,TPO仍是目前最受欢迎的商业屋面防水材料。

2. 美国住宅屋面防水同样以翻修需求为主

美国住宅建筑包括独栋别墅和公寓,由于5单元(unit)及以上的公寓(类似于我国 普通住宅)屋面多为低坡屋面,在分类上属于商业屋面,因此我们在考虑美国住宅 建筑数量和面积时剔除5单元及以上的公寓(占比不到20%)。 美国住宅建筑同样以存量主导。

根据美国人口普查局的统计,2019年5单元以下的独 栋住宅建筑存量为1.13亿栋,同比增长0.4%,近五年独栋住宅平均每年新开工95万 栋,仅占当年住宅存量的0.6%-0.8%;此外,EIA发布的《住宅建筑能耗调查》对2015 年之前的美国主要居住单元进行了统计(与人口普查局的口径在总量上略有差异, 但是结构大致相同),结合EIA对2015-2019年美国住宅数量增速的预测,我们测算 得到,截至2019年,2010年之前的住宅成屋占比约94%。

住宅销售端数据也印证了上文结论。根据美国人口普查局的统计,1968年(美国城 镇化末期)以来,成屋(Existing Home)销售占比保持在74%以上,近十年成屋平均销售占比接近90%,在住宅销售中占主导地位。成屋销售对应住宅屋面翻修需求, 因此美国住宅屋面防水同样以翻修需求为主。

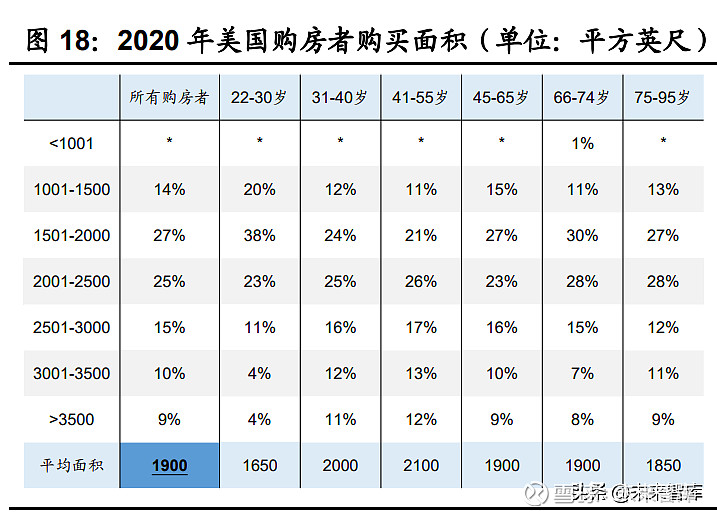

不同于商业建筑业主长期持有产权,美国人平均7-10年换一次住宅。美国人购买住 宅往往没有长久居住的规划,根据美国房地产经纪人协会(NAR)的历年统计,美 国人大约7年就会更换住宅,且年轻人频率更高。2010年以来平均更换周期略有延长, 主要系经济危机后民众收入放缓、老龄化程度进一步加剧。NAR调查结果显示,2020 年美国人平均10年换一次住宅,平均更换住宅的面积为1900平方英尺。

住宅更换周期远小于屋面翻修周期,住宅屋面需求主要来自更换住宅。住宅屋面一 般20-30年进行一次翻修,远大于7-10年的更换住宅周期,因此美国人很少对既有住 宅进行翻修(未满屋面使用寿命就搬家了)。但他们更换住宅后,一般会对新家屋面 (New Home)做防水处理,或者没有更换住宅但是对剩余寿命小于更换住宅周期的成屋屋面(Existing Home)进行翻修,由于美国住宅销售以二手房为主,所以美 国住宅屋面防水以翻修需求。

(五)美国屋面防水市场规模测算

1. 美国屋面防水材料市场规模约120-130亿美元,其中商业屋面占比超70%

我们测算自1970年开始的美国屋面防水面积需求和市场规模,以10年为一个周期, 观察美国屋面防水材料的整体趋势和结构变化。测算方法及关键假设如下:

(1)商业屋面:①假设商业屋面平均翻修周期为10年,即在2020-2029年之间,2010- 2019年建造的商业建筑屋面将迎来首次翻修,2000-2010年建造的商业建筑屋面开 始进行二次翻修,2000年之前建造的商业建筑屋面则已经历多轮翻修;②根据EIA的 数据,美国单层及两层商业建筑面积占比接近70%,平均楼层为2.4层,结合各年份 区间新建商业建筑面积(不含地下室),测算商业屋面新建和翻修面积;③参考 HomeGuide和Homewyse两家美国建筑装饰维修成本估算公司的数据,商业屋面 (以TPO为例)新建造价为7.5美元/平方英尺,其中防水材料造价占比约30-31%, 其余为劳务费用及工具费用等。由于翻修价格=清除老旧屋面的劳务及工具费用+新 建造价,多出的清理费用不影响屋面防水材料市场规模,因此对于新建屋面和翻修 屋面均选择新建造价测算规模。

(2)住宅屋面:①假设住宅屋面平均翻修周期为25年,美国人更换住宅周期为7-10 年,即每年成屋销售中约有28%-40%面临屋面翻修,新屋销售100%做防水处理;② 根据NAR和美国人口普查局的数据,美国成屋平均面积为1900平方英尺(不含地下 室),2020年新屋平均面积为2333平方英尺,结合美国住宅销量,测算需要新建或 翻修屋面的住宅销售面积;③根据EIA的统计,单层住宅和双层住宅的比例分别为59% 和36%,平均楼层为1.4层,进一步测算住宅屋面新建和翻修面积;④参考HomeGuide 和Homewyse,住宅屋面(以沥青瓦为例)新建造价为3.9美元/平方英尺,结合防水材料造价占比计算住宅屋面防水规模。

从面积来看,当前美国每年屋面防水面积约7亿平方米,其中商业、住宅屋面分别约 4亿平方米、3亿平方米。商业屋面防水面积维持稳定增长,住宅屋面整体趋势向上, 但由于其更换周期更长,不同年份区间的波动较大。对测算结果进行验证,根据《中 国建筑防水》,2007、2013年美国商业屋面防水面积分别为3.4亿平方米、4亿平方 米,与我们测算的3.3亿平方米(2000s)、3.8亿平方米(2010s)基本一致。

从规模来看,美国屋面防水材料规模自1970s的58.1亿增长至2010s的123.7亿, CAGR+1.9%(商业/住宅屋面分别为+2.3%/+1.1%),其中商业屋面翻修带来的防 水材料需求CAGR+3.0%,是美国屋面市场持续增长最主要的动力。对测算结果进行 验证,根据GAF官网,其2020年营收超30亿美元、美国屋面防水材料市占率约25%, 对应2020年市场规模超120亿美元,与我们测算的120-130亿美元匹配。同时根据《中 国建筑防水》,2014年美国商业屋面防水材料规模约85亿美元,也与测算匹配。

从结构来看,商业屋面占比超七成,存量竞争时代翻修需求占比仍在提升。美国屋 面防水规模中,商业屋面占比自1980s以来稳定在70%以上,翻修需求占比自1970s 的61%提升至2010s的84%,且商业屋面的翻修比例显著高于住宅屋面。对测算结果 进行验证,NRCA数据显示商业与住宅屋面比例2000年以来维持相对稳定,而翻修 比例自2003-2004年的73%上升至2013-2014年的85%,与我们的测算结果基本一致。(报告来源:未来智库)

2. 美国屋面系统(材料,不含施工)规模约350-360亿美元

屋面系统中除了防水层以外,还有衬垫、保温层和隔汽层等结构,根据《新型建筑材 料》期刊的《多种型式防水屋面的成本效益对比分析》,商业屋面和住宅屋面系统中 防水材料造价占比分别约43%和26%,结合此前测算的防水材料规模,得到当前美 国屋面系统规模350-360亿美元,约为防水材料规模的3倍。Carlisle、GAF等美国屋 面防水制造商均在通过并购等形式,从单一防水材料扩展至整个屋面系统的生产, 实现给客户提供一体化解决方案和所处市场规模的扩容。

二、美国防水行业竞争格局

(一)CR3 近 60%,GAF 主攻住宅屋面防水,Carlisle 和 Firestone 专 注商业屋面防水

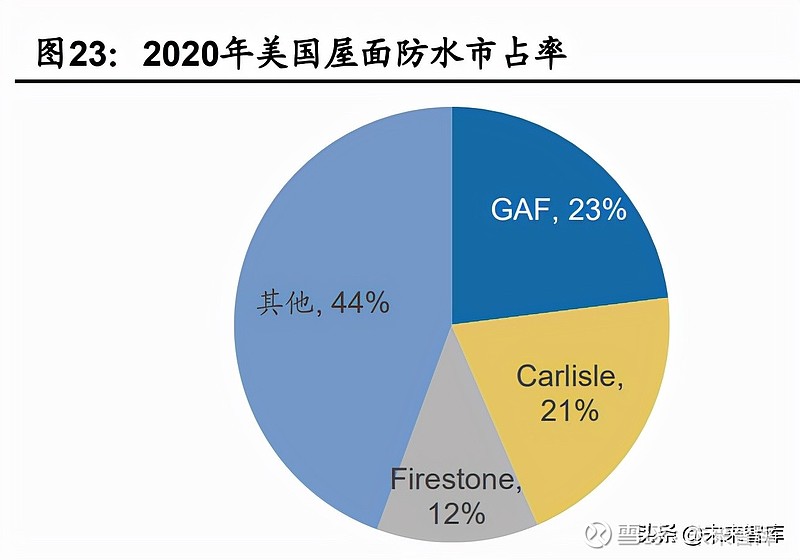

美国屋面防水市场高度集中,CR3接近60%。2020年美国前三大屋面防水制造商盖 福(GAF)、卡莱尔(Carlisle)、凡士通(Firestone)市占率合计接近60%;其中 Carlisle和Firestone专注于商业单层屋面,两者在单层屋面防水的市占率分别为40% 和23%;而GAF住宅屋面领先优势明显,同时在商业屋面也有一定规模,因此整体 屋面防水市占率第一,不过2021年Carlisle收购Henry后或将超越GAF成为全美第一。

1. 卡莱尔(Carlisle)

Carlisle是美国商业单层屋面制造龙头,业务主要包含建筑材料CCM、互连技术CIT 和流体技术CFT。CCM是公司的主要业务,2021年营收38亿美元,占集团总营收的 80%,绝大部分收入来自美国本土市场。从历史上看,CCM业务以内生增长为主, 近20年复合增长率为8.5%,营业利润率稳定保持在15%左右的较高水平;但是2017 年以来并购进度加快,正逐步演变为“内生增长+外延并购”双轮驱动,其中2018年 CCM并购带来收入增长17.9%(整体收入同比增长23.3%),且在2021年末收购美 国建筑围护系统供应商Henry,将产品范围扩大至建筑围护系统,进一步实现市场扩 容和协同增长。

CCM的发展经历了明星产品期、品类扩张期,到目前围绕屋面防水主业相关的兼并 收购期,形成了以EPDM、TPO和PVC单层屋面系统为核心的产品体系,涵盖相关的 保温材料、隔汽材料、粘合材料等其他屋面系统的配件,目前在全美有41个工厂(不 含Henry),包括3个EPDM工厂、5个TPO工厂和1个PVC工厂,并且通过持续收购, 从商业屋面系统拓展至建筑围护系统,形成从地面到屋面的整体解决方案。

除了次贷危机引发的地产链条股价普跌以外,不管是在行业上升还是衰退时, Carlisle股价都走出了优秀的表现。1991年至今Carlisle股票的投资总回报超过116倍, 远远超过同期S&P 500指数。当前Carlisle总市值接近130亿美元,除了业绩持续增 长,Carlisle每年都在提高分红的总额,近年来开展高额回购,给予长期持有者更好 的回馈和信心。

2. 盖福(GAF)

GAF是美国最大的屋面防水制造商,在住宅屋面领先优势明显,同时在商业屋面也 有一定规模。美国屋面防水公司发展方向相对专一,像Carlisle、Firestone、J&M等 公司都专注于各自擅长的领域,很少跨领域发展,但是GAF不仅在住宅屋面遥遥领 先,同时在商业屋面也有一定市场份额。根据GAF官网,当前GAF营收规模超过30 亿美元,在美国屋面防水市占率达到25%,拥有34个工厂和3700余名员工。

超过130年的经验帮助GAF成为美国第一的屋面产品制造商。1886年,GAF的前身 标准涂装公司成立,专注于开发沥青化合物,创造了可直接铺放的沥青屋面材料; 1921年,标准涂装公司更名为RUBEROID Co.;1967年,RUBEROID Co.与GAF合 并,并延用了GAF的名称,研发出明星产品Timberline®系列沥青瓦,迅速成为北美 最畅销的住宅屋面瓦片并流行至今;2000年以来,GAF将产品扩充至TPO、PVC、 BUR等屋面系统,进军商业屋面市场;2007年起,GAF收购住宅屋面制造商ElkCorp, 对沥青瓦持续更新迭代;2012年,GAF创新性地为屋面系统提供终生有限质保;2015 年,GAF收购防水涂料制造商Quest,围绕防水主业拓宽产品线,并剥离太阳能业务。

GAF满足住宅业主对于美观性的要求。根据GAF对380余名房地产经纪人和住宅评 估师的调查,房屋屋面的观感会影响购房者的购买意向,最多可以占据购房者40% 的第一印象,因此住宅屋面的美观性尤为重要,而使用GAF Timberline®沥青瓦片可 以使房屋的转售价值增加10%,GAF设计师系列瓦片更能满足业主独特的审美要求。

背靠母公司美国标准工业集团,四大业务板块产业链协同。GAF的母公司美国标准 工业集团旗下除了GAF和GAF Energy以外,还有BMI(欧洲最大的屋面产品制造商 之一)、Siplast(美国商业屋面制造商)、SGI(美国采矿及骨料供应商,提供屋面 砾石层)、Schiedel(欧洲领先的住宅和商业建筑烟道、集成炉灶和通风系统制造商) 等建材公司。化工高性能材料板块、建材板块与地产板块形成一定的产业链协同效 应,投资板块持续赋能集团发展,当前标准工业集团业务遍布82个国家,拥有超过 20000名员工,每年创造约95亿美元的销售额。

3. 凡士通(Firestone)

Firestone是美国第二大商业屋面制造品牌。Firestone以橡胶轮胎为主业,1980年推 出EPDM防水卷材后成立Firestone Building Products,进军商业屋面防水行业;1990 年起扩大屋面防水产品范围至TPO卷材、沥青基卷材,并通过收购开始生产保温材 料和隔汽材料等;2000年起对EPDM和TPO两大品类进行持续创新并提供30年保修 服务,通过收购Copper、GenFlex等公司拓宽产品至金属屋面;2020年实现营业收 入18亿美元、净利润2.4亿美元,并在全美拥有13个制造工厂(包括2个EPDM和2个 TPO);2021年4月,Firestone屋面防水业务被拉法基豪瑞集团收购。

Firestone和Carlisle有诸多相似之处:(1)两者都从生产橡胶轮胎起家,但是Carlisle 率先进入商业屋面领域并最终选择专注于此,Firestone在1989年被Bridgestone(世 界最大的橡胶轮胎公司)收购之后,最终剥离屋面防水业务;(2)两者的产品品类 也较为接近,均以EPDM、TPO、PVC商业单层屋面卷材为主,几乎不涉及住宅屋面 市场;(3)在明星产品(EPDM、TPO)取得一定市场份额之后,均基于主业通过 持续收购进行品类和市场的延伸,为屋面系统乃至整个建筑围护结构提供解决方案。

(二)美国防水行业产业分工明确,制造商和分销商相互推动行业整合和 集中度提升

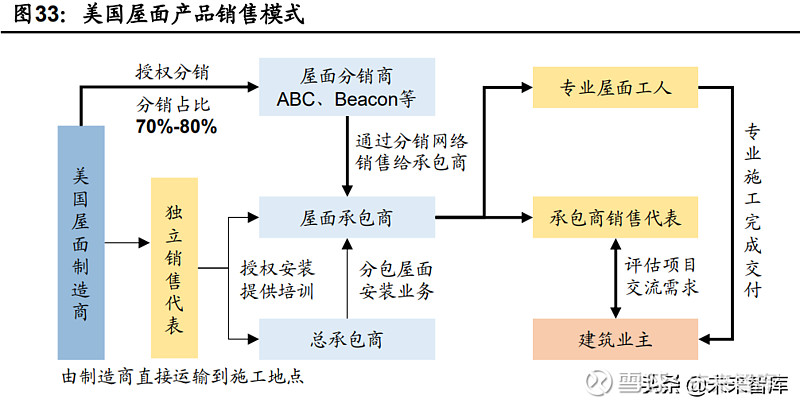

屋面防水施工专业性高,以承包商包工包料为主,DIY很少。屋面防水施工除了涉及 安全风险之外,为了保证防水效能,还需要很高的安装精度,同时得考虑制造商的 标准和当地的建筑规范,因此美国的屋面工必须获得所在州或屋面协会的认证。不 同于建筑涂料等存在业主DIY的施工方式,美国屋面防水几乎100%由承包商提供专 业施工——业主选择屋面承包商之后,与其协商工程费用、项目工期、后期维护等 内容,最终由承包商提供产品和施工(包工包料)。施工专业性决定了业主DIY比例 很低,因此通过家得宝、劳氏等大型零售商进行销售的占比很小。

终端需求和承包商分散,且防水材料存在运输半径,需要分销商扮演中间纽带角色。 根据IBIS World的统计,美国约有11万家屋面承包商,集中度非常低,大部分承包商 只有个位数员工,这些中小型承包商囿于资源和规模,通常只做当地的住宅屋面工 程,并从分销商处购买防水及其他材料。住宅屋面瓦片重量大、单价低,存在运输半 径限制,在美国人口分布相对分散的情况下,依靠制造商自身的工厂分布,无法满 足不同区域的需求。此外,防水卷材在运输或储存时,对摆放方式和环境都有一定 的要求,因此也需要分销商来提供更专业的仓储物流服务,连结上游制造商和下游 承包商。美国防水市场出现了大型了专营防水分销的上市公司,比如Beacon。

屋面防水产品形成屋面制造商→分销商→承包商→建筑业主的专业分工链条。美国 现代屋面行业经历了约150年的发展,最初屋面产品由单一公司进行生产、交付和安 装,但随着行业逐步成熟,制造商更加专注于屋面产品生产端,并与施工经验丰富 的屋面承包商开展合作;随后分销模式的出现使得屋面产品效率更高,制造商可以 更加专注于生产端,屋面分销商可以利用他们庞大的仓储物流网络,覆盖制造商运 输半径以外的区域,为全美任意地区的承包商提供及时有效的配送服务。上中下游 分工明确提升了整体运行效率。

分结构来看,住宅屋面更依赖分销,部分商业屋面制造商倾向于直销大承包商。住 宅屋面单个项目体量小,终端客户以区域中小承包商为主,分布更加分散;而商业 屋面单个项目体量普遍更大且施工更专业,终端客户以大承包商为主、分布更集中, 例如Carlisle和Firestone会通过独立销售代表直销当地承包商,工厂数量较少的 Firestone还建立了4个自有配送中心支持直销送货。

制造商和分销商相互推动行业整合、集中度提升。城镇化和郊区扩张结束后,美国 屋面新建需求在1980s开始放缓,三大屋面制造商开始通过并购推动行业整合并持续 至今,同时防水产品功能性较强,产品有品牌效应,利于制造端品牌集中度提升;而 上游制造端集中度提升也催化分销商加速整合,头部制造商不断扩大的生产规模需 要全国性的大分销商来帮助其提升存货、运输等环节的效率。而根据Beacon年报, 屋面分销行业也在持续整合,2021年CR3(ABC、Beacon和SRS)高达50%以上, Beacon自2004年上市起已累计完成47项并购,当前市占率接近20%,其2010年以 来新增了大量分销网点,绝大多数来自于收购。美国屋面分销行业表现为“3家全国 性大分销商+大量区域小分销商”,根据Roofing Contractor Magazine,出于州际文 化等原因,许多区域独立分销商不愿意加入全国性大分销商,他们不想失去“本地承包商”的身份标签。同这些区域分销商相比,3家大分销商配送范围更广、及时性 更强、产品种类和品牌更丰富,除了最基本的交付功能之外,大分销商还能提供咨 询和融资等差异化服务,与上下游形成更深度稳定的合作关系。目前来看,区域分 销商被并购整合的趋势仍将继续。

Beacon是美国最大的屋面产品分销商之一,已经上市。公司在北美设有446个分销 网点,为9万多个客户提供约14万个SKU,拥有一支由1667辆卡车、605辆拖拉机和 893辆拖车组成的专业运输车队,在职员工6676名,其中司机及仓库工、销售人员占 比最大,分别约48%、30%。自2004年上市以来,Beacon实现了15%的年复合增长 率。两项大型并购(2016年11.7亿美元收购RSG、2018年28.8亿美元收购Allied)大 幅提升了Beacon的市占率,提供了新的增长机遇,大大提高了公司的长期盈利能力。 2021年公司营收66亿美元,其中屋面产品52亿美元,屋面产品中住宅屋面占比约2/3。

分销商的盈利能力弱于制造商,品牌效应使得制造商在产业链中更强势。直接看财 务数据,对比Carlisle和Beacon的盈利水平,两者毛利率差距不大,2011年以来 Beacon稳定在24%-25%,Carlisle毛利率中枢为27%。但是两者期间费用率差距明 显,Beacon作为分销商,运营费用高(运输车队以及仓储设施的日常运营,和司机、 仓库工、销售人员等职工的工资和业绩激励),导致营业利润率远低于制造商。由于 屋面防水产品功能性强,制造商产品具备品牌效应,可以看到无论是Beacon,还是 ABC和SRS销售的都是制造商的品牌,而且品牌集中度很高,不同于家得宝、劳氏, 防水不存在分销商品牌,品牌效应使得制造商在产业链中比分销商更强势。

三、Carlisle 竞争优势分析

(一)直销模式、服务领先,渠道黏性强

1. 通过销售代表直销承包商,渠道黏性更强

美国大型屋面承包商专注商业屋面工程,倾向于绕过分销商、跟制造商直接对接。 美国屋面承包商总体分布分散,但是相对于住宅屋面承包商而言,商业屋面承包商 往往体量更大,产品和施工专业性也更强。根据Rooring Contractor Magazine的统 计,2020年美国前十大屋面承包商中有7家几乎只做商业屋面工程,大型屋面承包商 会倾向于跟屋面制造商直接对接,获取厂家更专业的服务。

不同于行业分销为主的销售模式,CCM主要通过销售代表直销承包商,渠道黏性更 强。美国屋面产品以分销渠道为主,根据Carlisle年报,CCM分销占比仅约1/3(2021 年,其中ABC和Beacon营收占比分别为12.4%和12.2%)。由于CCM专注于商业屋 面,因此其面对的终端客户更多是大型屋面承包商,通过销售代表直销承包商的比 例达到2/3,远高于行业平均。

销售代表非公司员工,而是独立的企业法人,每个销售代表都有特定区域的目标市 场,与当地承包商定期交流并建立良好的合作关系,对该区域的屋面市场非常熟悉, 受CCM委托与承包商进行业务沟通,并抽取销售额的百分比作为佣金(提成比例为 5%左右,CCM不支付固定薪酬);屋面销售代表与分销商的主要区别在于,分销商 是从制造商实际买入产品并卖给承包商,而销售代表仅充当制造商和承包商之间的 代理人(中介角色),销售代表模式下产品服务主要由制造厂商提供;同时不同于分 销商会同时运营多个品牌产品,销售代表一般独家代理居多,根据Carlisle官网,CCM 在美国除夏威夷外的49个州共拥有22个销售代表,其中13个独家代理CCM,仅有3个会同时销售GAF、Firestone等竞争对手的产品,其余销售代表主要代理CCM产品、 搭配销售其他品牌的屋面配件。

2. 多维度服务,深度绑定商业屋面承包商

CCM建立以安装质量为核心的授权承包商网络,通过服务增强渠道粘性。屋面防水 材料作为一种半成品,其使用价值需要依赖“材料+施工”共同实现的,即“三分看 材料,七分看施工”。Carlisle树立了行业高服务质量标准,根据其官网,北美只有 不到10%的商业屋面承包商有资格成为CCM授权承包商(根据年报,2020年只有 1000家),确保最优质的承包商成为其客户,并采取多项措施深度绑定其授权承包 商:

(1)工厂数量多、覆盖广,供应链能力强。根据各家公司的官网,当前GAF在全美 有34个工厂,Firestone在全美有13个工厂+4个分销中心,而Carlisle CCM在收购 Henry后将拥有55个工厂+1个供应中心,工厂网点数量远超同行;同时,在工厂地理 位置的布局上,Carlisle涉及区域范围也更广,除了像加利福尼亚州、宾夕法尼亚州、 德克萨斯州等等三大龙头均重点布局的区域以外,Carlisle还会在一些GAF和 Firestone没有网点的区域建造工厂,比如华盛顿州、俄勒冈州、科罗拉多州等美国 西北和中部地区。相较同行而言,Carlisle更全面、更密集的工厂网点使得其在直销 承包商上更具供应链优势。

(2)提供屋面教育和安装培训。CCM通过屋面研习项目(C.R.E.W.),为授权承包 商的屋面工提供现场实践培训机会,保证屋面工全面了解CCM的产品体系,从头到 尾学习CCM屋面系统的正确安装和检修方式,从施工工艺上绑定授权承包商。 C.R.E.W针对不同工龄经验的屋面工,开设了Beginner、Intermediate和Advanced三 个等级的培训课程,为授权承包商及其屋面工提供完整有效的培训机制。CCM University提供在线的电子学习课程,可供希望增加单层屋面和建筑围护系统知识的 屋面承包商等业内人士实时使用,TecTopics技术博客为屋面工、建筑业主提供了有 关屋面安装、屋面维护和当前行业热点等事项的信息,官网还展示了各类CCM屋面 安装和维护的细节视频,供屋面工参考学习。此外,CCM拥有业内最大的现场服务 代表(FSR)网络,提供本地化培训、安装支持和质量检测,在最大程度上帮助授权 承包商提升安装质量。

(3)创新产品和配套产品体系帮助承包商提高安装效率。CCM致力于开发最先进 的屋面产品来引领行业创新,自身产品搭配使用能够大幅提升承包商安装效率,从 产品系统体系上绑定授权承包商。例如CAV-GRIP III粘合剂与FleeceBACK系列防水 卷材结合使用,较普通粘合剂最多可节省60%的劳动力;FAT连接胶带提高了SureSeal EPDM防水卷材的接缝性能,将缝合效率提高近75%;CCM提前储备大量CFA 预制认证配件,这些配件帮助承包商面临复杂屋面结构时,保持TPO和PVC屋面系 统的防水完整性,并节省了时间和金钱。

(4)设立多重承包商激励机制,树立自身行业权威,帮助承包商提升知名度。CCM 设立了FleeceBACK Champions、Excellence in Single Ply(ESP)和Perfection Award三个不同层级的奖项,以表彰屋面承包商的卓越表现,较高的奖项认可度巩固 了CCM的业内权威,并帮助获奖者提升知名度和曝光度,从行业声誉上绑定授权承 包商。根据FleeceBACK系列卷材的销售额和增速,CCM授予承包商FleeceBACK Champion奖项,获奖者享受多重独家福利,包括每年至多3次的旅行奖励,Champion 年度旅行提供其与同行承包商和CCM的员工交流合作的机会;单层卓越ESP奖设立 于1998年,已成为商业屋面行业最知名的成就之一,表达了对精英承包商行业领导 者地位的认可,包含CCM屋面销量、产品组合体系、高性能组件应用和安装工艺质 量四个评价标准,ESP承包商将获得CCM的推广宣传、营销支持以及ESP定制品牌 商品,并有机会参与ESP年度旅行,同CCM的高级领导和行业杰出人士一起参加商 务会议和社交活动;Perfection Award设立于2011年,CCM保留了每个授权承包商 的保修索赔记录,该奖项旨在表彰安装质量排名前5%的授权屋面工,并且每年都会 邀请少数获奖者担任Perfection Council的顾问,确保CCM能够最大限度地支持其承 包商网络,与承包商建立真正的合作伙伴关系(2019年美国Top15的屋面承包商超 过一半获得了该奖项),并提高双方在商业屋面行业的声誉。

(5)提供行业领先的保修服务,与建筑业主建立战略合作伙伴关系,为承包商提供 优质稳定的客户群。美国屋面保修分为制造商材料保修和承包商工艺保修,大多数 制造商材料保修只覆盖生产问题导致的屋面故障,承包商工艺保修只覆盖安装问题 导致的屋面故障,其他例如意外穿透和极端天气等因素导致的屋面防水失效,不在 保修范围内。而CCM材料保修涵盖了卷材的意外穿透、直径3英寸以内的冰雹和120 英里/小时以内的暴风等各种原因造成的泄露,并提供长达30年的保修期,若所有屋 面组件都来自CCM,则将提供整体屋面增强保修——在现场服务代表检查确认泄露 原因非承包商安装问题后,即使只有一个组件出现故障,CCM也将支付更换整个屋 面的费用。优质全面的保修服务一定程度上减轻了授权承包商保修端的压力,并赢 得了终端客户的信赖。部分优质商业建筑(包括工业厂房、REITs项目、政府部门、 零售商、医疗机构等)的业主,与CCM建立战略合作伙伴关系,能够享受更优惠的 产品价格,并配备专用联系人,享受一系列定制服务。优质业主使用全CCM组件的 屋面系统,在很大程度上也为授权承包商提供了优质稳定的客户群,从“CCM—CCM 授权承包商—CCM战略合作伙伴业主”的客户关系链条上绑定授权承包商。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

详见报告原文。

精选报告来源:【未来智库】。