各位朋友早:

最近一段时间,61分享了资产组合、指数风格、ETF搭配等一系列文章,我们进行了深入的探讨,朋友们也分享了很多优秀案例,咱们一起学习、共同进步。

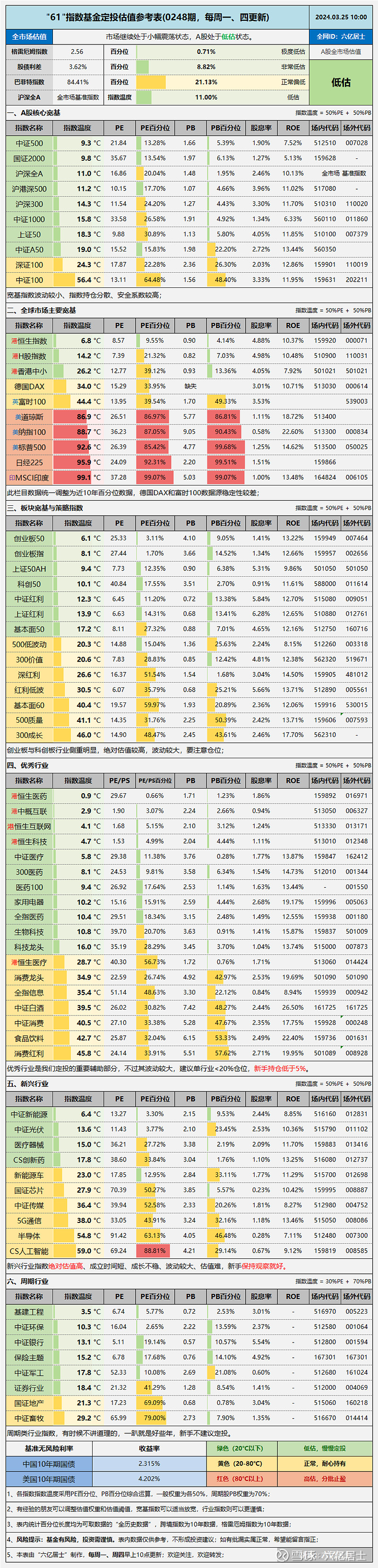

在市场巨幅震荡,10年期国债收益率一直下行的当下,格雷厄姆指数在2月初接近爆表。今天让我们回到估值表,一起探索如何加强全市场估值的兼容度。

一、61全市场估值仪表盘V1.2

闲话休说,我们先看新版仪表盘:

1、指标解释

1)格雷厄姆指数:原有指标,代表投资A股与投资无风险利率的比值,越高则说明权益资产的性价比越高;

2)沪深全A估值水平:辅助指标,16.86为指数PE,用于后续计算。11.00%为指数综合温度,代表全市场基准估值水平。

3)股债利差:辅助指标,为投资权益类资产与无风险资产的利率差。在10年期国债利率快速下行的当下,该值因为是绝对差值,避免股债比值失真。

4)巴菲特指数:代表某国资产的证券化率,一般在70%-130%波动,近10年低估阈值为84.5%,高估阈值为95%。

5)中国10年期国债收益率:基础指标,10年期国债收益率基本视作无风险利率,我国一般在2.8% - 3.5%之间波动,但近期已经连创历史新低至2.3%附近。

6)美国10年期国债收益率:基础对比指标,2022年下半年开始,美国开始加息,目前10年期美债收益率处于近10年高位。目前据市场预计,美国有望在2024年6月左右开始降息。

2、辅助指标的意义

经历过这一波下跌的朋友们,印象自然深刻,在2024年2月格雷厄姆指数突破至2.87,离全市场估值仪表盘的极限值3仅一步之遥,差点爆表。

1)格指的爆表危机

如公式1所示,格雷厄姆指数是一个“比值”,当分母(国债收益率)不断降低时,便会出现爆表的可能。例如,某些国家有些时候利率为零甚至为负,此时的格指便会失真。

此时,我们可以采用股债利差,辅助全市场估值的判断,具体如公式2所示。

股债利差 = (1/沪深全A市盈率) - 10年期国债收益率,代表了投资A股潜在收益率与无风险利率的差值,当下为两者差值为3.615%,近10年百分位8.82%,非常低估。

这样,基于股债比与股债差,我们对A股市场便有了一个相对稳健的估值判断。

2)全市场估值基准

大伙也看到,经过调整后,全市场估值水平为:低估。

这个判定的基础指标为:格雷厄姆指数、沪深全A指数温度和股债利差,巴菲特指数、中国10年期国债收益率、美国10年期国债收益率为辅助指标。

61本来想直接通过一个公式,计算全市场估值的温度,比如:40%权重沪深全A温度 + 30%格雷厄姆指数 + 30%股债利差,但考虑数据还未回测与验证,深究下去可能得写一篇论文,暂时作罢。

原谅61的力有不逮,61会继续思考与验证当前指标的有效性,并基于回测与验证后,尽可能简便地展示数据。

当然,我们也应当明白,任何对于全市场估值的指标,都是一个“战略方向”,并非精细的战术指标。如果涉及到单指数的定投与策略,还得基于指数本身的估值。

二、“61”指数基金估值表(0248期)

=====================

近期是年报与季报密集更新期,估值表内的部分估值可能会有波动,还请周知。后续61找时间会分享如何阅读基金年报。

关于格雷厄姆指数、股债利差、全市场估值等一系列问题,欢迎多多留言探讨,留下你的宝贵建议。

=====================

![]()

扩展阅读:《指数基金文章目录列表》(新手必看)

$沪深300ETF(SH510300)$ $恒生ETF(SZ159920)$ $创业板ETF(SZ159915)$

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。