套牢投资者整整十年,这事不仅中国石油干过,其实可口可乐也干过。20世纪80年代末,巴菲特通过多次抄底,成为了可口可乐的大股东。但是到了1998年,美国股市却进入到了极度高估的大牛市。到了1998年底,巴菲特在可口可乐的持股市值为134亿美元。根据伯克希尔财报显示,相比12.98888亿美元的投入来说,10年增长了10倍还多,年均复合收益率约为26%。这样的市值增幅当中,市盈率由15倍涨至约50倍,贡献了约4倍的增长,净利润增长至约3.5倍,另外每年的回购也提高了每股净利润。值得注意的是,1998年的美国股市正接近17年长期牛市的末期,可口可乐股价在年中最高曾涨到每股88.94美元,当年的净利润约为35.3亿美元,每股盈利约为1.42美元,最高股价所对应的市盈率已经高达60倍。

而在这之后的10年里,可口可乐的股价再没有超过这个最高价。随着2000年高科技股泡沫的破裂,美国股市也进入到了长期调整。在2008年又遇上金融危机,所以可口可乐的股价直到2012年才重新超越了1998年的高点。

虽然巴菲特在当年的牛市高点也曾通过增发股票收购通用再保险来实现了变相“减仓”,但“减仓”幅度仍旧不是很大,以至于可口可乐的十年套牢还是严重影响到了巴菲特的业绩表现。不过令人意外的是,大多数的巴菲特相关书籍只截取了前期十年十倍的优秀业绩,却很少提及十年套牢的尴尬结局。这对于投资者学习价值投资来说,不得不说是一种片面的误导。

因为可口可乐的缘故,巴菲特自己也进行了反省。他甚至对外表示“我当时到底在想什么,我自己也觉得非常奇怪”,“你们可以责备我,因为我没有在50倍市盈率时卖掉它”。更为重要的是,巴菲特的“永久持股”理念似乎仅停留在上个世纪。2000年之后,巴菲特已很少提及这一投资理念。巴菲特的老搭档芒格,曾于1996年发表过一次题为《关于现实思维的现实思考》的演讲,其中就以可口可乐进行了举例。但在2007年接受《每日新闻》采访时,芒格却声称那次演讲很失败,演讲稿本身也很失败。

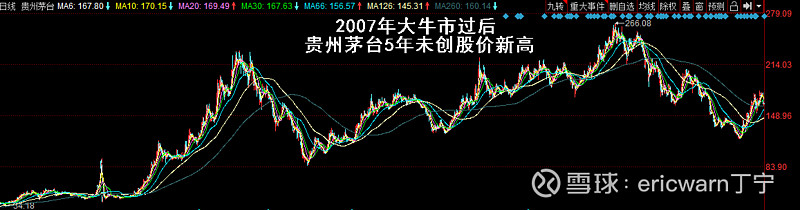

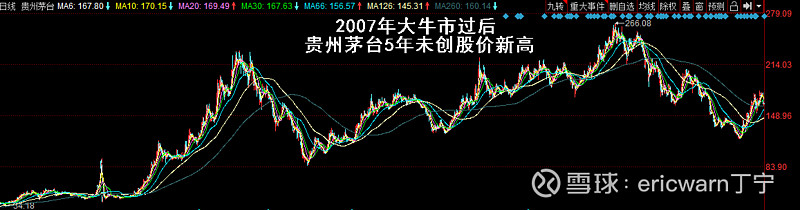

受到巴菲特这一投资案例的启发,笔者昨天写了一篇贵州茅台即将崩盘的文章,结果被喷无数。个人认为,60PE的可口可乐都能套牢巴菲特整整十年。如果50PE的贵州茅台,套牢你五年,就问你怕不怕?回顾2007大牛市,贵州茅台就曾涨到了230.55元的历史新高,并套牢了峰顶的投资者整整五年。直到2012年才创出了266.08元的又一历史新高。在这期间,峰顶套牢的投资者只能依靠股息来获得投资收益。值得注意的是,假设2013年众所周知的塑化剂风波提前到2012年进行曝光,那么贵州茅台在2012年也就绝对不会出现解套机会。至于下一次历史新高,就要推迟到2015年。如果假设成立,那么2007年峰顶套牢的投资者,也只能等到2015年才能解套,整整八年之久。

最后要说的是,为了研究内在价值和巴菲特,笔者发明了“市赚率”这个估值参数。其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。翻译成更容易理解的“白话文”,其实就是“市场价格”(市盈率)与“上市公司赚钱能力”(净资产收益率)的比值。当“市赚率”小于1时,即为低估值。当“市赚率”等于1时,即为合理估值。当“市赚率”大于1时,即为高估值。巴菲特除了差价套利和业绩反转之外的股票投资,至少有80%符合“市赚率”投资体系。

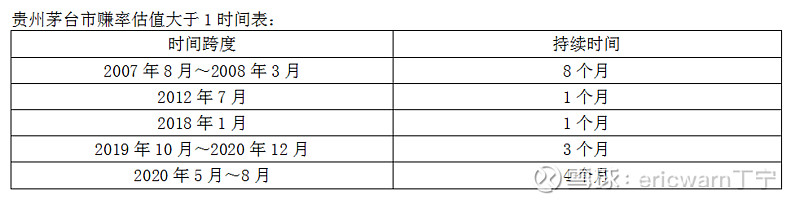

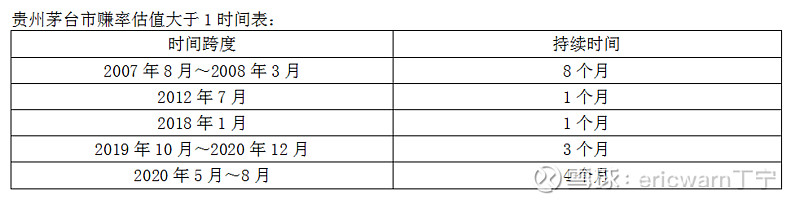

作为国内价值投资的标杆,贵州茅台的市赚率其实很少超过1。即便是2007年那种不看估值、不看业绩、不看增长的疯狂大牛市,持续时间也只有8个月,之后就套牢了投资者整整五年。而在2007年之后的十多年里,贵州茅台市赚率估值超过1的持续时间也普遍只有一两个月或两三个月。即便算上2007年大牛市,高估状态的时间占比也绝对不超过10%。如果排除掉并不成熟的2007年,高估阶段的时间占比甚至还不到5%。

而就目前来看,贵州茅台的估值状态像极了2007年大牛市。市赚率估值早已超过了1,并且已经持续了4个月之久,处于非常明显的高估状态。也就是说,最多还有4个月,贵州茅台的疯狂便可彻底比肩2007年了。换句话来说,最多不出4个月,贵州茅台就要开始套人了!

可口可乐在1998年套人时,市盈率是60PE,ROE是40%,市赚率=PE/ROE=1.5。反观目前的贵州茅台,市盈率是50PE,ROE是33%,市赚率=PE/ROE=1.5。看到这里,是不是就意味着贵州茅台也要开始套人了呢?

或许还会有读者认为“这次不一样”,但邓普顿曾经说过,“金融市场最贵的一句话就是:这次不一样”。

@今日话题 @雪球达人秀 @蛋卷基金 @华章出版-王颖 @价值ETF @徒步三萬里 @逍遥股海 @中信出版墨菲图书 @CHECO2006 @价值投资信徒002 @砾石股票策略 @均金无忌之扫雷艇 @厚恩投资张延昆 @大道平淡平安 @安全员-不动如山 @证券时报网 @遇水叠桥 @李拉123 @归隐林地 @牛市富

$贵州茅台(SH600519)$ $五粮液(SZ000858)$ $海天味业(SH603288)$

精彩讨论

南园桃李2020-09-07 08:52茅台50PE,你说高估,有人会讲提个价,增加些产量,PE就降了。新城6PE,你说低估,那帮人会讲,房价一跌,PE就变高了。股价一涨,都是好消息,股价一跌,全是坏消息。

志投一股2020-09-07 09:01可乐70亿人喝,而且天天喝,今天一瓶,明天一瓶,茅台几百人喝,能做到一个月一瓶吗?你怎么不写,年轻人不喝酒的趋势,现在社交根本不怎么靠喝白酒了,大家都视而不见。

似水怡年2020-09-06 13:14好股票和好位置,二者缺一不可

洞见消费2020-09-07 07:42拿茅台和可乐比本身就是一个巨大的错误。

1.两者发展空间完全不同。茅台目前受众才几百万人,未来受众可以几千万,十几倍空间。可乐2000年的时候差不多已经卖到了差不多全球每一个角落,难以扩张。

2.茅台拥有提价权,按以往每年推算提价幅度9%,越卖越贵,增加收益。而可口可乐售价却和小时候一模一样,甚至还便宜了点。

3.茅台的不可复制性和稀缺性让其处于卖方市场,供不应求,高景气度可持续维持。而可乐面临的是激烈竞争。茅台有社交属性和金融属性,喝茅台喝得根本不是酒。而可乐毫无附加值。

4.可口可乐这些年即使业绩不增长了,PE也一度维持在30倍。而往后继续高增长的茅台,目前PE一点不贵,甚至还很便宜。因为茅台只要提价,PE马上就下来了。

5.茅台已经有800多年历史了,可乐才100多年。白酒文化比可乐文化的续存期要长的多。而且现在高端白酒已经摆脱了周期性影响,未来发展更平稳。

旁观者甲乙丙丁2020-09-07 11:121.茅台的定位始终是高端白酒,不管什么年代消费的起高端白酒的有钱人永远不会出现大幅增长。像你说的受众递增速度,除非中国的人均可支配收入以每年两倍以上递增且不出现一丝一毫的通货膨胀才可能产生你说的几千万的高端白酒受众,不过我想中国的经济发展远远达不到这个速度。

2.类比一下全球高端酒类的代表轩尼诗,就知道酒类想一直靠高端提价来可持续增长是不现实的。即便如轩尼诗在全球白兰地市场的地位最后也不得不开拓低端市场才保住增长率,茅台如何靠不停加价来维持增长率?白兰地是世界普及的酒种尚且不行,茅台这种只有中国人认的酒居然能不停的加价下去?

3.茅台的不可复制性和稀缺性?茅台有什么不可复制的东西是别的白酒没有的?我没记错茅台没打着国酒的名头之前可是一直被五粮液压的死死的,要说茅台唯一不可复制的也就是顶着国酒的名义把自己搞成了政商维系关系的硬通货。剩下的有啥不可复制的?高龄酒窖很多酒厂都有。而且国家现在也在刻意淡化茅台的政治属性,不然为什么公然收回国酒的名号?

4.依然是那个问题,如何保持持续高增长?靠一直不停的涨价?根本问题是白酒是在中国才有消费市场的酒类,在无法开拓外部市场的同时茅台如何保证它一直加价一直有那么多的有钱人买?

5.要说历史的话白兰地的历史能追到十二世纪比白酒还长点,白兰地的受众几乎遍布整个西方社会且西方的酒文化要比中国开放和普及的多。那轩尼诗的高端白兰地也没见年年高增长啊,人老美的人均收入是中国的四倍尚且没法保持高增长,只有国内买的茅台却能一直高增长?怎么高增长是中国人全都省吃俭用存钱买茅台?还是中国又会出现一次改革开放突然冒出一大批的富翁经常买茅台喝?

全部讨论

茅台50PE,你说高估,有人会讲提个价,增加些产量,PE就降了。新城6PE,你说低估,那帮人会讲,房价一跌,PE就变高了。股价一涨,都是好消息,股价一跌,全是坏消息。

拿茅台和可乐比本身就是一个巨大的错误。

1.两者发展空间完全不同。茅台目前受众才几百万人,未来受众可以几千万,十几倍空间。可乐2000年的时候差不多已经卖到了差不多全球每一个角落,难以扩张。

2.茅台拥有提价权,按以往每年推算提价幅度9%,越卖越贵,增加收益。而可口可乐售价却和小时候一模一样,甚至还便宜了点。

3.茅台的不可复制性和稀缺性让其处于卖方市场,供不应求,高景气度可持续维持。而可乐面临的是激烈竞争。茅台有社交属性和金融属性,喝茅台喝得根本不是酒。而可乐毫无附加值。

4.可口可乐这些年即使业绩不增长了,PE也一度维持在30倍。而往后继续高增长的茅台,目前PE一点不贵,甚至还很便宜。因为茅台只要提价,PE马上就下来了。

5.茅台已经有800多年历史了,可乐才100多年。白酒文化比可乐文化的续存期要长的多。而且现在高端白酒已经摆脱了周期性影响,未来发展更平稳。

总见到有人说茅台不一样,这个跟这次不一样有什么区别?茅台不一样?不一样怎么也被腰斩过?哪儿不一样?能有什么不一样?

我也认为消费今年肯定崩盘,50倍估值的茅台已经是历史最高点,估计两万亿市值的茅台是今后十年到二十年的高点,这次消费股的泡沫史无前例

股票不光是赔钱要命,股价哪怕横着不跌,赔时间一样要命,毕竟我们大多数人都是普通人,做不到像巴老一样套个10年也面不改色心不跳

07年顶部100倍市盈率买入茅台 持有至今年化19% 足矣笑傲江湖,现在的品牌壁垒比13年前更强悍。短视的人们总是缺乏长期思维。

个人认为海天来对比更合适。茅台的增长性肯定比可乐高多了,资产特征比可乐好太多了,而海天则很恰当,都是快销品,资产特征相似度更高。