最近,越来越多读者让我多写写固收类基金。其实我觉得挑选固收基金不难,挑选那些任职时间长的、长期业绩好的,大概率不会差。

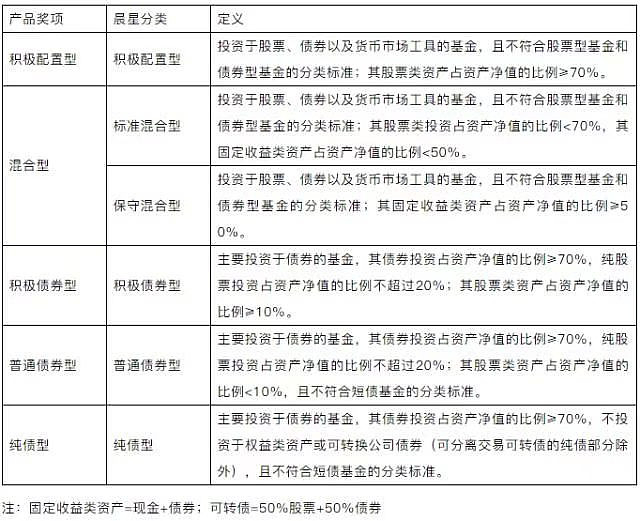

不过,天天基金上的债基排名比较乱,既没有区分纯债、二级债基、一级债基,也没有区分积极和稳健债基,不太好做分类的排名和挑选。

大家可以看看晨星的债基分类和排名(链接附在结尾),他们将固收类基金分为普通债基、积极债基、纯债、保守混合、可转债、利率债、信用债、短债等等,分类比较科学。

今天我在积极债基中,挑选几只给大家分析一下。

下图为近三、五、十年的积极债基的前十名,其中全都排进前十的只有1只——谢志华的诺安优化收益债券。而且还是一只一级债基,居然打败了其他二级债基。

居然不是张清华,这让我有点意外。不过张清华也是进了这3个榜单,只不过是不同的基金。

下面我在近十年业绩榜单中,挑选几只长期业绩较好、基金经理连续任职的基金给大家分析一下

易方达安心回报(110027)

基金经理:张清华 基金规模:155.10亿元

要说哪个基金公司的权益最强,恐怕很难定论,但是债券这块,易方达是当之无愧的老大,旗下有张清华、林森、胡剑、张雅君等大佬,上述排名中,易方达也占据了一大部分。这其中,张清华绝对是领军人物。

易方达安心回报,是张清华的代表作,2013-12-23接任,任职以来,取得231.85%的收益,年化收益率17.26%,同期406只基金中排名第一。

张清华的当前持仓投资风格偏成长,债券部分配置了不少稳健的银行系可转债。2021一季报显示可转债占比35%

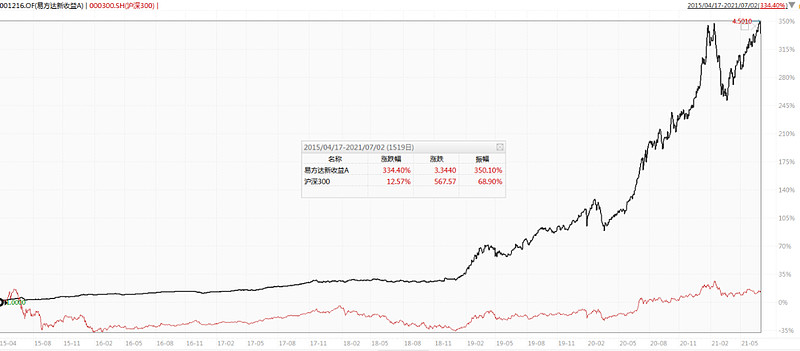

张清华擅长做大类资产配置。他的另一只代表作易方达新收益,2019年之前一直是个偏债基金,2018年底开始大幅加仓成长股,摇身一变,成为偏股基金,正好赶上了这一波成长风格的牛市,业绩很好,体现了极强的大类资产配置能力。

真是佩服这位大佬,债券厉害、大类资产配置厉害、选股也厉害,几乎完美了。

唯一不完美的就是管理规模,张清华目前管理了10只基金,总管理规模高达1448.94亿。即使只计算权益管理规模,大约也有390亿。而且管理了那么多不同类型的基金,难免会让人担心专注度会受到影响。

诺安优化收益债券(320004)

基金经理:谢志华 基金规模:9.27亿元

这只基金居然是唯一进入晨星积极债基近十年、五年、三年的前十。此外,诺安有两只基金进入近三年、五年排行榜,比广发、华夏还多。我多介绍介绍。

诺安基金不是只有蔡嵩松,权益部分还有王创练、罗春蕾等好手。固收部分的谢志华,应该是一位隐藏的大佬了。目前管理规模刨去货币基金,仅有16亿。

谢志华是同济大学应用数学专业硕士,从业经验15年,任职经验也有10年以上。2012年加入诺安基金后,现任诺安基金固定收益事业部总经理。

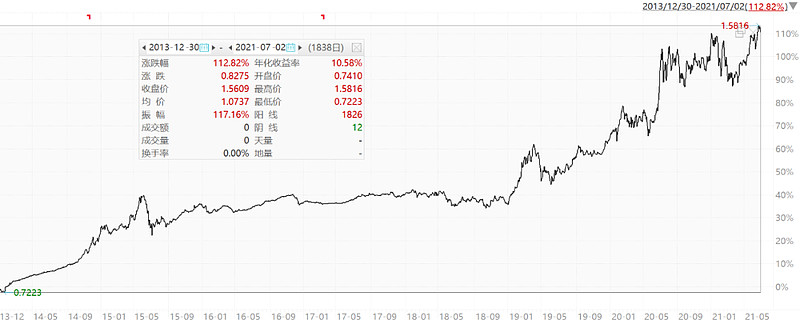

2013-12-28开始管理诺安优化收益债券,年化收益率10.58%,净值增长十分稳定。

谢志华最擅长可转债,读研究生期间就做过可转债的专题,组合也长期超配可转债。

他把转债分为偏债型、偏股型和均衡性转债,均衡性转债作为底仓,偏债型转债做纯债替代,偏股型转债一般选白马股、业绩好、估值匹配的个股转债,擅长做行业和个券轮动。

近几年可转债市场一直在扩容,参与人数和发行规模均有较大的扩张,应该也会有利于谢志华发挥。

基金经理会从大类资产配置角度,选择业绩驱动与估值匹配的个股转债,抓住转股机会。股票方面,谢志华敢于做行业偏离,精选个股,持仓数量从来不会超过10个。

下图为2021年一季报持仓情况,股票以新能源+科技为主,可转债占比84.9%。

投资理念方面,谢志华认为,做好大类资产配置是固收投资的重中之重,一是要重视宏观基本面研究,二是关注货币政策。当他不看好权益类资产的时候,他敢于甚至一点都不配置。

谢志华认为货币政策是绝对主线,核心在于抓住主要矛盾,屏蔽噪音干扰,听到市场真正的节奏。

此外,谢志华非常看重市场预判。他认为,由于政策往往具有前瞻性,所以在投资中需要“提前量”,一旦出现兑现趋势,再去做拥挤交易,性价比就比较低。

谢志华一方面关注绝对估值,包括相对的价值和绝对的收益,他认为,债券的收益率往往有上限,需要把握这个“顶”的范围。另一方面,他也关注市场情绪,重视逆向投资。

选债券基金,基金公司也非常重要。据了解,诺安基金组建了一个20人的固收团队,其中固收投资团队人员的平均从业年限为8年。

海通证券数据显示,截至3月31日,诺安基金旗下固定收益类基金,过去一年、三年和五年的绝对收益率分别位居同期可比基金公司13/125、4/99和2/80。

博时信用债(050011)

基金经理:过钧 基金规模: 44.68亿元

名叫“信用债”,其实是一个很激进的二级债基,2021一季报显示,股票仓位顶格配置18.38%,可转债占比高达73.20%,信用债占比不到10%。

股票持仓相对均衡,转债的持仓偏稳健。

翻看历史持仓,基本上一直保持了这种激进的重配股票和可转债的配置,即使是在积极二级债基中,也是属于比较激进的,不过波动率并不会特别高,主要是可转债的选择还是偏稳健的。

博时信用债2009-6成立以来,年化收益率10.78%。过钧从该基金成立以来一直独立管理该基金,长达12年以上,应该是仅次于朱少醒之于富国天惠了。

过钧是有16年投资经验的老将了,近年来卸任了大批曾经管理的基金,目前只管理了4只,规模仅68.59亿。估计是升任公司董事总经理后,管理事务较繁忙,所以减轻一些投研的担子。

过钧的另一个特点是每次的定期报告都会写很多很多,并且讲的非常好,值得学习,我每期必看。

过钧也和张清华一样,非常善于做大类资产配置,2015年牛熊切换的时候成功逃顶,回撤较小。

无独有偶,过钧去年也接手了一只基金“博时新收益”,该基金股票仓位也是0%-95%,不知道他会做出什么业绩,值得期待。

华富强化回报债券(164105)

基金经理:尹培俊 基金规模:8.56亿元

在积极二级债基中论业绩,尹培俊可能不是最强的,但是论回撤控制,尹培俊绝对是一把好手。

2014年3月任职以来,每年都保持正收益,年化波动率仅有5.56%,最大回撤10.83%,发生在2015年的牛熊切换,这之后,最大回撤仅3.87%。这个回撤控制能力,令一些不投可转债的稳健二级债基都汗颜。

下图为2021年一季报持仓情况,股票占比13%,可转债占比25.76%,持仓比较均衡。

尹培俊,兰州大学工商管理硕士学位,2012年加入华富基金,现任固定收益部总监、投资决策委员会委员。目前管理规模39.5亿。

尹培俊的投资理念是,坚信市场的均值回归,找到相对便宜的资产,在比较合适的时间介入。他会反复对比各类资产之间的赔率和同类资产之间的胜率,找到性价比合适、赔率跟胜率都比较高的一类资产。通常在资产价格相对均衡的时候,会以胜率优先,但资产价格极值位置的时候,通常考虑赔率优先。

华商稳定增利债券(630009)

基金经理:张永志 基金规模:26.58亿元

张永志有15年从业经验,近11年的投资经验,2007年5月进入华商基金,任职以来一直管理该基金。总管理规模38.1亿元。

在大类资产配置方面,他倾向于完全按照股债各自的资产性质来做操作,而不会特别关注股债的联动,更强调品种的风险收益比。

不同于大部分基金经理会均衡的配置股票仓位,张永志会根据自上而下和行业景气度的判断,对行业进行集中配置。他对周期和TMT板块都有着深入的理解,尤其偏爱资源类顺周期,长期超配这一类股票。

下图为2021一季报持仓,集中配置了资源类的顺周期股。

对于可转债的投资,张永志采用转债指数增强的思路,会配一些没有卖方覆盖的可转债。总体来说配置的不多,长期占比30%左右。

纯债部分,通过对宏观流动性和货币政策宏观经济的判断做久期管理,不做信用下沉,基本上以超AAA的品种为主。

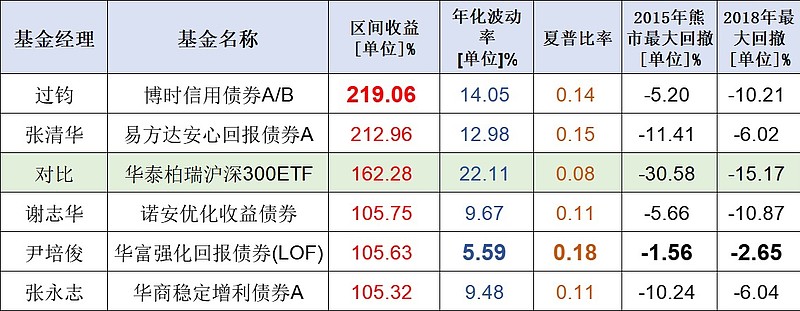

横向对比

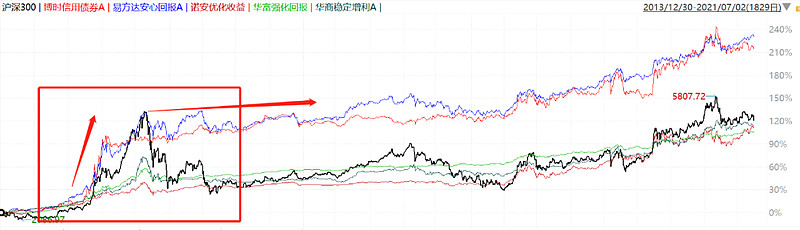

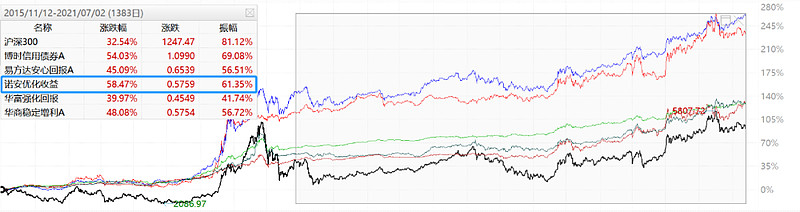

从5人中最晚任职的尹培俊(上任时间2014-3-6),开始横向对比(见下图),截止2021-7-2,有7年多时间,应该能说明问题。

过钧和张清华业绩差不多。其他3人业绩差不多。尹培俊的回撤控制最好。

过钧和张清华竟然战胜了沪深300,作为低股票仓位的二级债基来说,有点不可思议。

仔细看他们的净值走势,过钧和张清华展现了非常强的大类资产配置能力。在2014-2015的股债双牛行情中,他们不约而同的顶格配置股票和加杠杆配置可转债。

据2014年报,博时信用债配置了71.9%的可转债,易方达安心回报配置了118.52%的可转债。因此他们在牛市也能跟上沪深300指数的收益。

牛市快结束时,他们又不约而同的减仓了,在暴跌中回撤极小,保住了牛市的利润。仅此一役,就大幅跑赢了同类型基金约100%的收益。

但是假如剥离这一段成功择时,其实张清华和过钧业绩也就没那么突出了,2015年牛市之后至今,同期业绩最好的是谢志华。

最后谈谈我的配置建议

如果你认为后续市场还会有大幅波动,需要基金经理帮你做大仓位择时,那就选择过钧或张清华。他们经验丰富,大概率能把握住这个机会。尤其是张清华,对时点的把握非常精准!

如果你认为后续可能是结构性行情为主,需要基金经理在结构行情中获取稳定的超额收益,那可以考虑谢志华或张永志。他们的超额收益稳定,目前的管理规模也比较适中,更容易做出超额收益。考虑到管理规模和擅长的方向,我比较倾向于谢志华。

如果你需要一个偏稳健的二级债基,愿意牺牲一些收益来换取更低的回撤,可以考虑配置尹培俊。

结语

积极债基还有胡剑、张雅君、林森、王晓晨等基金经理也做的比较好,限于篇幅,今天就不介绍了。

积极债基非常考验经理的大类资产配置能力,要求基金经理能力全面,最好还是选一些任职经验较长,穿越过一轮牛熊的基金经理会比较好。

后续有机会我会再多一些固收类基金经理,欢迎大家持续关注微信订阅号(lcnylc),最好设个星标,以免错过推送。

晨星基金业绩排名:

Morningstar晨星中国三年期基金业绩排行榜 2021.06

Morningstar晨星中国五年期基金业绩排行榜 2021.06

Morningstar晨星中国十年期基金业绩排行榜 2021.06

如果觉得文章有用,希望大家“点赞、在看、转发”三连支持我,谢谢大家!

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。

关联阅读

@蛋卷基金 @今日话题 @雪球达人秀 #基金创作者激励计划# $易方达安心回报债A(F110027)$ $博时信用债券A(F050011)$ $诺安优化债券(F320004)$