本文为2020年7月27日在雪球直播的讲稿,是我研究基金以来总结出的自认为比较有价值的干货,比较通俗易懂,值得一看。

文章较长,不愿意看文字的可以点击链接:网页链接

01、指数基金的收益来源到底是什么?

大家有没有想过指数基金的不合理之处——凭什么指数基金可以躺着赚钱?一个不懂投资的人,也不用任何研究,只需要买入并持有就可以取得不错收益,跑赢市场上大多数人,而且只要付很少的管理费,不像主动基金那样要给高昂的管理费。

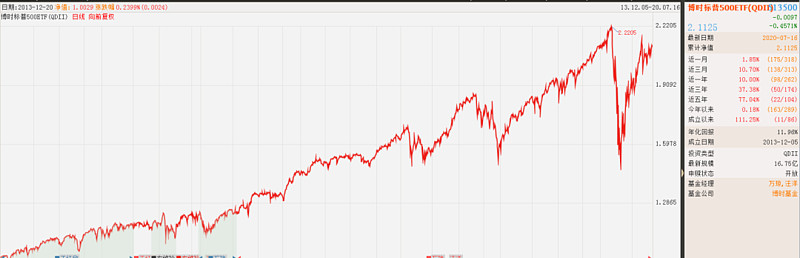

我们可以看看,沪深300ETF近8年的年化收益率8.73%

标普500ETF近6年的年化收益率11.96%

你工作需要投入大量时间,做生意也需要商业头脑,即使炒房也要去调研对比,但是买指数基金,基本不需要付出什么费用和精力,就可以取得这么好的收益?

指数基金的收益是从哪来的?

我的观点比较有趣:我认为买基金实质就是抄作业,如果指数的作业做得好,比如像2019年,那你抄作业的成绩就会好;如果指数做的不好,比如像2018年,那你抄作业的成绩也不好。

02、买指数基金就是赌国运吗?

那指数的作业做的到底对不对呢?如果我知道他做的不对,我就不抄他的呀。

有人说买指数就是赌国运。国运好,指数基金的收益就好。这个观点大体正确,但是不太准确。

比如2001年中国加入世贸组织,2008年举办了北京奥运会,这些都是我们国家的高光时刻。可是上证指数却在2001年下跌了21%、2002年又跌了18%,2008年暴跌了65%。说明国运并没有很好的反映在指数上。

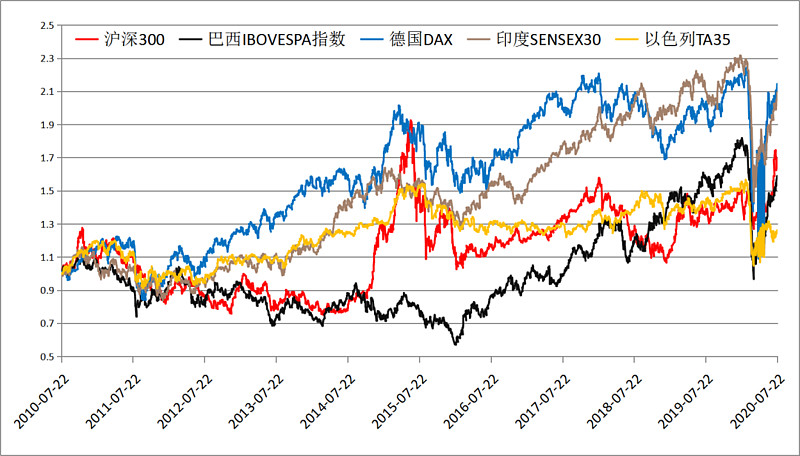

再比如这张图为德国、以色列、巴西、印度的代表指数和A股的代表指数沪深300近十年的走势对比

我们居然跑输了德国和印度,要不是因为疫情和最近涨了点,咱们差点连巴西和以色列都没跑赢。

讲道理他们国运没我们好、近十年发展也没我们快,凭啥他们指数收益比我们好呢?这个我后面会解释。

还有,究竟A股哪个指数能代表中国国运呢?

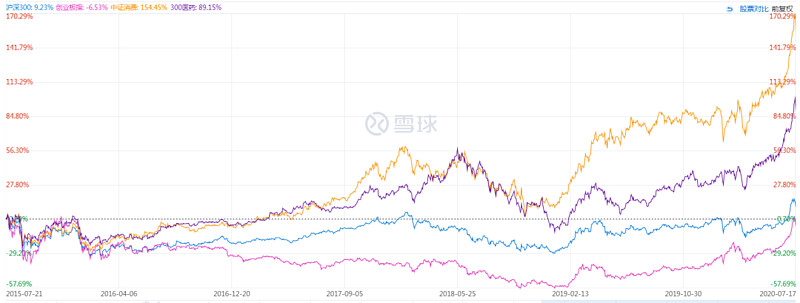

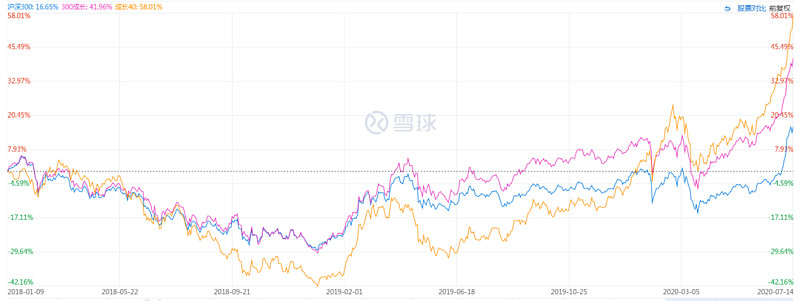

这张图是近五年走势,代表国家实力的沪深300和代表国家方向的创业板,还没有爬出上轮牛市的坑,但医药消费早就创了新高。

难道我们中国国运还不如5年前?还是说中国国运只是喝酒吃药?这个后面也会解释。

总结,指数基金的收益来源不完全是国运。

那究竟是什么?我的观点你可能没听说过——指数基金的收益,源于主动投资!!!

03、指数基金的收益依赖于主动投资

为什么我们A股的指数基金没有真实反应国运,这肯定不是国运的问题,难道是指数编制有问题?也不是,我认为指数基金要真实反应国运,需要以下几方面:

1、足够多的、优秀的主动投资者

先给大家讲个概念,我们把指数的涨跌,也就是市场的波动,称为beta,你可以理解为班上学生的平均分;

主动投资超越指数的那部分收益称为alpha,也就是赚的比指数多,考的比平均分高。

这两种收益,在一定情况下是可以转换的。

由于优秀的主动投资者(一般是指机构投资者),他们更加专业、理性,研究基本面,长线持有。当一个市场从事主动投资的人足够多(高度机构化)的时候,所有的股票都有专业投资者在研究,好的股票大家都去买,比如A机构买了茅台,B机构也买了,大家都获得了同样的alpha,那相当于没人获得了alpha。

因为你没比别人创造更多超额收益,你怎么能说自己是alpha呢?这个alpha就转化成了beta,而且推高了beta。

换句话说,如果班上都是好学生,那平均分自然就高了,如果大家你追我赶,不断进步,那平均分会越来越高,当然,还是有个极限的,不会超过100分。

背后的逻辑是:指数一般是以市值加权,股票市值=股价*股本数,如果股价被合理定价,那么市值就是准确的,当上绝大多数的股票都有合理的定价、合理的市值、合理的权重,指数就能真实反应国运,指数投资者就能间接受益于主动投资者,取得不错的收益。

为什么我强调优秀的投资者,因为有些机构投资者,他水平也不行,也跟我们一样追涨杀跌、投机取巧,那不是真正的好学生。

我来打个比喻,平均分是beta,尖子学生是有alpha的。当一个尖子生在普遍班的时候,他是拔尖的(有alpha)。当这个尖子生来一个尖子班,尖子班平均分很高,他就很难拔尖了(难有alpha了),就变成了尖子班的普通生,只有beta了,虽然是beta,但绝对值依旧很高。

这时候如果我们散户混进了这个尖子班,不需要认真学习,去研究股票基本面,可以通过抄作业的方式(买指数基金),取得绝对值较高的beta收益,实现躺赢。

是不是很有意思?指数基金确实是一个伟大的发明。他的发明者约翰博格确实很厉害。有些人认为低费率是约翰博格的成功的关键。我认为他的成功是他发现了指数基金的躺赢本质。因为费率便宜从来都不是最重要的,能赚钱才是最重要的。有些人只关注到了指数基金低费率,其实是没有看到本质。

约翰博格在1975年发行先锋标普500的时候,很多基金公司嘲笑是傻瓜基金,那些主动基金经理说,指数基金没有一点好胜心。

后来这些主动基金都成为他成功的垫脚石了,先锋基金现在管理2.86 万亿美元,是世界最大的公募基金。

说真的,先锋基金要是再早成立10年,可能就没那么好运了。1965年美国的个人投资者占还很高,指数的收益并不好。

现在的A股就是这样,A股是一个散户为主的市场,大家知道散户还有一个名字叫“韭菜”,就是差生。在这样一个差生很多的班级里,你想要通过抄作业是很难取得好成绩的,长期来看,你买指数基金,只能取得市场平均分的收益,而且波动会很大。

这就是为什么我说,指数基金的收益源于主动投资,好学生越多、平均分越高,只有认真去研究股票基本面的专业投资者越多,指数基金的收益才能高。如果差学生很多的话,我想你应该不愿意去抄作业了吧。

2、优秀投资者控制足够多的资金量

其实A股的专业投资者数量并不少,公募、私募、外资、险资、游资一大把。光公募基金就有6000多个,数量甚至比股票还多得多!

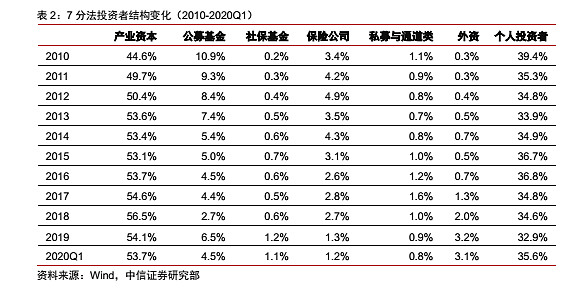

下图为A股投资者结构分类,你看,有这么多专业投资者

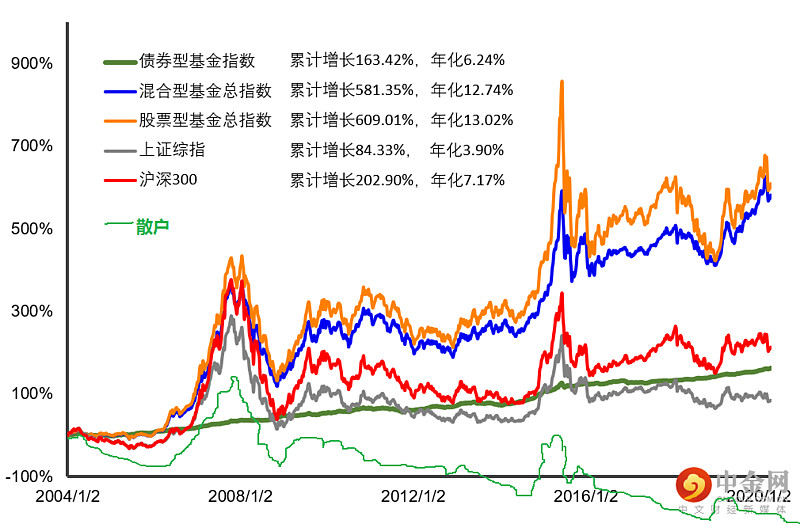

2019年股票型基金的平均收益率47%,同期沪深300为36%。公募基金跑赢了11个点!这说明A股机构投资者的实力也不低。

可是为什么我们的beta还是不高呢?因为优秀的主动投资者掌握的资金量还不够大,能力与势力不匹配。

这张图是A股投资者结构变化,这些机构规模合计仅17.9%,而个人投资者占比35.6%,是机构资金的2倍。

从人数来看, 截至2019年,全国股票投资者数量达1.59亿,其中自然人占比99.76%。从交易量来看,散户贡献了82%的交易量,机构只贡献了14.7%的交易量。

这些数据的差异是巨大的,说明A股机构势力还很弱,只掌握了少的可怜的资金,即使能力很强,也无法影响到整个市场。

就好像学校里有一个很强的尖子班,但是另外还有19个普通班,那么学校的平均分还是高不到哪去。

因此要想A股有好的beta,除了要有专业投资者,更需要他们掌握足够多的资金量。也就是说,如果你认可指数基金,想要未来早点用指数基金躺赢,现在咱们大家就应该先去买主动基金。

如果A股有足够多的散户去买主动基金,让机构掌握了足够的势力,那指数收益也会水涨船高。

还记得前面那个例子吗?为什么沪深300跑输了德国、印度,因为印度股市中机构投资者交易占比44%左右,并且以海外机构投资者为主,德国个人投资者占比不到10%,美国、日本个人投资者持有的市值占比分别为4.1%、4.6%。

正是因为他们的股市高度机构化,定价充分合理,指数基金才能水涨船高。而我们的A股,有时候低估很久!可是散户不进场,机构着急也没用。有时候高估呢?机构都说贵了,散户还在买买买。

3、足够多的好股票(也就是国运好)

主动投资最终还是要落到股票价值上,如果国运不行,公司不好,就像学校的教育条件不行,那学生再努力也没效果。巧妇难为无米之炊,这个我相信大家都懂,我就不多说了。

结论:只有当市场上有足够多的好股票,这些好股票在优秀投资者的来回筛选下,全都有了一个合理的定价,这时候市值加权指数才会有不错的收益,进而充分体现该国国运。

此外,哪个指数体现国运,还取决于行业结构情况,例如港股包含较多金融地产,也会使得整体收益和波动较低。中证500包含周期股较多,会使得指数波动较大,创业板包含了更多的医疗、科技、互联网,不含金融地产和周期,轻装上阵,更符合国家未来发展方向。我个人认为中证800+恒生国企+中概互联这三个指数合起来,能比较全面的代表中国整体实力。

04、分市场说明机构化程度对指数收益的影响

我们来看看具体例子

1、美股

美股是一个高度机构化的市场,2018年数据:美股个人和机构市值占比分别为4.1%、93.2%。在这样一个市场,主动投资很难跑赢指数基金了。因为美股机构的整体实力太强了,全世界的高手云集,平均分太高了。甚至强如巴菲特都开始跑输标普500了。

下图为近十年伯克希尔·哈撒韦(蓝线)VS标普500(红线)

所以在美股,普通投资者只要买便宜的指数基金,就能躺赢,难怪巴菲特都一直建议普通投资者买标普500,甚至立遗嘱都要求遗产买标普500。

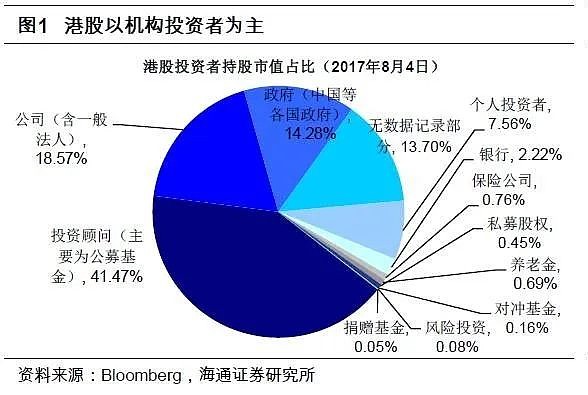

2、港股

港股也是机构化很高的市场,2017年数据:个人投资者占比7.56%

但港股估值却很低,低的比A股还不合理。感觉好像港股的机构投资者,做的作业也不咋地啊。有些大陆投资者,到了港股,看见遍地低估的股票,就买买买,可是价值一直不回归!

为什么?因为港股的主力是外资,外资交易占比51%,但是外资又把港股当成边缘市场,不是他们的主要投资对象,是他们的课外作业、兴趣班,所以他们一直给港股很低的定价。

在这样一个外资说了算的市场,如果外资不买的话,内资再看好,他的资金也拉不起股价。所以我前面说,优秀投资者的实力强,还需要有匹配的资金量,才能对股市形成影响。

举例,吉利2005年在港股上市,到2015年的时候已经发展的很强了,当年销量国内排名第14。

按道理聪明的投资者早该发现了,那时候港股通也已开通,大陆投资者买买买,可是吉利的股价就是起不来。

就是因为外资不参与、他们不了解吉利!到了2016年,吉利销量已经排进全国第6了,外资才发现,股价才拉起来,不过港股的好处就是股价反映很快,一步到位!

吉利还算是一个好的例子,港股很多股票如银行、地产,同样的股票,股价甚至是A股的一半,可不管股价怎么破净,外资就是不买,股价也起不来。

所以我看过很多机构最后对港股的结论就是——我们接受港股低估值的特殊性,不会因为便宜就大量配置。本质就是内资没有港股定价权。

港股虽然估值低,但不太影响港股的长期回报,因为是一视同仁的低估值,所以长期回报主要还是取决于ROE。

就像老师改卷统一严格扣分,学生的平均分低但是不受影响学生排名,所以港股的市值因子还是有效的,恒生指数近55年的年化回报率是10.5%,是可以有效反映国运的。

1996年内资仅占港股交易金额的1%,近几年内资逐渐南下,2018 年达到了28%,相信内资慢慢会夺取港股定价权的。

3、A股

A股很多时候定价是无效的,平均分不高,其实咱们A股也有局部的有效市场——消费行业。

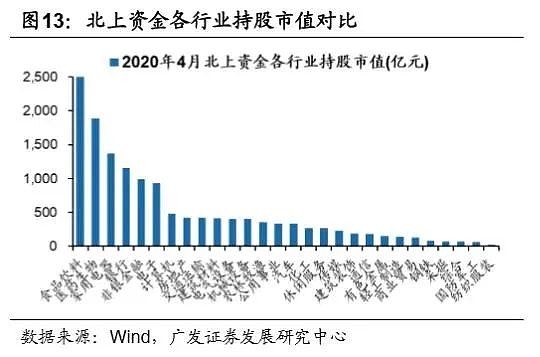

消费是长牛行业,是各路投资高手竞争厮杀最激烈的行业(没有之一),不管是公募、私募、还是游资都最关注消费行业,2017年以来,外资大举进入A股,重点布局的也是消费行业。

下图为外资持股市值,前三行业为食品饮料、医药和家用↓

结果就是——专业投资者在消费行业的alpha大部分转为了行业beta。一方面主动投资在消费行业很难有alpha,另一方面指数基金的beta值提升。2017年以来,中证消费指数基金的回报为187%,收益挺高的!代表机构最顶尖水平的胡昕炜、萧楠、王宗合的回报分别为208%、169%、156%,胡昕炜跑赢了,萧楠和王宗合都没跑赢,还有其他很多很多消费主题基金都跑输了消费指数。

这时候指数基金就体现出了优势了,费率低廉、交易灵活,而且指数持仓没有公募基金“双10%”的限制,更符合强者恒强的逻辑。所以,在消费行业,买指数基金也是一个不错的选择。

05、主动基金可以在心态上弥补我们散户的不足

大家应该都还记得读书的时候,有些学生,他平时成绩很好,可是到了关键时刻,比如期末考试或者中高考,他就会紧张,考砸了。这种情况还挺普遍的,对于我们大部分人来说,关键的考试,都会紧张,没有平时发挥好。

但是真正的好学生,他们不光成绩好,心理素质还过硬,中高考也能正常发挥。

投资不是考试,由于涉及到了钱,更会放大人性的弱点,所以有太多韭菜在牛市反而亏钱,甚至爆仓跳楼。

专业投资者比较理智,他们经历过较长的市场周期,心态更成熟,所以我们把钱交给他们,他们也能够稍微帮我们减少一些心态上的影响。

另外,主动基金的波动率也比指数基金更低。买指数基金今年涨80%,明年跌30%,虽然还赚了26%,但这个波动很多人会受不了,实际上无法取得等同于指数的收益。

机构占比的提高,还会促进市场波动率降低,从而降低指数基金的波动风险,间接促进指数投资者取得好的收益。

06、为什么不建议散户投资股票

上面说了那么多,有人会问,如果沪深300代表市场平均收益,那还不错啊,也有8.5%的年化收益啊。

大家搞错了,指数代表的是散户的平均实力吗?不,指数代表的是散户+机构的平均实力,而我们是被平均的那部分。这个我觉得应该能理解吧,不管是人均收入、人均财产,我们都经常是被平均的那部分。

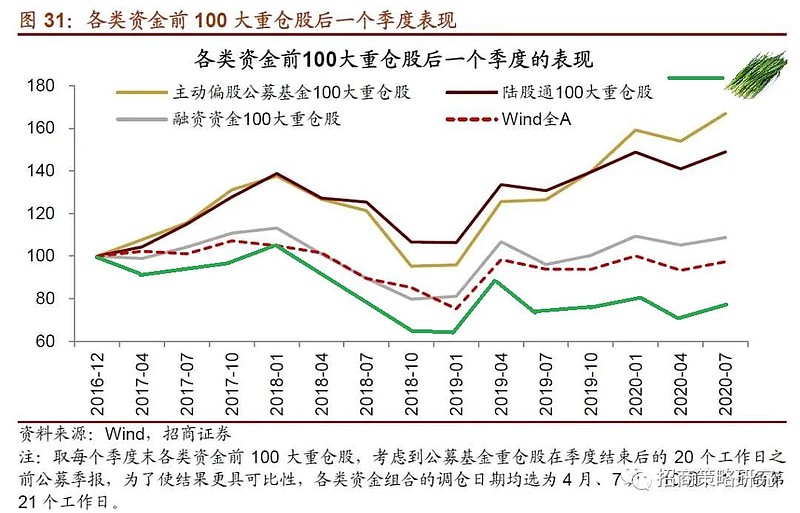

我给大家看张图,这是2017年以来走势对比,黄线是主动基金;红线是陆股通(代表外资);灰线是融资资金(代表民间大佬);虚线是万得全A,代表市场平均水平,还是亏的;这个绿线,是我自己划的,这才是我们被平均前的样子,是我们散户的表现,亏了很多。

这张图是中信证券做的,绿线是我加的

这个我不是针对谁哈,我是说在座的各位都是垃圾

你想想,散户本来就是普通人,没学过投资,而且你白天要上班,下班还要陪老婆散步,周末要带娃,怎么去研究股票?跑输是很正常的。

人家机构专业出生,最起码995用在投资上面,你怎么可能比得过他?

所以我一直不建议散户去投资股票,把钱交给专业的人,让他们去做。

07、为什么建议散户投资主动基金?

我认为目前在A股平均分比较低的情况下,买主动基金能获得更好的收益。主动基金有更低的波动率,更高的收益,且无视板块之间的限制。

其实,买主动基金也是一种抄作业,只不过这种方式抄的更聪明。是先在一个普通班去发现好学生,然后给他点好处费(较高的管理费),再去抄他的作业。

有些指数基金大V认为主动基金不好,他们的理由是:

1、寻找班上的好学生比较难

2、有些好学生成绩不稳定

3、有些好学生,他只能给10个人抄(也就是说,他只能容易100亿左右的规模)

4、还要有些好学生经常换班级、换学校,走了你就抄不到了

5、好学生他们收费更高

我认为只要能赚更多的钱,这些都算不上大问题。我们可以依据他的过去成绩(即历史业绩),根据他的发言来判断他是不是好学生,如果他换班了,我们再找过一个就是了。这些对于我们一般散户来说,只要稍加研究,还是做得到的。

具体怎么寻找优秀的基金经理,这里我就不展开讲了,大家可以关注我的微信订阅号(lcnylc),我会经常跟大家分享。

我认为买主动基金真正需要担心的是,将来在班上,大家看起来都很优秀,找不出谁是真正的好学生,到那个时候,我们就真的应该去买指数基金了,用便宜的费率,享受很高平均分。

我再简单对比一下公募基金和私募基金

私募基金相比公募基金的不足是:

1、私募基金的公开信息更少,我们难以清楚的判断谁是好学生

2、私募基金的管理费与业绩挂钩,他帮你考的分越高,你要给他的钱就越多。

私募基金的优势是:

1、私募基金里面卧虎藏龙,可能有更厉害的好学生;

2、私募基金更强调绝对收益,有点像给你抄作业的好学生,他虽然不能保证你分数排名高,他能保证你每次至少有60分(也就是不亏),而公募基金更强调给你一个好的班上排名,而不是给你一个好的分数。

好了,主动基金我就先说到这里,我再来说一说smart beta指数基金

08、smart beta指数基金的收益来源是什么?

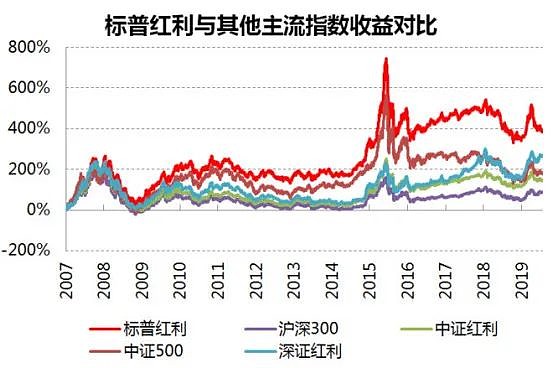

前几年密集发行了许多smart beta指数基金,标普红利、500中性低波、神奇公式等指数基金一度非常火,他们的宣传册上看起来都是这样的↓

这样的↓

这样的↓

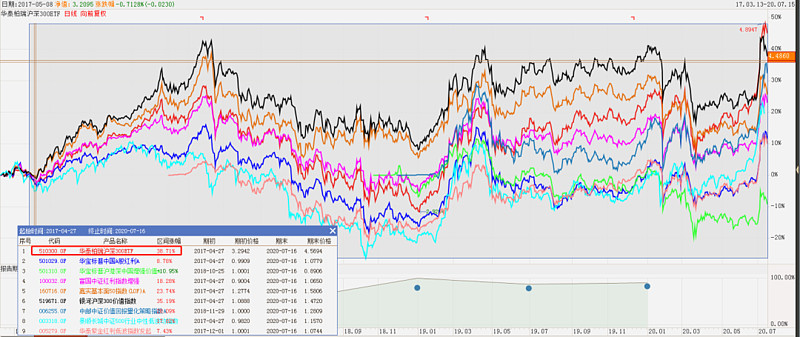

可实际上运行是这样的↓

近几年,价值、红利、低波、基本面、小盘等策略指数,居然没一个跑赢了沪深300(红线)

说好的超额收益呢?聪明贝塔不聪明了吗?有些人说他们是过度拟合,还有些人骂基金公司。

实际上,并不是这些指数有问题,更不是基金公司有问题,而是指数对应的价值、红利风格最近这两年不受待见。

同为价值风格的主动基金,这两年表现也不好。下图为2018年以来,偏向价值、红利风格的、较有名的基金经理曹名长、周云、杨鑫鑫与沪深300的对比,也都表现不好。

与之对应的是2018年以来成长风格的指数跑赢了沪深300↓

这种情况历史上经常会出现。老股民都清楚,A股常常有价值和成长来回切换的规律,轮番上涨,各领风骚好几年。比如2016-2018,成长风格也是跑输大盘,价值跑赢。

当风格不在的时候,对应风格的指数基金和主动基金都会表现不好;处于风口的时候,又能大幅跑赢。

成熟市场同样会出现这种风格偏好。比如近几年港股的红利、价值、基本面策略同样跑输恒生指国企(黄线)↓

总结一下,聪明和机灵是会变化的,指数的编制规则决定了它没法变化,只能固守一种风格。所以,smart beta既不聪明、也不机灵。我认为应该翻译成风格指数或者策略指数更为合适。smart beta的收益来源取决于市场的风格偏好。

09、市场风格是如何产生的?

当市场上有一群人同时偏好使用某个策略时,符合这个策略的股票就会涨,这时候由于出现了赚钱效应,又会有更多人来使用这种策略,进一放大效果,使得整个市场呈现出明显风格偏好。

当市场上有一群人都不看好/不使用某个策略的时候,也会使得市场呈现出风格偏好。

市场产生系统性的风格偏好的原因非常多,与策略原理、投资者结构、机构抱团、路径依赖、历史表现、经济周期等等都有些关联。

比如质量策略选出的都是高ROE的好公司,符合价值投资逻辑,自然会有很多人使用。

比如当流动性宽松时,估值提升,成长风格往往表现更好;流动性收紧时,红利策略表现更好;

还是用学校举例,想象一下,如果学生都非常重视语数外,那么班上语数外平均分就高。如果物理老师教得好,那么学生物理平均分就高。或者这个学校出题经常把化学出的很容易,那学生化学成绩就好。以上这些,都会使得平均分,也就是市场beta呈现出明显的特点。

10、市场风格只代表市场偏好,不一定是正确的

只要相信的、使用的人足够多,就会呈现出来。比如动量策略,典型的追涨杀跌,牛市却很有用。反转策略认为跌多了就会涨,在曾经的炒壳行情里非常有效。

但风格偏好多多少少也会有一些合理之处,否则的话,难以让市场上多数人相信且使用。比如质量、成长、基本面等策略都与价值投资理念息息相关。

风格偏好也可能是非主观产生的被动特征,它不是投资者刻意形成的,而是共同的投资行为产生的附带效果。比如低波策略反映了好股票的典型特征(波动率低);再比如A股的高/低股价策略(即买股价最贵或最便宜的一批股票),都阶段性的有超额收益。

风格偏好有时候会演绎的比较极端,这与市场的理性程度有关。比如现在A股:一边是医药消费科技的估值分位数高达99%,另一边是价值、红利等指数的还处于低估。美股历史上也出现过互联网泡沫以及漂亮50行情。

11、一些关于市场风格的投资误区

1、不是过去表现好的风格未来一定会继续表现好

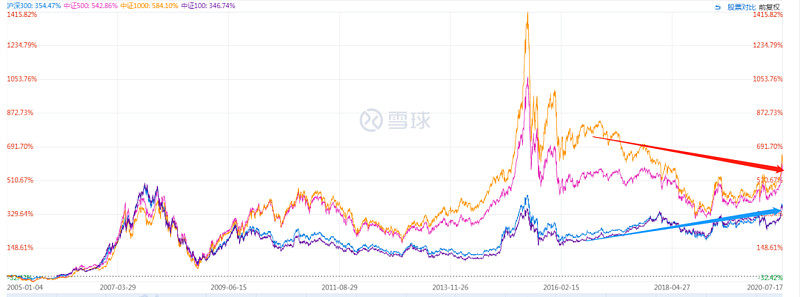

最典型的例子就是小盘风格。从过去15年看,A股的小盘策略有明显的超额收益,基本上盘子越小收益越高,下图能看到,15年累计收益次序为中证1000>中证500>沪深300>中证100。

可是随着经济增速放缓、外资进入、IPO放开等变化,小盘策略开始渐渐失效,从近几年来看,收益情况正好与上面的次序相反。

2、不是过去表现不好的风格未来会延续不好

质量策略过去很长时间是失效的。好股票居然不受待见?想想还真是挺魔幻的,在大A却真实发生过。

下图为质量指数央视50从2012.6成立以来与中证全指的对比。专家们选出来的好股票,前4年都是跑输大盘的,直到2016年才开始慢慢跑赢。

3、有些风格策略长期来看是跑赢基准的,但是中间会有很长一段时间是失效的,令投资者难以忍受

例如标普红利指数长期来看确实跑赢了中证500,可是根据我的研究,该指数在过去15.5年里,有9.9年都是跑输中证500或持平的,剩下的时间虽然跑赢了,但正好都处于下跌市。请问这样一个策略指数,你真的能坚持持有吗?投资前不妨掂量掂量。

4、不要逆风的时候去赌一个投机的策略,期待风口的到来

逆向投资是没错的,但是逆向投机就不对了。就好像赌大小,即使前面一直出小,你一直买大并不会提高胜率。

比如动量策略,往往在牛市时的时候才会发挥好的效果,你要是在熊市的时候去配置,赌牛市到来,可能摔的很惨。

总结,大家依据风格进行投资的时候切勿刻舟求剑,一定要理解该风格的本质。

12、究竟哪些风格和策略可能是正确的、能长期带来超额收益?

这是一个见仁见智的问题。我认为:长期来看,只有符合基本面价值投资原理的策略才能持续带来较好的超额收益。要么是持有一批具有较强成长性的股票,要么持有一批具有稳定护城河、长赛道、高ROE的好公司。对应的是质量和成长策略。虽然也会阶段性的失效,但是长期来看,能持续的产生超额收益。

价值、红利、基本面和等权策略,也勉强符合投资逻辑,能稳定赚取收益,但不一定能保持稳定超额收益。

动量、反转、低波、小盘等策略,未必符合投资本质,更偏向投机,只会在特定的阶段呈现出超额收益,阶段性或长或短。若使用不当,很有可能造成亏损。

比如我们都知道,语数外就是主科,学好这三门,总分就不会差,将来上个好大学会比较稳。有些学生,如果他理科强,也不错,只是没那么稳。如果有些学生,他去练体育、或者学音乐,想走运动员或者明星路线,虽然也有可能成功,但是概率就比较低,偏向投机。

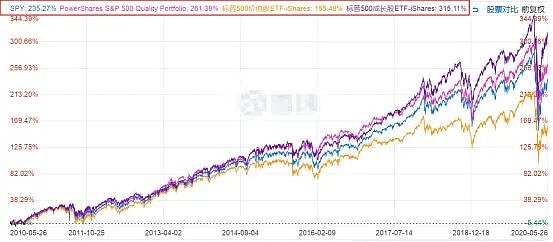

下图为近十年来美股风格走势对比,标普500质量-红线,标普500成长-紫线,标普500价值-黄线,标普500-蓝线

下图为近七年美股风格走势对比,标普500红利-红线,MSCI动量-紫线,罗素2000(小盘)-橙线,标普500低波-黄线,标普500-蓝线

这也说明美股是一个定价较合理的市场,市值加权的标普500已经非常有效了;不过过去十年美股指数受到了五大科技巨头的较大影响,结论未必准确。

13、对市场风格的投资建议

如果我们分析个体的风格,就应该认识到一个特点,即个人的风格是很难改变的。

作为策略指数基金,编制规则是确定的,没法变。作为主动基金经理,风格与他的性格有关,也很难改变。所以当不在风口的时候,他们阶段性的跑输市场是正常的。

比如有些人就是偏好低估值股票,他就会呈现出明显的价值风格。你可以理解为某个学生,他最喜欢数学,那他每次考试,数学分肯定是很高的,但要是某次考试不考数学,那他成绩肯定不好。你让他切换风格,这是很难的,也没必要。

但是我们作为一个基民,我们只是抄作业的,所以我们是可以淡化风格的。如果价值风格表现不好,如果曹名长表现不好,那我们不一定要坚守,我们可以去买成长风格。

上面说了那么多风格的事情,是不是感觉还挺难的?这里我给大家一些关于市场风格的投资经验,分为三种情况:

1、如果你有市场风格识别能力,且有能力跟踪变化。

可以根据市场风格,选择合适的基金去配置。

我定性为“投机”,本质是根据市场风格去调整筹码。有点像去猜学校下次考试会重点考什么。未来随着A股越来越成熟,该方法可能会失效。

好处就是目前A股风格切换相对比较明显,踩对了会比较顺风,心理上也容易承受,可以获取更多的风格beta收益。

2、如果你识别不了市场风格、或者不认可这种方式。

建议只配置那些你认可的基金,通过长期持有来获取收益。或者均衡的配置,东边不亮西边亮。

我定性为“投资”,本质是通过长期持有确保策略产生效果,难在...长期坚持。

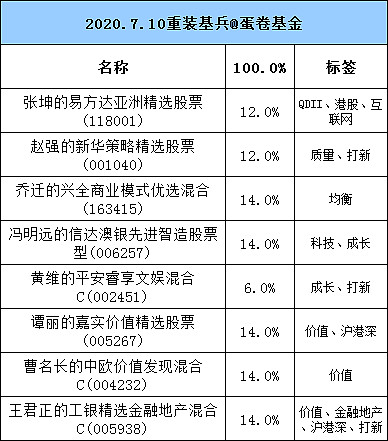

我自己呢,两种方法都有使用,一方面,我的基金组合底仓,配置了一些我比较认同他们的风格和方法的基金经理,比如张坤、乔迁、赵强等。他们的基金我会长期持有,最多调整一下比例。

另一方面,我也有部分仓位做风格上的轮动,我觉得在A股做低频风格轮动,还是可以搞一搞的。目前我配置了曹名长、谭丽、王君正、冯明远,来达到超配价值和科技的目的。

不过随着市场越来越有效,风格会越来越难以预测,坚守长期价值投资的理念可能会更好。我自己也是计划以后会逐年增加底仓的权重,减少风格轮动的仓位。

3、如果你连研究基金经理的基本时间都没有。

有些人识别不出班上谁的成绩好,谁是什么风格,或者忙着打游戏,没时间关注班上的好学生。那我建议可以直接买机构或者大V的基金组合=。

我比喻一下:正好有一帮人,他们的工作就是专门研究班上的好学生,然后把他们按照擅长语文、擅长数学、擅长地理,打包构建成了一个抄作业组合。那么你就可以直接通过他去抄作业,也能取得不错的分数。还省去了研究市场风格、研究基金、承受投资压力等各种烦恼。

一种形式是FOF,这个管理人还要另外收费,我觉得不好。

另一种是机构和大V的公开组合,这个是透明运作的,关键是还不收费的,大V还给你分析他为什么这样构建组合,我觉得这个是挺好的。

我们来看几个的组合

@二鸟说 老师的 $价值五剑(CSI1053)$ 成立以来,收益率可以排在股票型基金前14%;

@东方财之道 老师的东方进取1号,成立以来收益排在13%;

@交银基金 $交银带飞组合(CSI1069)$ ,成立以来收益排在17%;

@基民柠檬 老师的远足,成立以来收益排在20%;

@中欧基金 的中欧股票全明星,成立以来收益排在15%。(无图)

恕我直言,大部分人的组合收益都比不过他们,既然打不过,为何不加入?买他们的组合可以省去选基的烦恼,还有非常好的收益,真正实现躺赢,何必跟自己的钱过不去?

14、简单介绍我的组合重装基兵

最后也简单介绍下我的组合,目前 $重装基兵(CSI1073)$ 在蛋卷上线了,打开蛋卷app,输入重装基兵,点击关注,最低170元就可以买了

简单概括组合理念:

①看好股票的长期收益,长期满仓权益类基金,重点投资中国资产,适度做全球资产配置;

②主动基金为主、指数基金为辅、极少配置债基;

③以获得企业盈利的价值投资理念为核心搭建组合底仓,依据市场情况和经济周期在风格和行业上适度偏离。

组合刚成立不久,业绩拿不出手。我力争3年的维度争取跑进偏股型基金的排名前40%,要是跑不进,那我还是自觉关闭组合吧,人一定要有自知之明。

15、当前市场观点

最后说说市场观点了,目前2020.7.27医药消费科技估值已经很高了,7月初我以为是风格切换了,顺势把组合调整到价值风格上来了,没想到过了几天,还是医药消费科技,不过我相信价值会回归的,应该不会太久。

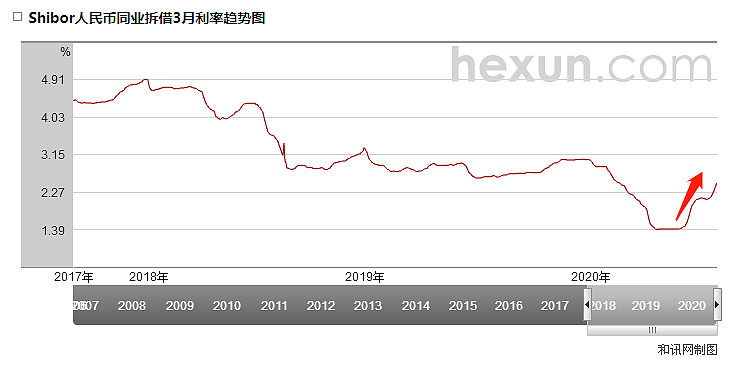

我对牛市不报太大希望,目前基本面谈不上好,疫情就像是让我们摔了一跤,现在只能说在恢复中,而不是变好了。只是放水才使得股市涨。反而当前的科技板块和创业板,我觉得风险较大。

下半年一个风险是业绩证伪,可能会给把很多高估值股票会有戴维斯双杀。二是货币政策可能的收紧。实际上我们看现在的银行拆借利率,从两会结束后已经在触底回升了。三是中美冲突加剧。

我说的也不一定对,如果市场情绪起来了,也不排除走牛。如果你坚信是牛市,那就别听我的了,牛市我只会耽误大家赚钱。如果后续是牛市的话,那我的组合大概率是会跑输指数的。如果确认了牛市,我可能也会将部分仓位调整为指数基金,适当参与一下。

因为指数基金是满仓的、而且没有太多限制,符合强者恒强,也不像主动基金经理那样会有估值上的顾虑。所以,牛市往往指数基金会表现更好。