$中证500(SH000905)$ A股中小市值宽基指数首选!

图1:中证500指数概述

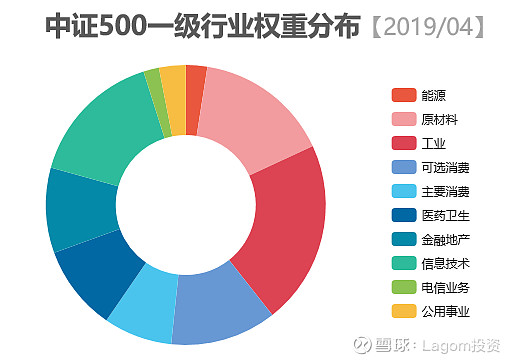

图2:中证500现行业权重分布

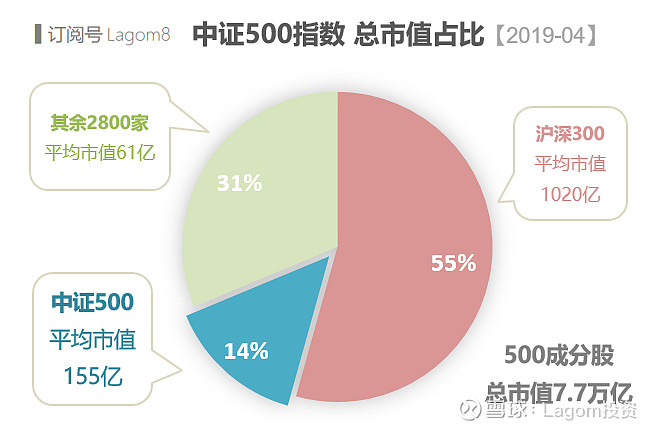

图3:在沪深全市场中的占比

----------------------------------

上回讲到A股的 $沪深300(SH000300)$ ,相当于美国股市头部指数 “标普500指数” 。而 “中证500指数” 则似美股 “标普中盘400 + 标普小盘600” 的整合。

中证500指数具以下特点:

1、简单理解:由剔除了沪深300成分股后、总市值排名靠前的500只股票组成,即市场中排名第301~800大的上市公司。现这500家公司覆盖全市场约14%市值,平均市值在155亿(四月底数据)。成分股市值中偏小!

2、成分股虽较沪深300小了很多、但并非迷你,其中不乏细分行业龙公司,仍在迅速成长。待更具规模后,可能会晋升至沪深300指数中;如果这家公司发展停滞、基本面变差甚至掉队,则会被剔除出去。这个优胜劣汰机制,正是中证500最优秀之处。

3、相较于沪深300指数中的金融地产行业就占比四成,中证500的行业分布更加均衡(详见图2)

4、“中小盘+成长”注定了中证500指数是个高弹性品种。注:2008~2015年高点累计7.8倍,其中2012~2015年牛市涨幅达4.3倍!

5、现市场中有超多对标品种(包括衍生的500低波、500医药等等),散户参与的自由度非常高。建议:普通投资者将其纳入指数配置池!

图4:中证500主要参与方式

可投品种远不止以上这些,仅供参考!

----------------------------------

- 中证500之我见 -

a、合适的仓位占比?

近年A股中小创版块整体走势疲软,中证500的水位也在下移。有些粉丝咨询,之前过早&过重布局了中证500,收益不甚理想。半仓500是否过重了?

Lagom建议:从资产配置的角度出发,大市值&蓝筹类应占据权益仓的大头(60~90%),而中小市值&成长作为高弹性进攻品种、小仓位配置即可(10~40%)。因此即便你无其他中小市值品种,中证500的上限也不宜超过权益类总仓位的40%(赌徒除外)!

b、估值水位的意义?

投资不当韭菜,了解估值是第一步。现不少朋友开始用历史PE分位、去设计交易计划,这在没有更多进阶方式之前、的确是一种不错的方式。但中证500的优胜略汰机制,也会带来一个弊端:使它成为主流宽基指数中,成分股周转率最高的品种。

图5:各主流宽基指数、上次调样周转率

和一堆早已调出的历史成分股对比估值?怪怪的。历史水位的参考价值,会逊于沪深300等市场头部指数。而且现各家指数平台的估值算法有别,对同一指数的水位区间、都有不同的定义,有限参考即可。判断贵贱也不要只盯历史分位数,绝对值更重要!

c、不要当成中盘指数!

随着不少中小市值公司的成长、及海量大中型企业的IPO上市,之后几年中证500指数进一步中盘化、会是个趋势。但目前还不是中盘指数!

现成分股平均市值155亿,但其中总市值低于100亿的公司超过1/3,最小市值仅29亿,整体风格偏中小盘。特别提醒那些、把它当中盘指数配置的投资者。

d、市场情绪的放大器

上证50、沪深300之类头部指数,因为有超级蓝筹股压阵,长期权重变化较少、业绩和股息也更稳定。相比之下,中证500的稳定性就显得低多了。

商誉减值爆雷期、被质疑PB有水份;水位刷新低、被点评PE估值水位误导~ 中证500身上的锅可不少![]() 正因如此,参与者的情绪欠稳定、波动性更强!

正因如此,参与者的情绪欠稳定、波动性更强!

当你判断A股中小市值版块已整体超跌,怎么参与?常规炒股套路是抄底一个高弹性小票、甚至小盘次新股。而近年N多股票爆雷&退市,此法已沦为下策。相对而言,中证500指数是抄底中小市值的优先选择。

----------------------------------

![]() 投资之初、更全面和客观的了解各指数,可使长期配置计划更加周密、过程中情绪也稳定些。切莫牛市时只想优点、熊市又光看缺点!频繁的被市场情绪干扰。这也是我分享《细说指数专题》的初衷。

投资之初、更全面和客观的了解各指数,可使长期配置计划更加周密、过程中情绪也稳定些。切莫牛市时只想优点、熊市又光看缺点!频繁的被市场情绪干扰。这也是我分享《细说指数专题》的初衷。

年初码过篇:小议热门指数"中证500",可一并参考。

细说指数系列专题 更多精彩文章~

☆ Lagom细说指数(序)

☆ 细说指数(1)上证指数

☆ 细说指数(2)全市场指数

☆ 细说指数(3)沪深300

更多原创 欢迎关注 Lagom投资~ 或微博闲聊

$Lagom低频轮动(CSI2002)$