摘要

1、近一年500质量指数表现亮眼,截至4月19日,500质量指数相对中证500指数的超额达到10.7%,超额表现处于同期中证500指数增强公募基金的前5%。其中,500质量指数的超额今年以来加速回归,年内500质量指数已上涨11%,相对中证500的超额达到13.2%。(数据来源:WIND)

2、按Brinson模型对超额进行分解,500质量指数的超额主要来自选股,选股超额贡献约10%,配置超额贡献约3.2%。

3、500质量指数超额强势回归有三方面原因,一是指数部分因子表现均值回归,盈利和杠杆因子的估值均从低位修复,两者的选股超额强势回归;二是投资的第一性原理起作用,股票赚钱始终还得靠基本面,质量成长因子可以选出各个行业里盈利能力较强且可持续的公司;三是证券新规的推动,监管部门加强对上市公司分红的监管,而分红的本质是企业有盈利,盈利能力强的公司分红比例会相对更高,这使得质量成长表现好的公司更受市场青睐。

今年以来,质量系列指数超额强势回归,截至2024年4月19日,中证500质量成长指数(下文简称“500质量指数”)相比中证500指数的超额已达到13.2%,沪深300质量成长低波动指数(下文简称“300质量低波指数”)相比沪深300指数的超额已达到6.2%,有关300质量低波指数的最新观点请看《财报披露窗口期,质量和低波因子双双发力》,本文将从超额业绩归因和指数超额回归缘由两个角度为大家简要分析为何今年500质量指数的相对超额一骑绝尘。

一、500质量指数的超额有多亮眼?

截至4月19日,市场上所有的中证500指数增强基金近一年业绩中位数为-11.6%,最高值和最低值分别为-4.5%和-19.1%,同期中证500指数的涨幅为-17.2%,因此市场上中证500指数增强公募基金相比中证500指数(按95%仓位折算)最大的超额为11.8%,而500质量指数同期相对中证500的超额则达到10.7%,指数超额处于市场上500指增公募前5%的水平。我们曾在此文分析,500质量指数的超额自去年12月上旬指数调样后开始回归并于今年加速回归,年内500质量指数已跑赢中证500指数约13个百分点,那么今年500质量指数的超额强势回归究竟是因为选股还是因为配置?(数据来源:WIND)

二、500质量指数超额来自哪里?

今年以来,500质量指数实现超额13.15%,其中选股超额贡献约9.50%,配置超额贡献约3.65%。(数据来源:鹏扬基金,截至2024-04-19)

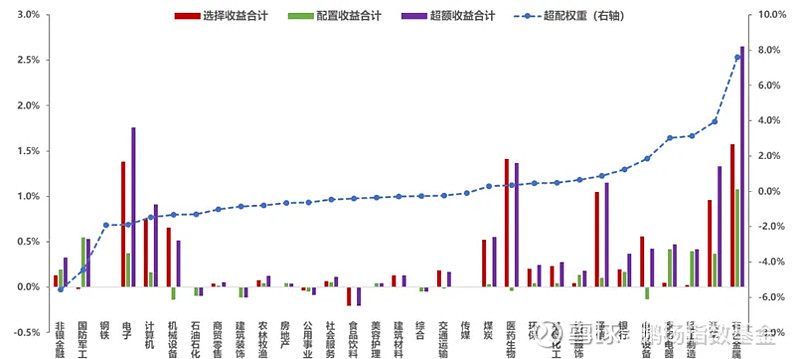

图1:500质量指数权重行业的超额贡献情况

数据来源:Wind,鹏扬基金,截至2024年4月19日,指数历史业绩不预示基金未来表现,不作为相关基金未来业绩的保证,市场有风险,投资需谨慎。

从行业配置的角度来看,当前500质量指数相比中证500指数超配有色金属、汽车、轻工制造、家用电器和电力设备,低配非银金融、国防军工、钢铁、电子和计算机。

超配行业里面,有色金属、汽车贡献超额较多,分别为2.60%和1.37%,其余三个行业超额贡献在0.1%至0.6%之间。具体来看,有色金属的选股和配置均贡献较多的超额,汽车和电力设备主要是选股贡献超额,轻工制造和家用电器则主要是通过多配获得超额。

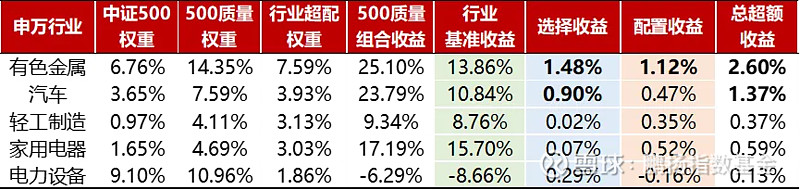

表1:500质量指数前5超配行业的超额情况

数据来源:Wind,鹏扬基金,截至2024年4月19日,指数历史业绩不预示基金未来表现,不作为相关基金未来业绩的保证,市场有风险,投资需谨慎。

低配行业方面,电子和计算机贡献较多超额,分别达到1.80%和0.96%,两者均是选股贡献更多的超额;国防军工则是通过少配而获取超额。

表2:500质量指数前5低配行业的超额情况

数据来源:Wind,鹏扬基金,截至2024年4月19日,指数历史业绩不预示基金未来表现,不作为相关基金未来业绩的保证,市场有风险,投资需谨慎。

总体来看,500质量今年以来的超额主要来自于选股,但选股是结果,本质上还是500质量指数的因子有效性回归,有效的选股因子才是500质量指数长期跑赢中证500指数最重要的原因。

三、为何质量和成长因子的有效性回归?

我们认为质量成长因子有效性回归有三方面的原因,一是部分因子表现的均值回归,盈利和杠杆因子的估值从低位修复,两者的选股超额强势回归;二是投资的第一性原理起作用,股票赚钱始终还得靠基本面,质量成长因子可以选出各个行业里盈利能力较强且可持续的公司;三是证券新规的推动,证监会加强对上市公司分红的监管,而分红的本质是企业有盈利,盈利能力强的公司分红比例会相对更高,这使得质量成长表现好的公司更受市场青睐。

1、部分因子表现的均值回归

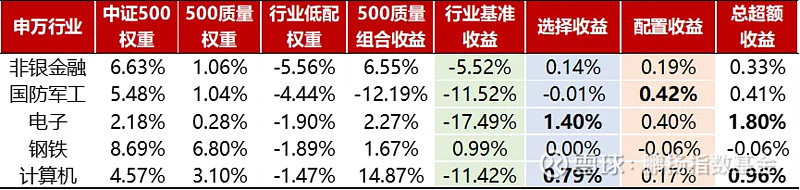

表3: 不同因子在中证500选股的超额回顾

图2: 近十年不同因子在中证500选股的超额走势

数据来源:Wind,鹏扬基金,截至2024年4月19日,因子历史业绩不预示未来表现,不作为相关基金未来业绩的保证,市场有风险,投资需谨慎。

500质量指数去年超额回撤幅度较大,而从表3和图2可以看到,盈利因子和杠杆因子经过3年的超额回撤后终于在2024年迎来强势回归,两者今年的累积超额不相伯仲,分别达到13.9%和14.1%;成长因子的选股超额在去年也有小幅回撤,但今年以来的选股超额大幅回升至12%。

盈利质量因子主要考察企业的现金流情况,在2022至2023年经济下行的背景下选股有效性突出,维持健康现金流的公司意味着经营情况相对更稳健。杠杆因子经历了2021年至2023年的回撤后,也在今年迎来了超额回归,选股超额达到14.1%,杠杆因子考察的是企业的短期债务的偿债能力,短期债务偿债能力强也意味着企业的现金流较为稳健,营收情况良好。

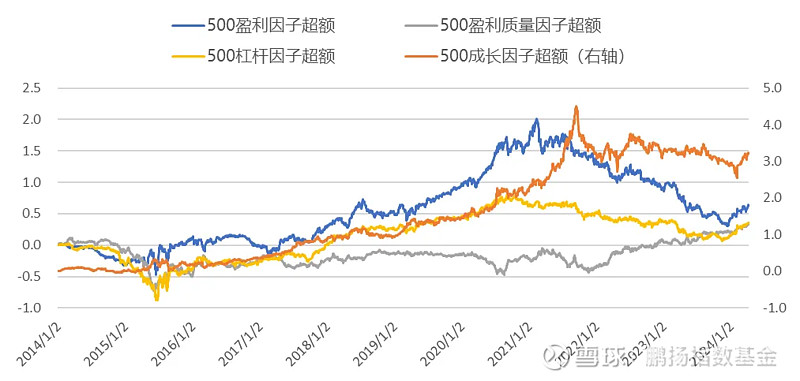

图3:中证500中,各因子今年以来累积多空超额走势

数据来源:Wind,鹏扬基金,截至2024年4月12日,因子历史业绩不预示未来表现,不作为相关基金未来业绩的保证,市场有风险,投资需谨慎。

图3展示了今年以来各因子在中证500中选股累积多空超额的表现。各因子在春节前的累积超额均呈上升趋势,春节后有所分化。盈利因子在1月中下旬、春节后及3月中下旬均经历了阶段性回撤;成长因子的累积超额在春节前后表现较为平稳,在3月上旬经历回撤后于下旬和盈利因子一样再度大幅上升。盈利质量和杠杆因子在春节后稳步向上,但杠杆因子表现更胜一筹。

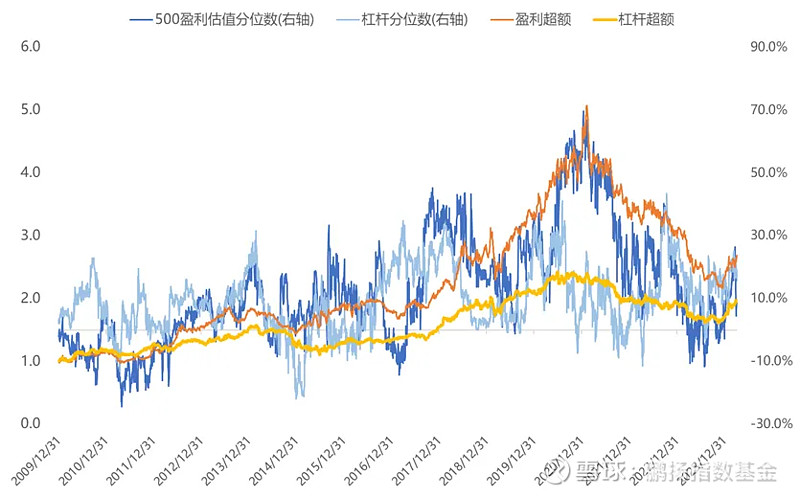

图4:盈利和杠杆因子的估值情况

数据来源:Wind,鹏扬基金,截至2024年4月12日,因子历史业绩不预示未来表现,市场有风险,投资需谨慎。

我们再从因子估值的角度来理解因子表现的均值回归。图4显示盈利因子的超额自2021年初开始回撤,我们认为可能是其估值分位数较高的原因所致,彼时的盈利因子估值分位数已达到70%的历史高位,根据投资的钟摆理论,选股因子估值处于历史高位可能会存在一定的回调风险。从2023年底开始,盈利因子的估值经过三年下行后开始从底部修复,伴随着的是盈利因子的选股超额回归。

杠杆因子选股超额出现回调时所处的估值分位数虽然不到50%,但历史上的估值分位数中位数在10%左右,所以一旦超出30%,杠杆因子选股超额就可能有回撤的风险。自2023年底起,杠杆因子的选股超额快速修复,当前因子的估值分位数在15%左右,依然具备向上修复的空间。

总体来看,当因子估值处于高位时,因子的选股超额就有回调的风险。盈利和杠杆因子的估值自2023年底从低位开始修复,同时因子的选股超额也随着估值的修复而回归。

2、投资的第一性原理起作用

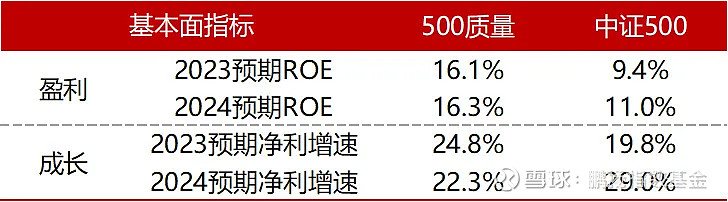

表4:500质量和中证500的基本面比较

数据来源:Wind,鹏扬基金,截至2024年4月19日,指数数据为指数成份股财务指标的中位数,数据取自市场公开信息,不预示指数未来走势,也不代表相关基金未来业绩表现,市场有风险,投资需谨慎。

投资的第一性原理指的是股票赚钱始终还得靠基本面。根据最新的数据统计,500质量的盈利能力(以ROE表征)明显优于中证500且较为稳定,成长能力方面,当前的样本在2023的预期增速上达到24.8%,高于中证500约5个点,但2024预期净利增速有所降低且低于中证500。指数每半年调样一次,调样后500质量指数的基本面或会进一步改善。

目前年报披露已近尾声,500质量2023年的盈利能力和成长能力均好于中证500,因此基本面更优的500质量指数跑赢中证500也是顺理成章。

3、证券新规加强对上市公司分红监管,盈利能力强的公司更受市场青睐

自2023年底,监管部门发布《上市公司监管指引第3号——上市公司现金分红》以来,红利投资的关注度越来越高。近日,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》,这是继2004年和2014年以来国务院再次出台的资本市场指导性文件,该文件被称为新“国九条”,文件中指出强化上市公司现金分红监管,推动一年多次分红、预分红、春节前分红。随着未来分红监管逐步落地,我们认为红利投资将会成为二级市场长期的主线之一。上市公司分红的本质是有盈利,盈利能力强的公司往往分红的意愿以及分红的比例会相对更高。

表5:500质量指数成份股的分红比例更高

数据来源:Wind,鹏扬基金,截至2024年4月19日

从表5可以看到,盈利能力更强的500质量近2年成份股的分红比例都要明显高于中证500,而500质量成份股的股息率中位数同样高于中证500,因此,我们认为500质量较强的盈利能力使得其更有能力持续分红,从而更能受益于当下红利投资的趋势。

总体来看,今年500质量的超额回归主要由选股贡献,而选股的超额主要来自于部分因子的有效性回归。此外,从投资第一性原理来看,基本面强的公司才能让投资者赚钱,质量成长因子可以选出各个行业里盈利能力较强且可持续的公司;再加上证券新规将加强对上市公司的分红监管,盈利能力强的公司往往分红水平会相对更高,这使得质量成长表现好的公司更受市场青睐。虽然500质量指数今年涨幅较高,但近5年加权估值分位数仅在35%左右,估值处于历史偏低位置,值得积极关注(500质量ETF 560500,联接007593/007594)。(数据来源:WIND,截至2024-04-19,指数历史表现并不预示基金未来收益,基金有风险,投资需谨慎)

$中证500(SH000905)$ $500质量成长ETF(SH560500)$ $鹏扬中证500质量成长ETF联接A(F007593)$

风险提示:本材料为客户服务材料,并非基金宣传推介材料,亦不构成任何法律文件。本材料所载观点以及陈述的信息是一般性的观点和信息,其与具体的投资对象、财务状况以及任何的特殊需求无关,不构成鹏扬基金管理有限公司(“鹏扬基金”)的投资建议或任何其他忠告,并可能随情况的变化而发生改变,不应被接收者作为对其独立判断的替代或投资决策依据。鹏扬基金不对任何人使用本材料全部或部分内容的行为或由此而引致的任何损失承担任何责任。投资有风险,基金投资需谨慎。投资者投资鹏扬基金管理的产品时,应认真阅读相关法律文件,在全面了解产品情况及听取销售机构适当性意见的基础上,选择适合自身风险承受能力的投资品种进行投资。