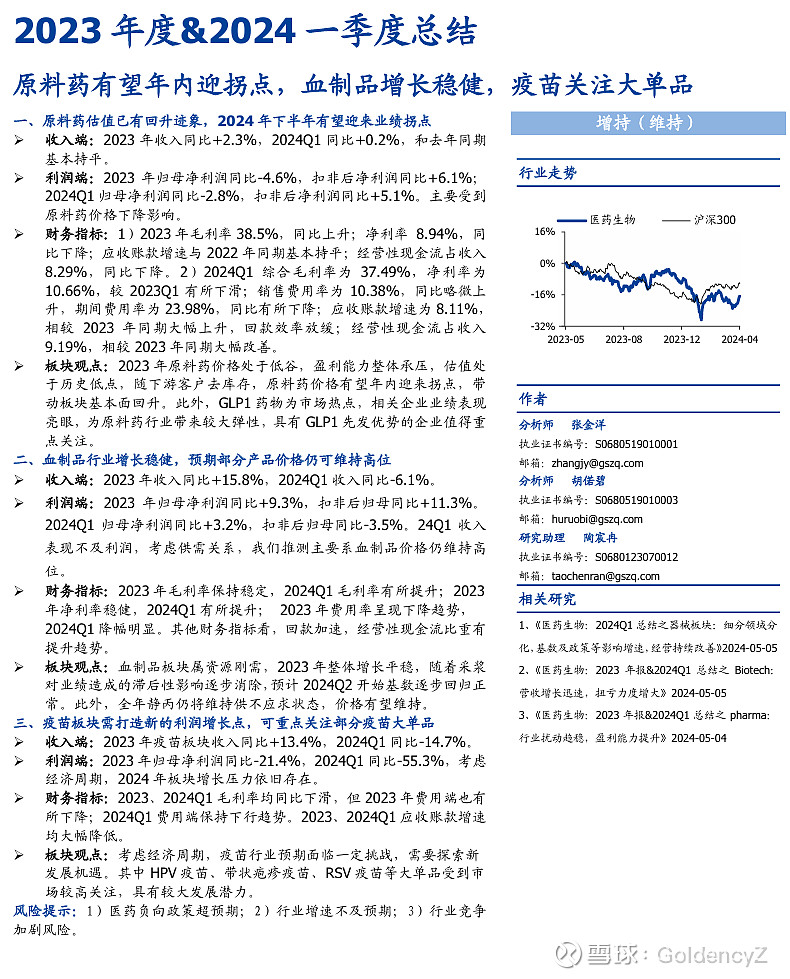

一、原料药板块估值有回升迹象,2024下半年有望迎来拐点

一、原料药板块估值有回升迹象,2024下半年有望迎来拐点

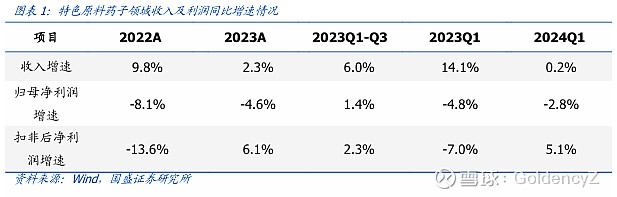

2023年和2024Q1原料药板块收入端与去年基本持平,利润端增速下行,主要原因是原料药价格普遍进入低谷期,导致目前原料药企业盈利能力整体承压。随着成本压力释放、原料药价格回升,板块有望迎来基本面拐点。此外,GLP1药物目前是市场热点,为原料药行业带来较大弹性,具有GLP-1先发优势的企业值得重点关注。

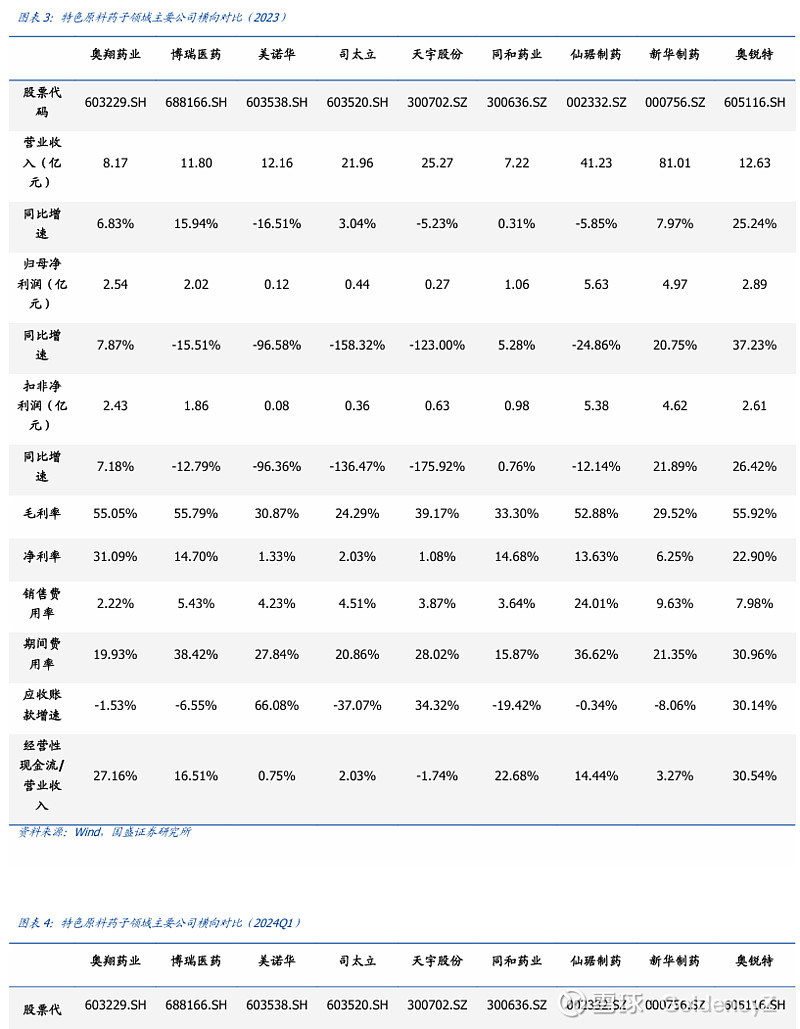

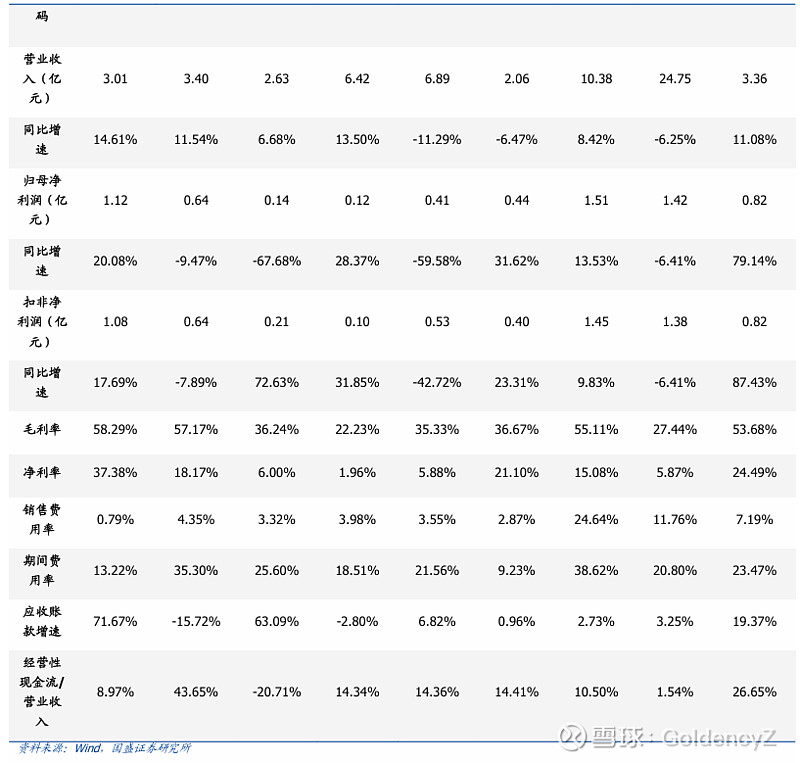

我们对特色原料药板块2023年报及2024年一季报情况进行梳理总结,选择A股原料药代表性标的奥翔药业、博瑞医药、美诺华、司太立、天宇股份、同和药业、仙琚制药、新华制药、奥锐特为样本库。

Ø 营业收入:原料药子领域2023年收入同比+ 2.3%,2024Q1特色原料药子领域收入同比+0.2%,和去年基本持平,收入增长呈现疲态主要因为原料药价格下行,原料药企业盈利能力整体承压。其中博瑞医药和奥锐特2023年营收增速在板块中处于领先地位,司太立和奥翔药业2024年一季度营收同比较为可观。

Ø 归母净利润&扣非后归母净利润:原料药子领域 2023年归母净利润同比-4.6%,扣非后净利润同比+6.1%,主要是受到原料药价格下降影响;2024Q1归母净利润同比-2.8%,扣非后净利润同比+5.1%,两者增速出现反向趋势。板块内个股表现亦有差异。

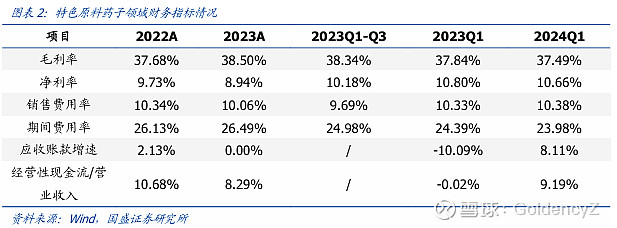

Ø财务指标:2023年特色原料药子领域综合毛利率为38.5%,同比有所上升;净利率 8.94%,同比有所下降;销售费用率为 10.06%,期间费用率为26.49%,应收账款与2022年同期基本持平;经营性现金流占收入8.29%,同比下降。2024Q1特色原料药子领域综合毛利率为37.49%,净利率为10.66%,较2023Q1有所下滑;销售费用率为10.38%,同比略微上升,期间费用率为23.98%,同比有所下降;应收账款同比+8.11%,回款效率有所放缓,经营性现金流占收入9.19%,较2023Q1由负转正。

Ø财务指标:2023年特色原料药子领域综合毛利率为38.5%,同比有所上升;净利率 8.94%,同比有所下降;销售费用率为 10.06%,期间费用率为26.49%,应收账款与2022年同期基本持平;经营性现金流占收入8.29%,同比下降。2024Q1特色原料药子领域综合毛利率为37.49%,净利率为10.66%,较2023Q1有所下滑;销售费用率为10.38%,同比略微上升,期间费用率为23.98%,同比有所下降;应收账款同比+8.11%,回款效率有所放缓,经营性现金流占收入9.19%,较2023Q1由负转正。

二、血制品行业增长稳健,预期部分产品价格仍可维持高位

血制品板块属资源刚需,2023年整体增长平稳,部分企业2023上半年业绩表现受到2022年采浆带来的滞后性影响,随着相关影响因素的消除,2024年业绩存在较大上升空间。预计血制品板块2024Q2开始逐步回归正常,全年静丙仍将维持供不应求状态,价格有望维持。

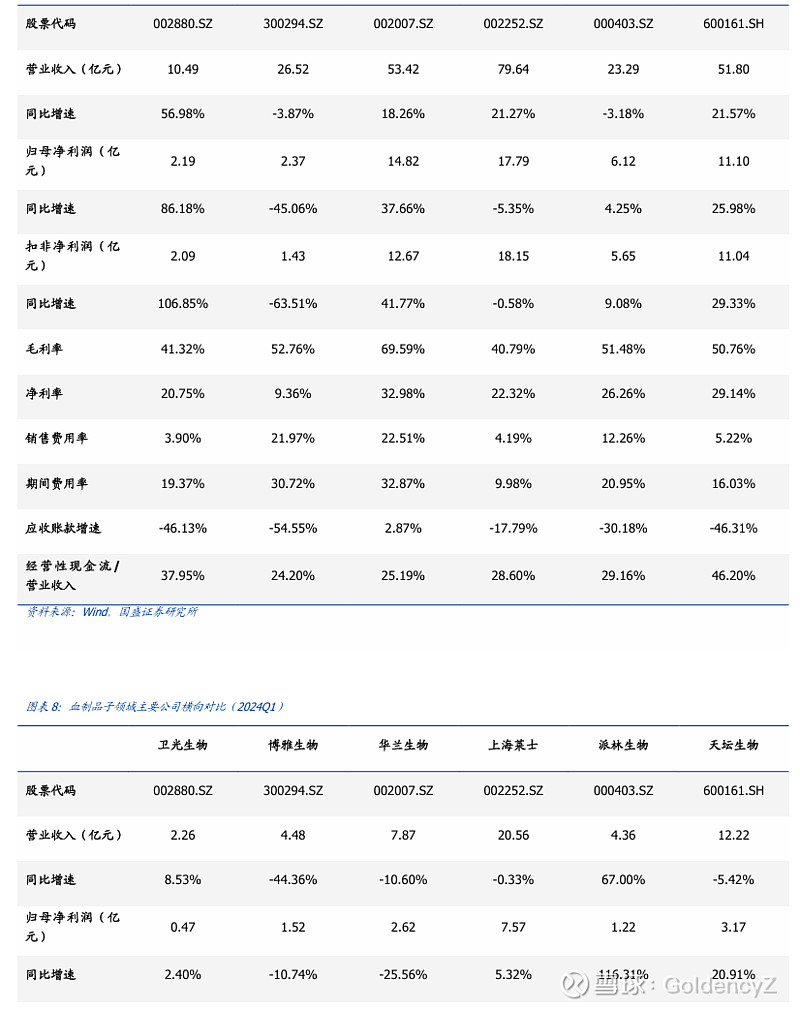

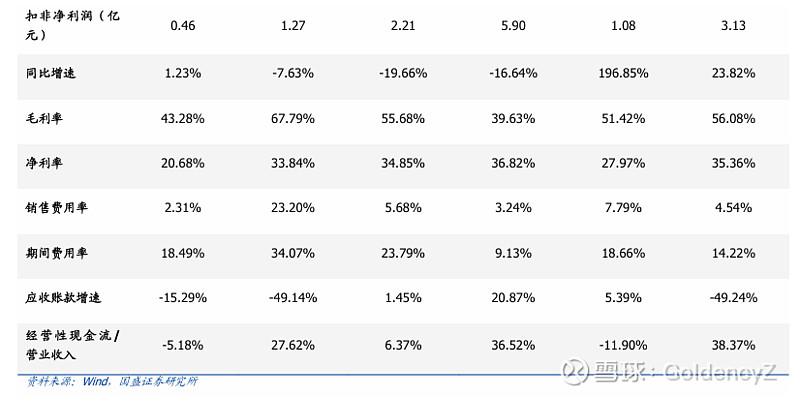

我们对血制品板块2023年报及2024年一季报情况进行梳理总结,选择A股血制品代表性标的卫光生物、博雅生物、华兰生物、上海莱士、派林生物、天坛生物为样本库。

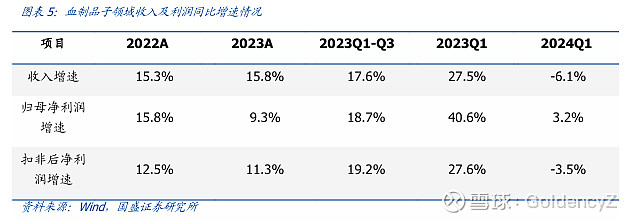

Ø营业收入:2023年收入同比+15.8%,整体表现出稳健增长态势。2024Q1收入同比-6.1%,收入表现不及利润,我们推测由于产品销售端市场需求景气,血制品价格仍维持在高位。

Ø归母净利润&扣非后归母净利润:2023年净利润同比增速相较2022年有所下降,其中归母净利润同比+9.3%,扣非后归母同比+11.3%。2024Q1归母净利润同比+3.2%,扣非后归母同比-3.5%,相较2023Q1净利润同比增速的表现弱的多。2023年血制品板块中卫光生物表现亮眼,2024年一季度派林生物业绩增长领先行业。

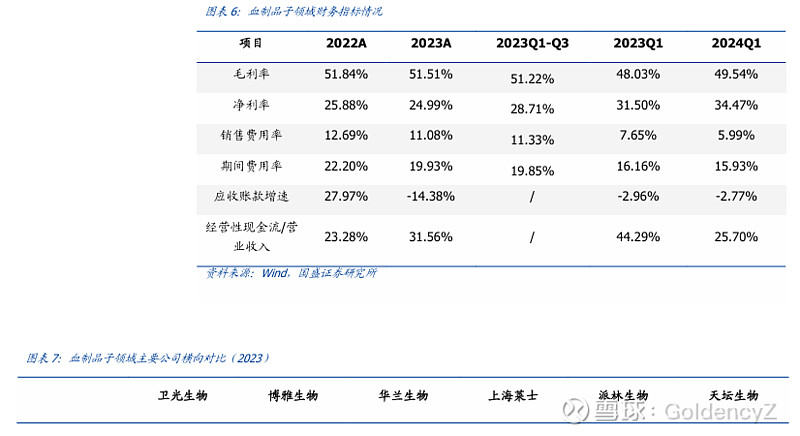

Ø财务指标:2023年毛利率保持稳定,略低于2022年。2024Q1毛利率有所提升,我们推测为供需带来的价格提升所造成的影响。净利率方面2023年整体稳健,2024Q1有所提升。费用端2023年整体呈现下降趋势,2024Q1降幅明显。其他财务指标看, 2023年回款加速,经营性现金流比重有提升趋势。

三、疫苗板块需探索新发展机遇,可重点关注部分疫苗大单品

疫苗板块:2023年业绩整体有所下行,但整体费用率有所下降,一定程度上拉升利润水平。考虑经济周期,疫苗行业预期面临一定挑战,需要探索新发展机遇,其中HPV疫苗、带状疱疹疫苗、RSV疫苗等大单品受到市场较高关注,具有较大发展潜力。

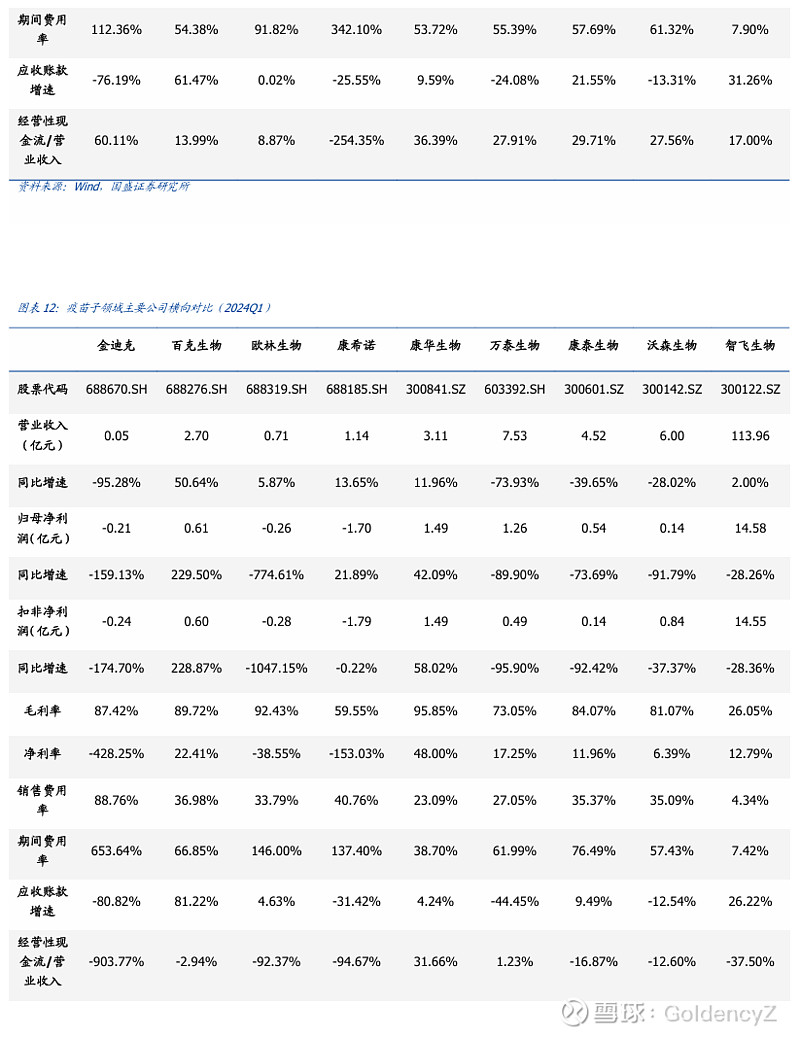

我们对疫苗板块2023年报及2024年一季报情况进行梳理总结,选择A股疫苗代表性标的金迪克、百克生物、欧林生物、康希诺、康华生物、万泰生物、康泰生物、沃森生物、智飞生物为样本库。

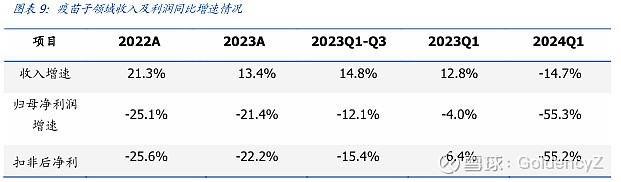

Ø营业收入:2023年疫苗板块收入同比+13.4%,百克生物和智飞生物收入端表现亮眼,同比分别+70.3%、+38.3%。2024Q1收入同比-14.7%。百克生物在2024Q1营收同比+50.64%,是疫苗板块收入增长主要的驱动。

Ø归母净利润&扣非后归母净利润:2023年归母净利润同比-21.4%,2024Q1归母净利润同比-55.3%,受经济周期影响,板块业绩承压。疫苗板块可重点关注仍存在预期差的潜在爆款品种带状疱疹疫苗、金葡菌疫苗等。

Ø财务指标:2023、2024Q1毛利率均同比下滑,但2023年费用端有所下降,主要是行业降本增效、营收提高的原因,2024Q1费用端保持下行趋势。2023、2024Q1应收账款增速均大幅降低,经营性现金流占比也呈现下降趋势。

风险提示

1)医药负向政策超预期:近年来,医药领域陆续出台,如仿制药带量采购、高值耗材带量采购、创新药医保谈判等系列政策,与之相关的品种或企业实际经营情况或受到影响,如果后续还有降价等政策出台,相关企业经营可能会遇到阶段性压力。

2)行业增速不及预期:部分板块及产品竞争格局恶化,以及负向政策的扰动,导致增速不及预期。

3)行业竞争加剧风险:随着同类型产品不断上市或新一代产品上市,医药行业竞争可能加剧,产品市场份额存在不及预期或下滑风险,影响相关企业营收和利润。

-----------------------------

本文节选自国盛证券研究所于2024年5月6日发布的报告《2023年度&2024一季度总结:原料药有望年内迎拐点,血制品增长稳健,疫苗关注大单品》,具体内容详见相关报告。

张金洋 S0680519010001 zhangjy@gszq.com

胡偌碧 S0680519010003 huruobi@gszq.com

陶宸冉 S0680123070012 taochenran@gszq.com