文/头等舱观察员 开舰

导读:作为四川省出版业龙头企业,新华文轩垄断经营四川中小学课本业务,教材业务占比六成以上,收入稳定,今年1月、2月图书市场报告显示,教辅类图书环比上升幅度最高。可见,教育领域还有很大的发展空间。公司近五年股息发放总额一直保持在3.4亿港币左右。目前股息支付率在50%以上,历史股息支付率高,而且每年支付股息后都有盈余。如果PB能够低于0.8,股息收益率就会达到7.3%以上,已过去三年平均收益计算的收益率将达到13.5%,收益将会就相当可观。如果价格合适,是一个不错的投资标的。

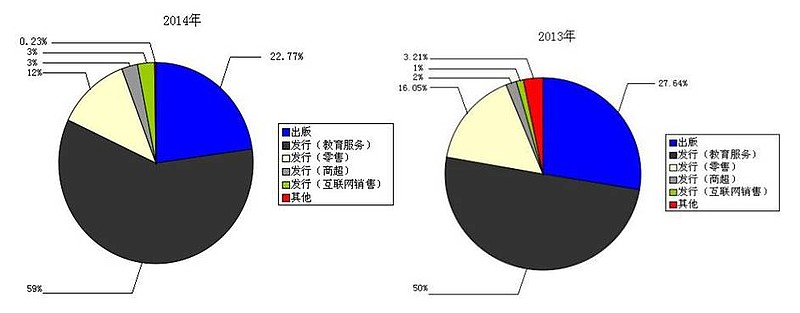

1、新华文轩的收入构成

1.1垄断经营业务四川中小学课本

新华文轩是四川中小学教材,唯一供应单位,垄断经营。教材业务收入在新华文轩总收入的比重中占六成以上。出版和发行教材的利润率高,回款及时,同时也无需担心退货。

自2005年开始,四川省开始试点推行中小学教材的投标和招标,但这并未威胁到新华文轩的“垄断地位”。招股说明书称,虽然新华书店的专营地位因为教材招投标不再绝对化,但基于招投标门槛的存在,新华书店绝对优势地位尚未被撼动。

2014年全国图书市场中,教辅教材实际的比重为33.2%。今年1月、2月图书市场报告显示,教辅类图书环比上升幅度最高。由此可见,教育领域还有很大的发展空间。2014年12月17日,人民教育出版社与新华文轩在京签署战略合作协议,双方约定共同做强做大全媒体中小学教育市场、培育新的经济增长点。

业务主要风险在于:随着国家教材市场化程度越来越高;免费教材政策的推进可能使教材采购折扣提高;教材循环使用政策的推进可能使采购数量下降。出版发行行业税收优惠政策如果发生变化,对利润总额会影响较大。这些是将来有可能影响到公司垄断地位的因素,需要持续重点关注。

1.2 其他业务以及管理层能力如何?

2014年新华文轩出版业务有所下降。公司拥有四川省最大的图书零售网络,由于受到电商和数字出版物的冲击,零售发行业务收益占比减少;互联网销售业务占比提高100%,弥补了部分零售渠道减少的收益。零售业相对于互联网电商最大竞争优势就在于购物体验,很多百货公司都将商场增加餐饮和娱乐项目,来提高顾客的购物过程中的用户体验。新华文轩也采取了同样的措施,进行中小门店转型升级,提高顾客的阅读体验。但无论如何,零售渠道的竞争优势已经无法和从前相比了。

2010年开始,新华文轩就提出了“多元化”的发展战略,业务庞杂,它的旗下有《读者报》,《薇薇新娘》杂志,艺术投资公司、纸业公司、创业投资公司和服装厂,华影文轩,四川三家职业学校,还参股了皖新传媒,友利控股,四川外国语大学成都学院和成都银行。传统图书出版领域以外,新华文轩一些处于市场竞争中的子公司,大多处于亏损或微利的状况。

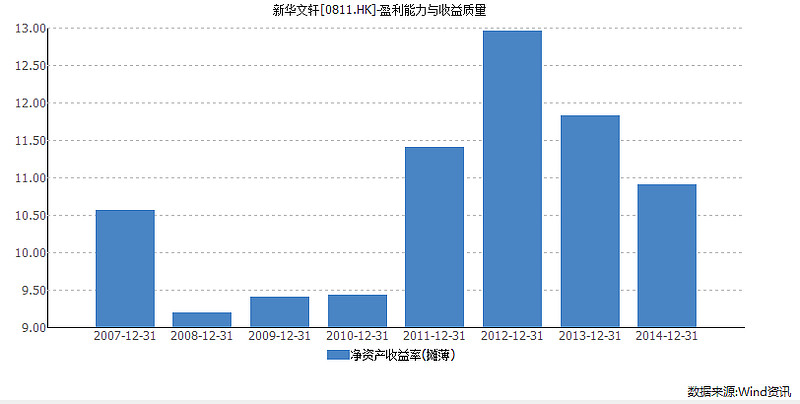

新华文轩这样传统国企,优点和缺点都比较明显。从过去的资产收益率可以看出,平均净资产收益率只有10%左右,管理层利用资产赚钱的能力很一般。由于公司留存收益再投资回报率不高,最好的方式是将收益持续大比例发给股东,让股东自己寻找其他投资回报率更高的投资机会。

2、总结分析

由上面的分析,我们可以得出,新华文轩是四川省出版业龙头,行业内地位的稳固,而且是一家有护城河的公司。新华文轩一直在IPO排队A股上市,市场预期新华文轩A股上市成功,会对企业估值提升有很大帮助。结果IPO暂停,导致新华文轩港股股价暴跌。

市场非常喜欢夸大短期变动因素对公司的影响,并在股价上做出过度反应。股价大跌的过程,其实是释放风险的过程,下落的刀子给人的感觉上非常危险,但是对于理性的投资者来说,通过理性分析可以得出,下落的刀子是一个个可爱的,风险释放完毕的,收益率更高的投资标的。

我们可以平时研究搜集一些行业内有竞争力的好公司,在股市大跌时,投资者不顾一切的抛售股票时,直接进场大量买入便宜货。商场打折的时间很短,我们需要在打折之前就做好充分准备。

2.1 财务状况,是否稳健?

新华文轩的当前市值占资本总市值(当前市值+总负债)的比率是72%,市值是销售额的1.5倍,净利润率是11.3%,通过以上几个数据可以得出,新华文轩的资本结构基本属于保守资本结构,杠杆作用很小,净利润的变化幅度不会比销售额大。

新华文轩的流动比率1.31,速动比率是0.88,财务稳定性还不错。流动负债中银行贷款只有5000万,比例很低。

2.2 收益能力如何?

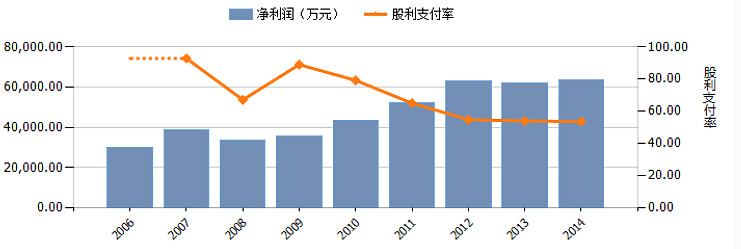

新华文轩上市以来,归属母公司股东净利润持续增长,十年中只有2008年一年收益下降幅度超过5%,最近三年收益增速放缓。新华文轩过去三年平均收益是6.28亿人民币。公司过去十年的收益成长率相当高,在估值时可以给一定的加分。

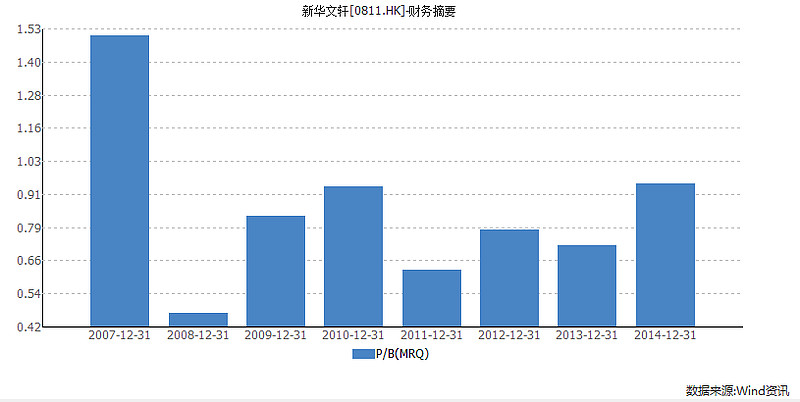

2.3 当前价格,是否低估?

(1)相对收益:目前公司市值是81.9亿港币,如果以过去三年平均收益计算收益率是9.5%,收益率不高。

(2)相对资产:新华文轩当前市净率1.11。从历史估值来看,当前价位并不便宜。

新华文轩上市以来平均净资产收益率在10%左右,相对于相对于1.11的当前市净率,公司股价并未明显低估。

(3)相对股息:

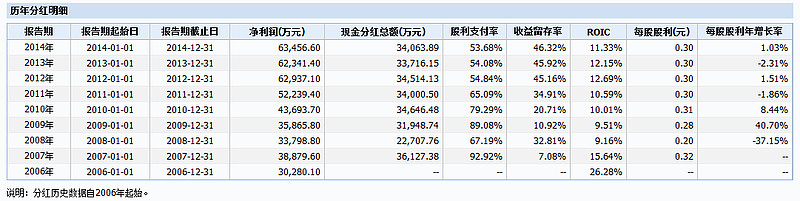

以当前股价计算股息收益率为5.1%.单看股息收益率还不错。新华文轩从上市以来一直保持着稳定的股息发放记录,最近五年股息发放总额一直保持在3.4亿港币左右。目前新华文轩的股息支付率在50%以上,历史上股息支付率比较高,但每年支付股息后都有盈余。

(4)价值型基金持股:

Brandes Investment Partners是美国几十年历史的价值型基金,查尔斯布兰迪是格雷厄姆门徒,寻找便宜货的高手,从2012年开始一直持有新华文轩,目前持有新华文轩4.9%的股份。

总结:新华文轩这家公司需要持续关注两点:

1.公司的四川中小学课本教辅业务的护城河是否发生重大变化,这是公司的利基。

2.公司的股息收益率是否足够高。

如果新华文轩的PB能够低于0.8,股息收益率就会达到7.3%以上,已过去三年平均收益计算的收益率达到13.5%,收益将会就相当可观。

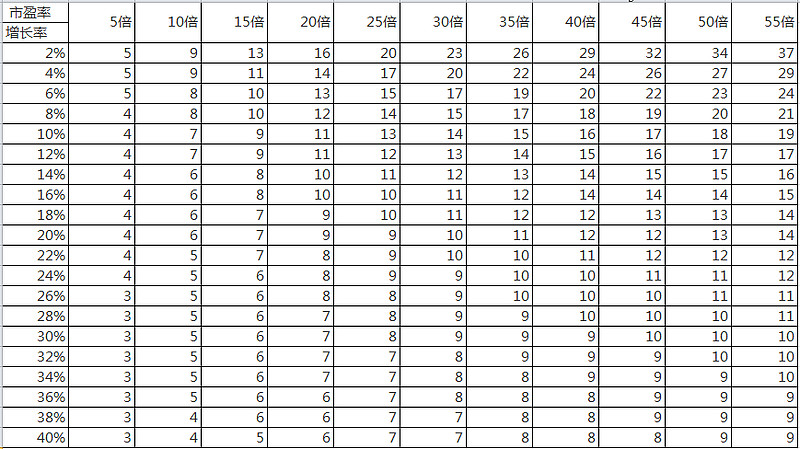

大部分投资者都喜欢在最有前景的行业选成长性最好的公司,其实投资一只股票就是投资一个生意,不论一家公司的收益成长或不成长,我们都要看这个投资几年能够收回成本。

数据来源:深港通头等舱

从这张图中可以看出,如果我以5倍市盈率买入一家0成长或成长率只有2%的公司,5年内可以收回成本;而如果我以25倍的市盈率买入一家收益增长率40%的公司,7年才能收回成本,而且一家公司连续保持七年收益增长率达到40%的难度比一家公司收益保持0增长的难度要大太多,七年中会有很多不确定因素发生,后一种投资方式要承担更多风险。

所以,我们得出,在我们选股的过程中,公司收益是否成长只是我们投资需要考虑因素之一,但并不是必要因素,我们首先要考虑的因素是我们的投资几年能收回成本和收回成本的确定性。

@天天静心课 @方舟88 @今日话题 @港股通$新华文轩(00811)$