报告要点

我们认为思源电气过去在不断的产品品类拓展和新产品取得成功支撑下,实现了持续超越行业增速的 Alpha,其深层次原因主要在于公司在技术、销售、成本、激励方面的优势。当前时点, 公司优势仍将延续,在电力设备市场也能够保持较强的竞争力,除了进一步在电力设备领域拓 品类实现增长之外,公司也积极进行海外市场扩张(扩市场)、储能和汽车电气等新产业布局 (跨行业),未来有望贡献额外的增长动能。

引言:穿越周期的电力设备民企龙头

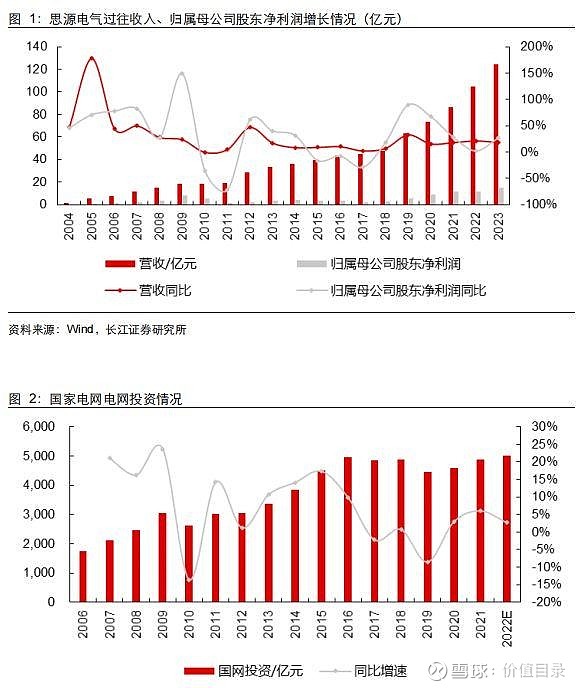

思源电气成立于 1993 年,作为一家民营企业,过往深耕于电力设备相关领域,目前已 经成长为国内少数全面覆盖电力设备一次、二次产品的综合性企业之一。回归公司过往 的经营增长情况,可以发现思源在过去近 20 年时间中实现了持续快速增长,并且相比 于电网行业的增长,显著具备更强的增长 Alpha。 具体看,思源电气收入规模从 2004 年的 2 亿元增长至 2023 年的 125 亿元,对应年化 复合增速约 24%;归属母公司股东净利润规模从 2004 年的 0.5 亿元增长至 2023 年的 15.45 亿元,对应年化复合增速约 20%。同时,对比思源电气收入增速和国网电网投资 增速来看,过去 20 年中大部分年份思源电气收入增速更快,尤其是近 5 年来国网电网 投资基本属于低增速稳增长,而思源收入实现年化复合增速超 20%,明显高于行业增 速,反映了公司相比于行业较为显著的增长 Alpha。

复盘:产品矩阵扩张和成功助力增长

Alpha 本章我们旨在通过回顾公司发展历程对公司过往持续增长 Alpha 的背后进行剖析,我们 认为产品矩阵的扩张和每类产品的自身增长是公司能够实现连续增长的关建,其深层次 原因在于技术研发、销售能力、成本优势、持续激励四个方面。

产品矩阵扩张是过往成长的核心

从行业层面看,电网设备行业属于横向较为分散的行业,涉及不同电压等级、不同产品 类别;并且下游需求多集中于电网公司,大部分产品的竞争格局相对稳定。我们认为企 业能够获得增长 Alpha 的途径主要有三:电网设备产品拓品类、电网设备拓市场、跨大 行业延伸。其中,思源电气过去的成功我们认为拓品类是核心关建因素。

我们回顾思源的发展历史,公司从成立之初的避雷器监测设备逐步拓展到制造设备、测 试设备等,形成高中低压、一次二次设备多维度覆盖的丰富产品矩阵,产品种类覆盖范 围程度行业内处于领先地位,包括开关类(GIS、隔离开关、断路器等)、线圈类(电抗 器、互感器、变压器等)、无功补偿类(电力电子成套设备、电力电容器、整流器等)、 智能设备类(变电站自动化及继电保护系统)等。

背后深层次原因在技术、销售、成本、激励

因此,思源电气过往能够持续实现产品品类和不同电压等级产品的扩张,并且新产品能 够成功实现规模放大和份额提升的背后,深层次原因我们认为更多来自于公司自身的竞 争力,主要在于技术、销售、成本和激励。

技术研发 电力设备行业产品品类众多,且电压等级越高技术难度越大,二次设备相比一次设备技 术难度一般也更高;因此,思源能够成功实现持续不断的产品品类拓展和电压等级从低 到高的突破,背后关建在于技术研发的实力和积累。

一方面,思源 1993 年由董增平、陈邦栋、李霞 3 人联合创立,3 人均为高压电专业或 者电力系统及自动化专业毕业,专业背景出身;目前公司实控人为董增平、陈邦栋,其 中董增平任董事长兼总经理,陈邦栋任副董事长兼总工程师。

另一方面,思源电气在研发方面的投入力度一直在电力设备行业领先,研发投入占收入 比例近几年保持在 6%左右,高于大部分企业;技术员工总人数持续增加,从 2013 年 1500 人左右增加至 2022 年接近 3000 人,年化复合增速约 8%,目前技术员工人数数 量靠前,人员增长速度也高于大部分企业。

销售能力

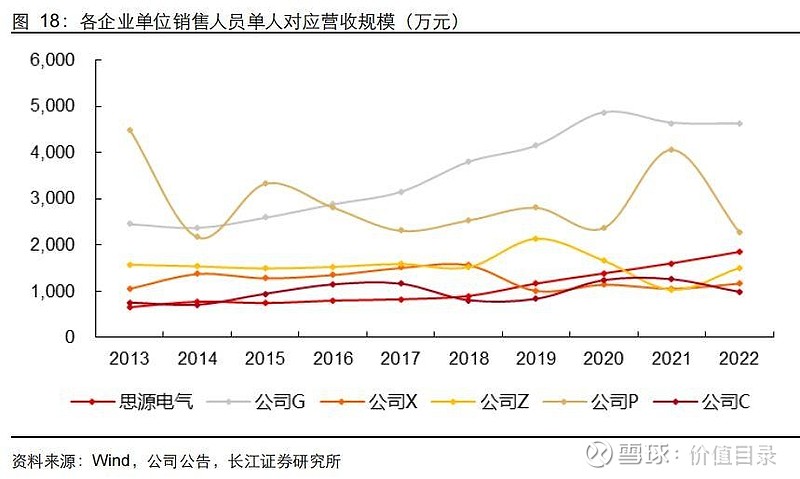

思源电气销售人员人均贡献收入能力行业靠前,考虑思源电气下游更加分散并且产品种 类更加分散,我们认为公司的销售效率在行业内处于领先水平,并且过去几年公司该项 指标持续提升且提升速度较快。我们认为销售人员对应人均收入指标的情况也反映了思 源电气销售团队的能力优势。

成本优势

思源电气在电力设备领域主要竞争对手来自于高压领域的设备企业,并且多为国央企。 考虑到高压电力设备产品多为电网公司集中招标采购,因此价格之间很难存在明显差异; 但思源电气的开关类产品毛利率高于其他企业,我们认为主要得益于公司在生产效率和 精细化管理方面的能力较为突出。我们用企业收入除以机器设备原值作为企业生产效率 的指标进行对比,思源电气高于开关类其他企业。

展望:拓品类、扩市场、跨行业打开新成长曲线

展望未来,我们认为公司在技术、销售、成本、激励方面的优势仍将延续,因此公司在 电力设备市场也能够保持较强的竞争力,除了进一步拓品类实现增长之外,公司也积极 进行扩市场、跨行业,贡献额外的增长动能。

拓品类:短期网内高压景气,中期品类扩张仍有空间

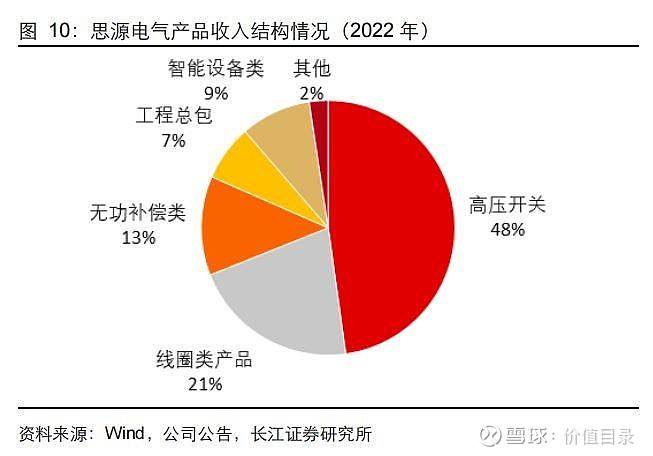

思源电气目前收入和利润结构中,高压开关是最核心的业务之一,2023 年上半年高压 开关收入、毛利润占比分别达 50%、54%;其次是线圈类产品。因此,高压开关业务的 景气对公司短期经营情况影响较大。

从国网近几年招标情况看,开关类产品保持较快增长,2023 年组合电器、断路器、隔离 开关招标数量分别增长 20%、21%、17%;其中,110KV 及以上高压组合电器、断路 器、隔离开关招标数量分别增长 19%、15%、14%。在 2023 年国网集招高景气背景下, 思源电气在国网集招输变电设备中的中标金额也实现较快增长,根据我们统计,思源电 气 2023 年在国网输变电集招中开关类、线圈类、二次类产品均实现中标金额的增长, 总体中标金额同比增长超过 50%,有望对 2024 年的交付增长形成较强支撑。

对于未来,我们认为主网建设十四五以来持续快速增长背后主要驱动力是电源侧尤其是 新能源电源容量的快速增加,复盘历史数据可以发现变电设备容量和发电设备容量正相 关且存在一定的滞后性,因此预计未来输变电设备需求预计仍有望保持较高景气,思源 电气作为龙头企业也将继续受益。

扩市场:海外电力设备实现“1”的突破,空间广阔

对于电力设备的市场而言,网外市场主要包括国内网外市场以及海外市场,相比于国内 网外市场,我们认为海外市场的成长性和盈利性均更优。 首先,海外电网设备市场未来成长空间广阔:

1)近几年,全球电网投资保持平稳,基本保持在 3000 亿美元左右,其中发达经济体、 中国近几年电网投资呈现增长,而新兴经济体电网投资出现下降,主要与投资能力和政 府政策相关。根据 IEA 预估,若要达到各国承诺的减排场景,2023-2030 年平均电网投 资需达到 5000 亿美元,到 2030 年需达到约 6000 亿美元,相比当前水平翻倍增长,对 应 2021-2030 年年化复合增速约 7%-8%,相比目前情况加速。

并且,从欧盟情况看,2023 年末欧盟委员会制定一项规模高达 5840 亿欧元的投资计 划,用于在 2020-2030 年对欧洲电网进行全面检修和升级。欧洲过去几年电网投资保持 稳增长:根据 IEA 数据,2022 年欧洲电网投资约 650 亿美元,2020-2022 年年化复合 增速约 7%,并且此前整体呈现增长态势。假设 5480 亿欧元为 10 年期间投资金额,且 欧盟的电网投资规模占欧洲整体的 70%左右,我们估算对应 2020-2030 年欧盟电网投 资复合增速约 9%,相比过去进一步提速。

我们认为未来海外电网投资有望迎来加速,背后的原因主要有三:1)能源转型,新能源 对于电网有着更强的建设需求拉动作用;2)智造扩张,全球自动化智能化的制造业扩 张,以电动汽车为代表的交通电气化和越来越多的新型用电设施(数据中心等)拉动未 来用电量增速;3)欧美旧改,欧盟与美国约有 50%左右的配电网年限都超过了 20 年, 其他发达经济体也有 45%以上的年限超过了 20 年,更新改造需求增加。

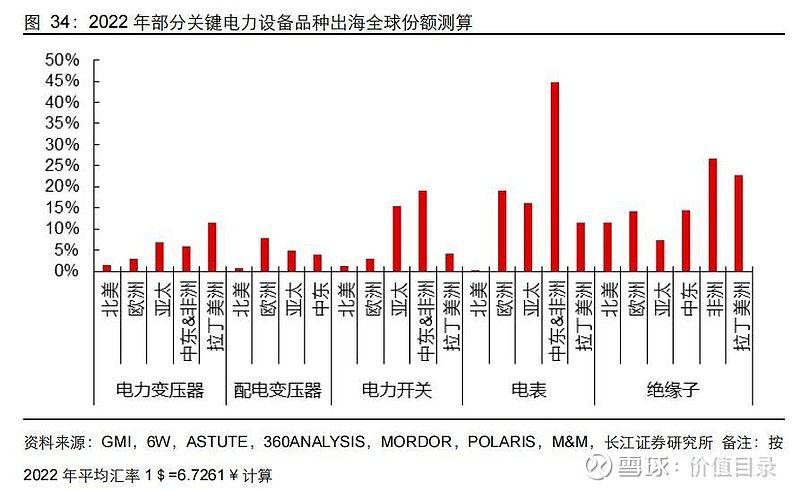

2)对于国内电力设备产业链企业而言,过往出口业务发展较慢,近几年开始快速增长。 根据海关总署出口数据,2022-2023 年,我国液体变压器、互感器、电力电容器、断路 器、隔离开关、避雷器、绕组线、电缆、绝缘子、电表等大多数常用电网设备出口数据 均表现良好。其中液体介质变压器 2023 年出口金额达 207 亿元,同比增长 87%;断路 器中 1kV 以上高压断路器 2023 年出口金额达 21 亿元,同比增长 42%,隔离开关 2023 年出口金额达 13 亿元,同比增长 41%。同时,目前国内电力设备产业链企业,目前主 要产品的出口渗透率均处于较低水平,未来提升空间可观。

2)对于国内电力设备产业链企业而言,过往出口业务发展较慢,近几年开始快速增长。 根据海关总署出口数据,2022-2023 年,我国液体变压器、互感器、电力电容器、断路 器、隔离开关、避雷器、绕组线、电缆、绝缘子、电表等大多数常用电网设备出口数据 均表现良好。其中液体介质变压器 2023 年出口金额达 207 亿元,同比增长 87%;断路 器中 1kV 以上高压断路器 2023 年出口金额达 21 亿元,同比增长 42%,隔离开关 2023 年出口金额达 13 亿元,同比增长 41%。同时,目前国内电力设备产业链企业,目前主 要产品的出口渗透率均处于较低水平,未来提升空间可观。

跨行业:布局储能、汽车电子,构筑未来新成长曲线

除电力设备行业外,思源也在积极进行跨行业布局,包括储能、汽车电子等领域,构筑 未来新的成长支撑曲线。 1)储能方面,我们认为目前全球储能市场仍处在快速增长趋势之中;思源电气全面布 局场站级储能、工商业储能、户用储能,其中场站级储能、工商业储能主要面向国内市 场,户用储能主要面向海外市场,并且由单独的子公司进行负责;2023 年公司场站级 储能产品正式推出,户用储能产品参加欧洲展会进行市场开拓,预计有望形成增量收入。

2)汽车电子方面,公司通过控股烯晶碳能提前布局:烯晶碳能 2010 年成立,专注于超 级电容等功率型储能器件,主要产品包括双电层超级电容(EDLC)和混合型超级电容 (HUC),主要应用于汽车领域和储能调频领域;思源电气 2017 年增资持股 10%,2022- 2023 年先后收购部分股权,完成后公司将控股烯晶碳能 70.4%的股权。

在汽车电子领域,烯晶碳能为国内首家为乘用车供货的超级电容器企业,已经与 10 多 个乘用车品牌合作且产品应用于 50 多万辆汽车上,已量产和定点的汽车用超级电容应 用项目 60%-70%是采用烯晶碳能产品(2023 年公司公告内容);在储能调频领域,烯 晶碳能已经获取国内多个示范项目和欧洲某国际公司的 50MW 功率级商业化项目。烯 晶碳能 2022 年收入 0.9 亿元,净利润-0.2 亿元,考虑未来市场空间以及公司的竞争力, 预计有望贡献中长期经营增量。

投资建议

综上所述,我们认为思源电气过去在不断的产品品类拓展和新产品取得成功支撑下,实 现了持续超越行业增速的 Alpha,其深层次原因主要在于公司在技术、销售、成本、激 励方面的优势。当前时点,公司优势仍将延续,在电力设备市场也能够保持较强的竞争 力,除了进一步在电力设备领域拓品类实现增长之外,公司也积极进行海外市场扩张(扩 市场)、储能和汽车电气等新产业布局(跨行业),未来有望贡献额外的增长动能。预计 公司 2023、2024 年归属母公司股东净利润分别为 15、20 亿元,对应 PE 分别为 31、 24 倍。首次覆盖,给予“买入”评级。

此为报告精编节选,报告PDF原文:

《思源电气(002028)具备持续Alpha的电力设备民企龙头-长江证券[邬博华,曹海花,司鸿历]-20240311【27页】》

报告来源:【价值目录】