之前初善君写过华侨城的四个预期差:主要是华侨城的成长性逐渐体现,估值应该有所反应。具体参见:一年二倍的投资机会:华侨城的四个预期差

现在市场的集中点在于华侨城究竟有没有用地产业务反哺文旅业务,或者说华侨城文旅业务究竟怎么样?

今天我们一起拆解一下:商业地产、酒店、主题公园业务究竟是否盈利,盈利多少?

1、商业地产

商业地产与华侨城本身业务紧密相连的,无论是综合体项目,还是旅游地产项目,都存在可租赁地产。欢乐海岸项目是华侨城现在主打的商业地产项目,位于深圳湾公园的深圳欢乐海岸,初善君去过无数次,人流量非常大,可惜的是这个名字导致了公司实际开发的欢乐海岸项目非常少,目前只有顺德、宁波有。

根据2018年的债券募集说明书,截至2018年底,公司的投资性房地产包括商铺、厂房、住宅、写字楼、餐饮、公寓和停车场等多种业态,位于深圳、上海、成都、西安和佛山等地。深圳地理位置较好的商铺公司各个项目出租率基本都在90%以上,发展较为成熟。

截止2019年底,投资性房地产账面余额67亿元,建筑面积151万平米,物业租金收入为8.14亿元,考虑到年折旧额3.57亿元,这块业务盈利不错。

当然看明细发现,有些资产盈利非常好,比如深圳欢乐海岸,入账成本不足13亿,年租金收入高达4亿,三年就可以回本了。有些资产盈利能力一般,比如入账成本最高的西安长安国际,成本17亿,租金只有0.8亿元。

不瞒各位五年前初善君在长安国际上班一年有余,位于西安南门外,地方是好地方,之所以入账成本高,应该是后面买入的。

2019年年报显示,投资性房地产余额翻倍至133亿元,净增约70亿,不清楚是不是顺德、宁波等地欢乐海岸开业了。

总之,在投资性房地产方面,公司整体还是可圈可点的,至少不会拖后腿。

2、酒店

华侨城的酒店业务其实很鸡肋,基本都是单品牌独立运营,大部分酒店预计是亏损的。根据年报,华侨城共有24家酒店,华侨城酒店集团凭借发展规模、品牌价值跻身“2018年度中国饭店60强”榜单。

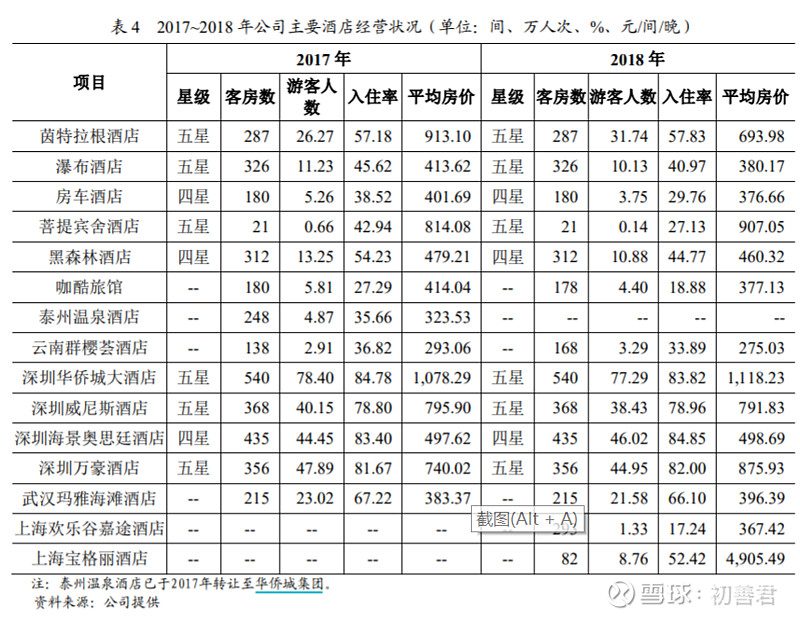

但是实际上中国酒店赚钱并不容易,根据债券评级报告,公司主要酒店入住率并不高,公司酒店这块肯定亏损了。整体来看,根据下表的客房数、入住率和平均房价测算,酒店业务2018年实现了营业收入6.5亿左右。

至于酒店业务亏损多少?初善君也只是拍脑袋瞎猜,后续如果看到酒店集团的新闻,或许能知道这块数据。

3、主题公园

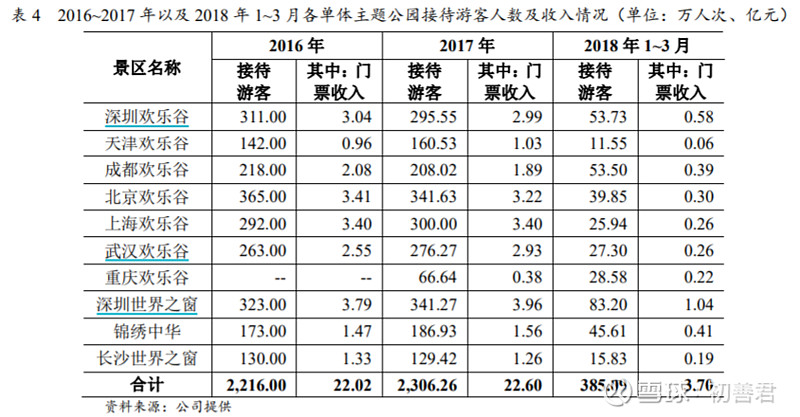

下面是最重要的主题公园了,公司的单体主题公园主要包括欢乐谷、锦绣中华和世界之窗三大系列。根据债券跟踪评级报告,欢乐谷+世纪之窗+锦绣中华2016年和2017年分别实现门票收入22.02亿元和22.60亿元。

这里面重庆欢乐谷、天津欢乐谷还在持续增长,其他基本稳定,所以猜想2018年和2019年这块业务比较稳定。

此外,还有四处华侨城项目,泰州项目和秦皇岛已经转让了,所以主要还是深圳的东部华侨城,每年门票收入3亿元左右。

未来还有南京欢乐谷、宁波华侨城待开业。

此外很多人提到的二次消费收入,根据之前披露的欢乐谷数据,二次消费收入占比约20%左右,因此可以推算,主题公园2016年和2017年门票收入约为25亿元,二次消费等其他收入约5亿元,合计30亿元。2018年和2019年按照每年5%的增长,分别实现收入31.5亿元、33亿元。

这个收入规模与主流券商预测差不多一致。

商业地产约8亿+酒店约7亿+主题公园33亿,合计旅游业务收入约48亿元。那么这些盈利能力究竟如何呢?

4

租赁业务预计利润很高,可能在30%左右,约2.4亿。

酒店大概率是亏损的,利润为零。

主题公园方面,参考华强方特2018年主题公园业务实现营业收入25亿元,毛利率37%,净利率预计10%左右。那么华侨城盈利约3.3亿元。所以三者整体利润在6亿左右。

此外,从固定资产折旧角度,截止2019年底固定资产账面原值约290亿元,当年计提折旧13亿元,假设固定资产主要是酒店和主题公园的话,对于两者合计收入约40亿元,折旧占比并不高。大概可以佐证判断。

因此无论从哪个角度看,旅游这款业务赚钱并不多,但是也不少,至少不会托后腿,并不需要地产业务的反哺。

更为重要的是,依托于旅游业务的地产业务,赚了很多钱,而且可持续,真正赚钱的也是依托于旅游业务的地产业务。

5、市场的担心

华侨城现在市值只有477亿元,对应2020年市盈率只有3.4倍,市净率只有0.71倍,除了对地产公司的本身偏见之外,还有什么担心呢?

一是国企,不要问为什么,问就是国企不行;

二是可持续发展能力,换了领导,肯定就不一样了,这个问题确实存在;

三是扣非净利润问题,近三年每年都有大额的扣非净利润,原因各不相同,多少会有影响。按照2019年100亿扣非净利润,估值就有4.77倍了。

四是经营现金流连续多年大额负流出,其实这点很好解释以至于我都懒得解释,看收现比就知道了,今四年收现比1.3以上。公司前两年拿地还是比较激进,这两年如果控制节奏,经营现金流就回来了。

其实归根结底还是商业模式的问题,为了更快的发展,这几年大幅拿地,经营现金流非常差,市场甚至开始担心他的现金流问题,作为央企,这一点应该还好。

总之,个人依然极度看好华侨城的股价,作为国内A股罕见的独特的“核心资产”,光明就在不远处。