本周初领失业金人数意外大涨,为23.1万人,高于预期的21.3万人,和上个月的20.9万,创下8个月以来的新高。这组数据公布后,盘前S&P的期货市场给出了积极的反馈,反映这组数据符合当前市场对于经济降温的期待。一些分析指出,虽然周五的大非农意外降温,但市场目前并没有对于劳动力市场感到特别的担忧,反而走的还是坏消息就是好消息的逻辑。巴克莱银行的分析师就表示,只要是20万上下,经济就没什么问题,但如果初领失业金突破30万,那么可能会开始引起市场的注意。

续领失业金人数则为178.5万,符合预期,略高于上周的176.5万,同样反映目前的劳动力市场稳中有降,并没有威胁经济。从地区上看,失业人数最高的地方为纽约州和加州,而爱荷华州和佛州下滑最明显。

阿吉认为,随着劳动力市场持续降温,市场一定会有一个切换的节点,从降温利好通胀的积极解读,变为降温影响经济的消极解读。这个时候,投资的逻辑也会随之变化。所以值得我们投资者密切关注。目前,从市场的表现可以看出,依然是前者占据主导地位。

接着我们来看国债拍卖的消息。这周有1250亿的国债被拍卖发行。周二我们报道了3年期国债的拍卖情况。那是创纪录的580亿,最终市场反响还不错。而这个情况也延续到了周三和周四。周三,拍卖了420亿的十年期国债,而今天发行的是250亿的30年期国债。十年期拍卖看到了尾部利率有小幅上涨,但投标倍数高于过去一段时间的平均。综合来看,属于需求还是比较坚挺的一次拍卖。今天的30年期也同样表现不错,得标利率低于上次的水平,投标倍数则更高,导致30年期美债短线收益率下跌,国债价格上涨。

摩根斯坦利的策略师就认为,当前国债非常有价值,利率未来可能还是会下跌,即便经济强劲。这是因为他们预期通胀未来会继续下滑,而通胀是组成美债收益率的一部分。总体而言,美债市场安稳的度过了这一周,强劲的需求也反映了债券投资者对于未来通胀和利率的预期。态度倾向于不看涨,也就是不认为未来通胀会有重新抬头的可能性,导致美联储加息。

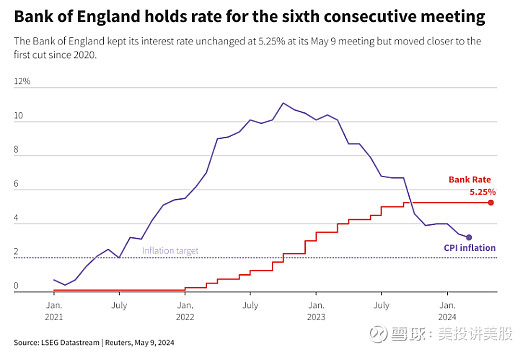

然后,我们再来看看英国央行今天的利率决议。今天英国央行举行了例会,最终决定将利率保持在5.25%不变。这也是央行连续第6次会议没有改变利率,整体符合市场的预期,但这次英国央行释放了新的信号,暗示接下来可能降息在即。在9名投票官员当中,有2名选择了降息25个基点。之前我们就有提到英国央行委员会的投票变化,从一开始有少数成员主张加息,到没有人认为要加息,现在就开始变成,有少数成员主张降息了。下次会议在6月。英国央行行长就说,6月改变利率既没有被否掉,也没有确认。不过他补充道,未来几个季度我们大概率会降息,可能比市场预期的还要多。

在会议之前,市场预期英国央行第一次降息的时间应该在8月,然后在明年年中还会再降2次。行长的这句话就是妥妥的一句鸽派发言,强化了6月份降息的可能性,也暗示英国央行另外两次可能会更早。而对于先前美联储的例会,他也表示,委员会在考虑政策的时候,不会讨论美联储,还强调,没有什么法律规定美联储必须先行。这也就进一步暗示英国央行降息的时间会比美联储要早。央行还预计四月,通胀就会接近2%的目标,主要是因为不断下滑的能源价格,为6月降息提供条件。

最新的数据显示,英国的CPI在3月同比上涨了3.2%,低于2月份的3.4%,除去食品、能源和烟酒的核心CPI则上涨4.2%,同样低于2月份的4.5%。不过服务通胀依然很高,同比上涨6%,商品端则只上涨0.8%,这也是英国央行保持谨慎的原因。不过,和瑞士瑞典一样,英国的经济远没有美国强劲,去年四季度下滑了0.3%,而且自从加息潮开始,英国的GDP就一直趴着,没有任何一个季度增长超过0.2%,也就是说英国央行会更担心经济出问题。

阿吉认为,其他央行提前降息对于美国市场有两方面的影响,一方面是会导致海外资金流入美国,增加流动性。因为这个时候,美国和其他国家的利差会扩大,投资美国可以获得更高的回报。这也能够缓解一部分美债发行的压力,相对回报率更高的美债会更有吸引力。但同时,这就会造成美元上涨,也是另一方面的影响。风险资产的走势通常来说和美元呈负相关,所以这些降息到底是利空还是利好美股还无法判断。我自己会倾向于利好,因为我认为流动性的释放会占据主导地位,所以这也是支撑未来美股上涨的其中一个有利的因素。