很多人的心目中只有两种颜色,非黑即白。到了投资里面,只有做对和做错,好股和坏股两种。

我们先看一个最简单的例子,20天均线,均线上买入或者持有,均线下卖出或者空仓。对于这样简单的技术指标的策略,是非有效众说纷纭,大部分人都会举出某一次操作成功与否来说明这种方法是否有效,甚至技术专家们在讲解20天均线的时候往往会举出一两个例子来说明它的有效性。

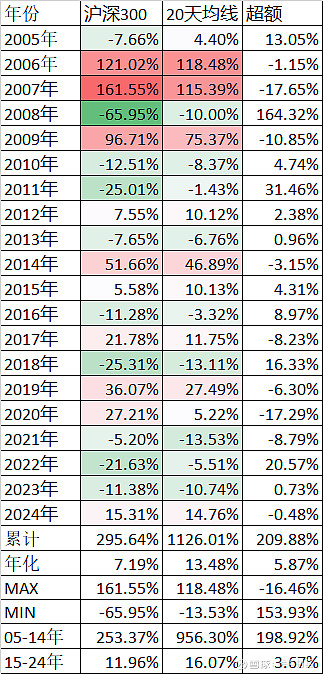

沪深300指数从2005年年初到今天已经有20年4811个交易日了,20年来20天均线策略的回测结果如下:

根据以上的统计回测,20年来沪深300指数累计上涨了295.64%,年化收益率7.19%。20天均线策略累计上涨了1126.01%,年化13.48%。从整体看20天均线策略是有非常大的超额收益的。

我们再看看涨幅最大的2007年,指数上涨了161.55%,但均线策略涨幅最大的不是2007年而是2006年,上涨了118.48%。而跌幅最大的2008年下跌了65.95%,均线策略跌幅最大的也不是2008年,而是2018年,下跌了13.53%。20天均线策略上涨的时候虽然涨不过指数,但下跌的时候因为部分时间是空仓的,所以远远低于指数的跌幅。

那这个策略现在能用在实战中吗?我们再分段来看,把20年分成2005-2014这前10年和2015-2024这后10年。前10年指数上涨了253.37%,20天均线策略上涨了956.30%,超额收益高达198.92%,超额了非常明显。而后10年指数仅仅上涨了11.96%,20天均线也只上涨了16.07%,10年累计仅仅超额了3.67%。再加佣金和冲击成本,后10年几乎就没有超额收益了。

后10年为什么连策略的超额收益都那么少呢?我的解释是前10年因为没什么股指期货,所以要么大涨要么大跌,非常适合20天均线策略。可以对比一下2008年和2018年的熊市,2008年下跌幅度高达65.95%,而2018年下跌才只有25.31%,结果20天均线策略2018年反而比2008年下跌还要多,主要原因就是2008年一路下跌20天均线容易判断,而2018年还有不少多空博弈,导致了20天均线难以判断。

所以经过这样的仔细分析,显然不能简单的用20天均线策略来判断。即使你用它判断对几次,那也不能受近因效应的影响。

而很多小散受近因效应的影响,经常一次失败就否定一类操作。比如说这次是民企暴雷了,下次就不买民企了;结果下次国企又暴雷了,就简单的总结为某个地方的国企也不能碰。这样来回按照最近一次的失败经验去做简单的总结,而不是统计一下暴雷是否和国企民企强相关,暴雷是否和地区强相关?

这里涉及到的数学知识,最多不超过高中。概率思维是一种思维方式,是把世界从黑白片变成真实的彩色片。这个世界不是只有好人和坏人,大部分人可能是有好有坏的。

我的最经典的一战是2021年清仓了贵州茅台、招商银行、隆基股份等大白马全仓了可转债,近4年来每年都是正收益,到今年10月25日,近4年累计收益率84.66%,而同期沪深300指数下跌了24.08%。当时我真的没本事预测到大白马跌3年,只不过做了概率分析发现可转债的胜率和赔率要比大白马高的多。当然近4年来我也犯了很多错,但一个决定性的策略改变基本决定了这4年来的好运气,这好运气主要是来自于4年前的概率分析。