首先,本周A股除价值风格指数外尽数上涨。本周市场可谓异彩纷呈,上周价值股、高股息很强势,这一周价值风格立马回调,各个成长风格着实反弹不少。应该说,最近的AH市场是远超我的预期的。首先港股在最近屡屡抵抗住美股的下跌外溢风险,在亚太日韩越股市一片哀嚎之下,港股却有进入牛市的趋向,A股自然也是紧随其后,回调的风险也在本周得到了大为缓解。究其原因,宏观上,中美经济最近开始反向分叉,中国pmi连续上扬,政策呵护,加上出口比较好,带动基本面向上。相较之下,美国则有滞胀的可能,基本面可能触顶。估值上,ah估值明显较低,美股估值明显较高,且ah开始大力推回购分红,投资者获得感在长期会得到显著提升。然而,今年地产阴云仍在,经济结构转型尚需时间,外部不确定性仍在,尤其降息不知何时才行,所以今年策略上还是倾向于多看低位,而不是追高。

其次,美股本周呈现缩量反弹。本周美国出了不少宏观数据,总的来说,不及预期的PMI,不及预期的GDP增速,超预期的一季度核心PCE、3月核心PCE增速、不及预期的失业金申领人数,都在周五之前挑起了市场对于美国经济滞胀的担忧,但是周五的消费数据一出,市场对于美国“滞”的预期有所缓解,所以强势品种尽数反弹,尤其是英伟达这种站在世界高峰的个股。然而,纵观总体来看,今年可能确定性比较大的方向不是今年降几次息,而是应该很难再加息,以本周美债拍卖为例,7年期国债的拍卖利率已经达到4.7%以上,而前值仅为4.1%上方,未来利息负担的增大未给美国财政带来不确定性,作为财政部嫡亲的美联储,自然也很难做出违背政治正确的事情,然而目前当务之急还是降通胀,所以短期降息自然也无法看到。

最后,本周网格操作水电三兄弟与证券ETF,其他无操作。

此外,最近开了个星球“湾区首席宏观”,主要分享投资观点与操作、宏观精选研报、会议纪要,可直接搜索到,多谢支持!

1、本周主要指数大多下跌,总结下本周市场情势,如下:

1.29%

4.23%

2.97%

1.20%

1.08%

2.88%

3.36%

-0.75%

1.81%

-1.24%

1.13%

-1.33%

1.39%

万得全A

1.96%

2、个人投资策略与周度复盘初衷:

(1)投资策略为“核心(长期持有,未来五年年化至少20-30%以上的公司,注重基本面,提供阿尔法收益)+卫星(阶段性持有,注重估值,提供贝塔收益)”。

(2)周度复盘初衷:以周为单位客观复盘市场,建立和不断完善投资模型,提升投资胜率与预期收益率。

3、宏观三因子模型:盈利预期、流动性和风险偏好

(1)模型原理:宏观三因子为盈利预期、流动性和风险偏好,三者共同决定市场风格。

(2)盈利预期模型:一揽子宏观数据

宏观画像

盈利预期:2024年3月官方制造业PMI环比回升,2024年3月官方服务业PMI上升,偏向中小企业的1月财新制造业PMI上升,财新服务业PMI上升,财新BBD中国新经济指数下降。3月CPI同比上升环比下降,PPI同比下降、环比下降,从CPI、PPI角度看收水压力较小。2024年3月出口同比下降7.5%,环比增长27%;进口同比下降1.9%,环比增长22.4%,3月社零同比上升3.1%,环比上升0.26%,固定资产投资同比增长4.5%,环比增加0.14%;1-3月规上工业增加值同比实际增长4.5%,环比下降0.08%。1—3月份,全国规模以上工业企业实现利润总额15055.3亿元,同比增长4.3%。

流动性:隔夜利率本周上升到1.8790%附近,DR007本周上升到1.9315%左右。成交额方面,万德全A 5日平均成交额下降到8545.26亿,周线形态为缩量阳线,成交额向下指向流动性下降,缩量阳线表示趋势向上。3月M2维持高增速,同比增长8.3%,增速比上月末低0.4个百分点,社融增速同比增长8.7%(2月为9 %),M2-社融增速剪刀差缩小(3月为8.3%-8.7%=-0.4%,2月为8.7%-9%=-0.3%),指向实体经济边际弱化,同时流动性环境减弱。外部流动性方面,截至2024年4月25日,美国实际利率相对上一周上升,通胀预期相对上一周下降。

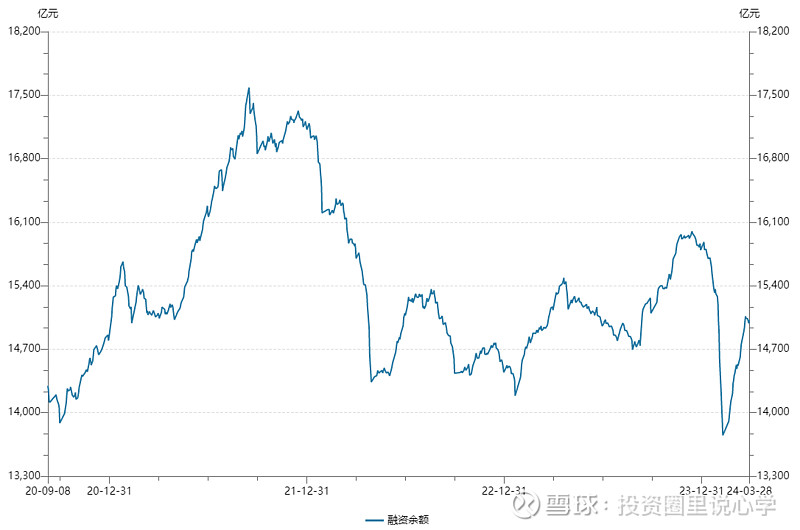

风险偏好:成交额方面,万德全A 5日平均成交额下降到8545.26亿,周线形态为缩量阳线,成交额向下指向流动性下降,缩量阳线表示趋势向上。风格方面,除价值风格相关指数全部上升。本周融资余额相对上周下降,指向市场风偏下降。

经济指标

2024年3月

2024年2月

当月说明

制造业PMI

50.8%

49.1%

比上月上升1.7个百分点,高于临界点,制造业景气回升

非制造业PMI

53.0%

51.4%

比上月上升1.6个百分点,高于临界点,表明非制造业景气水平持续回升

财新制造业PMI

51.1

50.9

高于2月0.2个百分点,已连续五个月位于扩张区间,创2023年3月来新高,显示制造业生产经营活动加速向好。

财新非制造业PMI

52.7

52.5

2023年初以来,财新中国服务业PMI连续15个月位于扩张区间,服务业经济活动持续扩张。

财新BBD中国新经济指数

29.8%

31.3%

3月NEI录得29.8,即新经济投入占整个经济投入的比重为29.8%,较上月回落1.5个百分点。

工业生产者出厂价格PPI

同比下降2.8%,环比下降0.1%

同比下降2.7% 环比下降0.2%

继续疲弱

同比上涨0.1% 环比下降1.0%

同比上涨0.7% 环比上涨1.0%

双双低于预期

规模以上工业增加值

3月份,规模以上工业增加值同比实际增长4.5%。从环比看,3月份,规模以上工业增加值比上月下降0.08%。

1—2月份,同比实际增长7.0%,环比增长0.56%

同比上升,环比下降

全国规模以上工业企业利润

1—3月份,全国规模以上工业企业实现利润总额15055.3亿元,同比增长4.3%

1—2月份,全国规模以上工业企业实现利润总额9140.6亿元,同比增长10.2%

环比增速下行

固定资产投资

2024年1—3月份同比增长4.5%,环比增长0.14%。

2024年1—2月份同比增长4.2%,环比增长0.88%。

同环比上升

社会消费品零售总额

3月份同比增长3.1%。环比增长0.26%。

1—2月份同比增长5.5%,2月环比增长0.03%。

同环比上升

进出口总额

按美元计价,3月份我国进出口总值5008亿美元,其中,出口2796.8亿美元,同比下降7.5%,环比增长27%;进口2211.3亿美元,同比下降1.9%,环比增长22.4%;3月贸易顺差585.5亿美元。

按美元计价,2024年1-2月中国出口同比增长7.1%,进口同比增长3.5%,贸易顺差同比扩大20.5%。2024年1-2月中国出口环比回落-9.8%,强于2014-2023年-20.4%的均值水平。

出口同比高基数,环比高增长

MS中国权益资产定价模型

盈利预期

向上

数据边际走高,政策持续落地,远期预期不佳

市场估值

偏低估

开始有结构性低估

流动性

向下

内部流动性边际收紧,外部流动性边际收紧

政策周期

向上

房地产政策扩大宽松

人民币汇率

向下

美元指数走强,人民币汇率走弱

中美地缘

向上

中美高层在APEC加强接触

监管/政策优先度

向上

经济不折腾,经济优先级提升

美国宏观领先指标

US Leading Economic Index

decreased by 0.3 percent in March 2024 to 102.4 (2016=100), after increasing by 0.2 percent in February.

环比下行

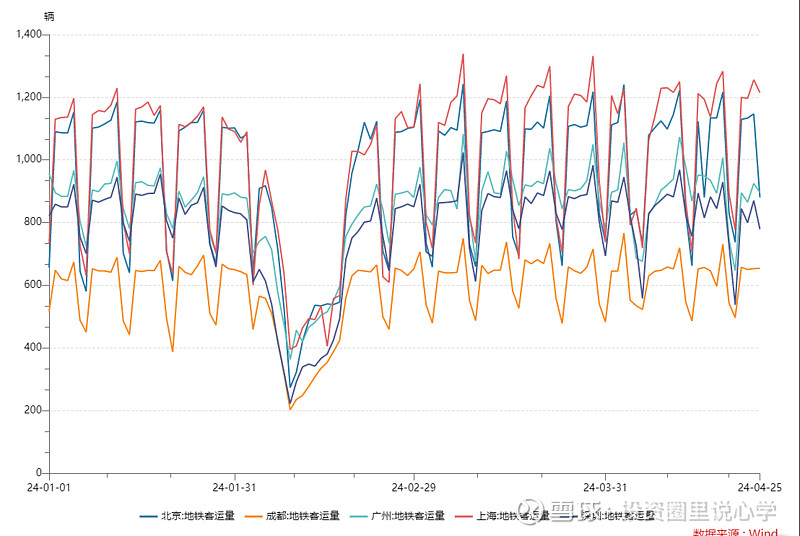

(3)盈利预期模型:高频数据更新

交通指数:环比平稳

生产指数:环比平稳

地产和汽车销售:环比上升

(2)短期流动性模型:隔夜SHIBOR与美国隔夜利率OBFR

模型原理:市场流动性对于估值水平有较大影响,短期流动性水平主要关注SHIBOR(上海银行间隔夜交易利率)和美国隔夜利率OBFR。

SHIBOR数值:1.8790%,本周相对上周上升,远期小幅下降。

DR007数值:1.9315%,本周相对上周上升。

美国OBFR数值:5.32%,本周相对上周不变。

(3)中期流动性模型:三月滚动社融增速与MI-M2增速差

模型原理:三月滚动社融代表中期流动性环境,如果滚动社融增速出现下跌,则中期流动性可能吃紧。值得注意的是,该指标重在看连续趋势,因此短期反应不如SHIBOR。同时,关注三月滚动社融增速之外,还要关注三月滚动社融增速是否出现拐点。

货币供应与股市之间的实证关系表明,M1(M0 +活期存款)增速与M2(M1+准货币(定期存款+居民储蓄存款+其他存款+证券公司客户保证金+住房公积金中心存款+非存款类金融机构在存款类金融机构的存款)增速之差与上证指数呈现明显的正向关系。M1增速与M2增速之差,与上证指数走势的相关性最高,在两者增速之差达到高点时(2000年、2007年),上证指数到达阶段性高点。在增速之差到达低点时(1999年、2005年),指数也处于阶段低点。M1反映着经济中的现实购买力;M2不仅反映现实的购买力,还反映潜在的购买力。若M1增速较快,则消费和终端市场活跃;若M2增速较快,则投资和中间市场活跃。当M2过高而M1过低,表明投资过热、需求不旺,有危机风险;M1过高M2过低,表明需求强劲、投资不足,有涨价风险。

M1-M2可视作为经济运行指标,价值股一般与经济周期并行。社融增速主要影响估值,因此对成长股影响更大。

因此,当社融增速与M1-M2同向同幅度,则成长股与价值股共振向上或者向下,当社融增速与M1-M2不同向/不同幅度,则成长与价值出现相悖的走势。

M2和社融增速数值:3月末,广义货币(M2)余额304.8万亿元,同比增长8.3%。狭义货币(M1)余额68.58万亿元,同比增长1.1%。流通中货币(M0)余额11.72万亿元,同比增长11%。一季度净投放现金3766亿元。

2024年3月末社会融资规模存量为390.32万亿元,同比增长8.7%,比2月社融增速9%出现了0.3%的下降,三月滚动社融增速为:(9.5%+8.7%+9%)/3=9.06%,比起上月数据(9.5%+9.5%+9%)/3=9.33%下降0.27%。

M1增速与M2增速之差:3月末M1-M2增速差为1.1%-8.3%=-7.2%,2月末M1-M2增速差为1.2%-8.7%=-7.5%,即3月比2月数据有0.3%的变化幅度,M1-M2差值缩小。

(4)风险偏好模型:融资余额

本期融资余额为14,853.51亿(相对上期下降)。2015年至今融资高点约在22000亿元左右),融资低点在2019年年初,约为7193亿元。由于市场个股数量增加,融资空间向上,因此融资高点不一定是市场高点,但是融资的低点是市场低点的可能性较大。

4、胜率择时模型:股债比价

(1)模型原理:以货币基金和十年期国债为100%持仓基底资产,与雪球上所有组合进行收益率对比,如跑赢比例越高,证明股市处于下行阶段(市场悲观),股权资产的潜在收益率处于放大阶段,此时应考虑加仓;如跑赢比例越低,证明股市处于上行阶段(市场乐观),股权资产的潜在收益率处于减小阶段,此时应考虑减仓。

(2)货币基金模型:全仓货币基金看跑赢比例

跑赢比例为81.3%(相对上一期下降),判断处于情绪一般的区域。历史极值高点为84.54%(2024年2月2日创新高,市场处于绝对低估状态),极值低点为62%(2020年7月左右)。

(3)十年期国债与万德全A风险溢价模型:全仓十年期国债看跑赢比例

跑赢比例为86.91%(相对上一期下降),判断处于情绪亢奋的区域。历史极值高点为89.14%(2024年2月2日,债务crisis),极值低点为在66%左右(2021年1月初左右)。

万德全A风险溢价3.65%(相对上一期下跌),3%以上为机会区域(4%以上为极端机会区域),2%以下为风险区域(1%以下为极端风险区域)。

标普500风险溢价1.74%(相对上一期下降),5%以上为机会区域(6.5%以上为极端机会区域),3.5%以下为风险区域(3%以下为极端风险区域)。

(4)M2与万德全A/沪深A股总市值比值

模型原理:宏观流动性的衡量可以用M2、社融等指标,由于社融指标的口径调整频繁,因而我们使用M2衡量宏观流动性(另一个考虑是社融更加反映金融对实体经济的支持,M2则与资产价格更加相关)。万得全A以自由流通市值加权,相较上证综指以总市值加权,可以排除总股本与自由流通股本之间存在巨大差异而导致出现杠杆效应,因而我们选择万得全A衡量股市表现。我们假设万得全A流动性底部与M2成正比,以2019年1月万得全A 3170点的底部位置和该月M2为基准,由每月的M2数据可计算出各月万得全A流动性底部。

跟踪结果:2014年以来M2(亿)/万德全A(点)最大值为669.65,最小值为207.72,2019年以来M2(亿)/万德全A(点)最大值为745.9(2024年2月,对应股市低点),最小值为401.49(2020年8月,对应股市高点),当前值为688.42(相比上周下降)。

跟踪结果:2014年以来M2(亿)/沪深A股总市值最大值为0.48,最小值为0.2,2019年以来M2(亿)/沪深A股总市值最大值为0.384(对应股市高点),最小值为0.231(对应股市低点),当前值为0.254(相比上周上升)。

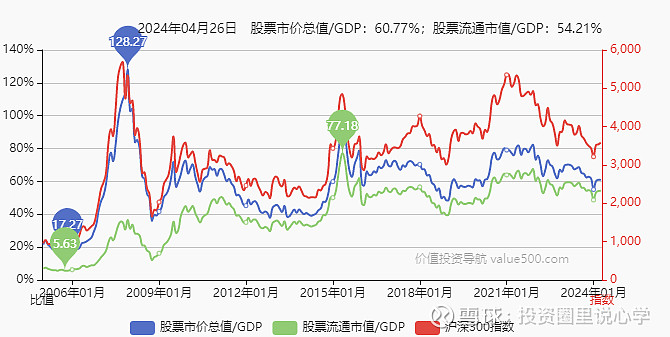

(5)沪深A股总市值/GDP比值(证券化率、巴菲特指标)

跟踪结果:2014年以来,证券化率高点为128.27%,低点为17.27%,2019年以来低点为48.55%,高点为82.16%,当前值为60.77%(相比上周上升)。

(6)万德全A/上期所黄金

模型原理:黄金价格跟随实际利率,与实际利率呈现显著负相关,同时黄金具有避险作用,由于中国增速进入低增长,人口环境变差,因此预期中国未来长期为实际利率下行阶段,以人民币为锚的金价进入易涨难跌阶段,同时以黄金为锚的万德全A将提示股市的高点和低点。

跟踪结果:万德全A/上期所黄金比值为7.98(相比上周上升)。该数值最大值为30.16,出现于2015年6月12日牛市顶点,最小值5.44,出现于2012年11月28日,中位数为12.16。高点提示股市性价比低,黄金性价比高,低点则提示股市性价比高。2019年1月4日以来最大值为16.32,出现于2021年12月15日,最小值为8.35,出现于2024年3月29日,中位数为12.84。

有趣的是,黄金以M2为锚,黄金斜率会倾向于回归M2斜率。

如果以M2累计值/黄金当月收盘价/100,则会是以下图形:

5、胜率择时模型:市场情绪

(1)模型原理:取value500提供的市场情绪指标模型,接近高位谨慎,视市场估值情况和换手率情况考虑是否进行减持,反之则考虑加仓。此外,附加两融余额、AH折溢价指数作为辅助观察指标。

(2)value500市场人气指数:沪市为0.9(上期为0.96),深市为2.92(上期为2.96),市场情绪处于一般的阶段。

(3)AH折溢价指标:146.89(相对上期下降),恒指波幅指数24.11(相对上期上升)。2016年至今,恒生AH股溢价指数最高点发生于2024年1月(anywhere but China),最高值为161.36,最低点发生在2018年7月,最低点为112.75(贸易warc)。一般来说,该折溢价处于高点时说明A股可能高估,反之则可能低估。由于汇差、分红政策、流动性、打新价值等问题,该指数保持在20%-30%左右(即120-130左右)较为合适。恒指波幅指数最高值68.64(发生于2020年疫情暴跌时),最低值11.27(发生于2014年6月暴涨前夕),如此看高点更有提示恐慌的参考价值。

(4)大小盘指数波动率:沪深300 IV波动率本周最高为19.23(上周为19.2),最低16.29(上周为16.88)。该指标2020年3月上市以来最高为36.81,最低为12.53。该波动率一般30以上为悲观区,40以上为极度恐慌区。

中证1000 IV波动率本周最高33.49(上周为34.47),最低26.49(上周为27.69)。该指标2022年7月上市以来最高为72.14,最低为14.93。该波动率一般30以上为悲观区,40以上为极度恐慌区。

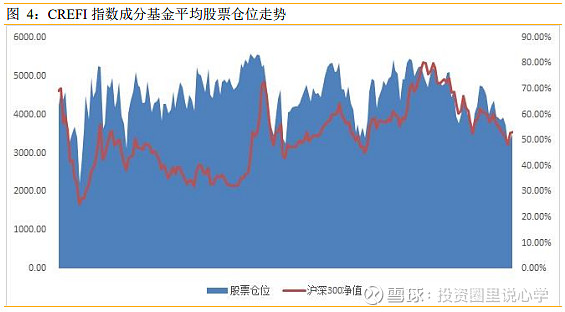

(5)私募仓位:2024 年 3 月末,CREFI 指数成分基金的平均股票仓位为 52.35%,较上月末上升 2.19 个百分点(图 4);股票持仓超过六成的成分基金比例为 48.18%,比上月末上升 5.45 个百分点(图 5)。3 月份,高仓位成分基金(仓位 80%-100%)数量占比较上月下降 1.82 个百分点,低仓位成分基金(仓位 0%-40%)数量占比较上月下降 2.73 个百分点。

(6)美股波动率:本周VIX高点18.72(上周为21.36),低点14.92(上周为15.26),波动率20以下属于较低区域,20-30为正常区域,30以上为恐慌区域。

6、外资方向:北向资金流向

(1)模型原理:北向资金为外资风向标,尽管这部分资金鱼龙混杂,但是其选择仍然值得参考,尤其是在市场出现顶部区域和底部区域的情况下。

(2)资金走向:据Wind统计,北向资金本周累计净买入257.96亿元,其中,沪股通合计净买入164.53亿元,深股通合计净买入93.43亿元。截至26日,北向本月合计净买入37.45亿元。值得一提的是,周五北向资金全天单边净买入224.49亿元,创下陆港通开通以来新高。

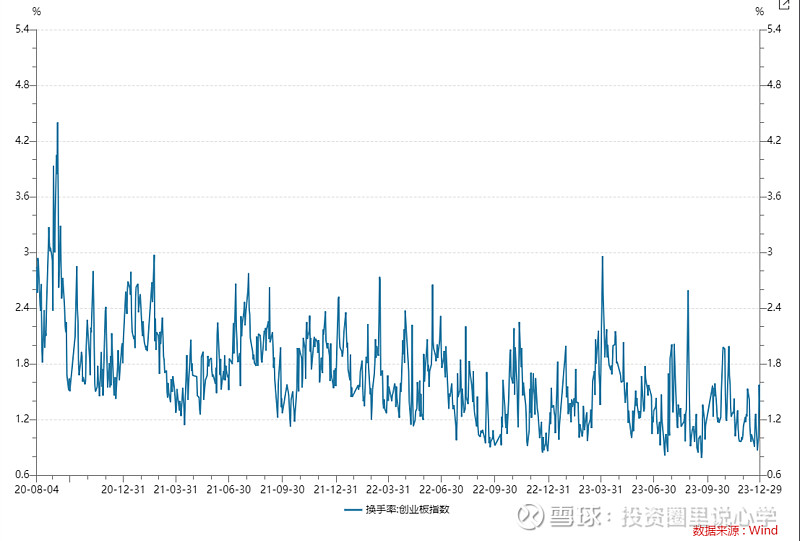

7、换手率观察

(1)模型原理:换手率代表交投活跃程度,换手率过低,配合低成交量和合理/低估值可能阶段性见底,换手率过高,配合高成交量和高估值可能见顶。

(2)重点板块换手率如下:

沪深300:换手率高区间为大于1%,中区间为0.3-1%,低区间为0.3%以下,本周换手率范围为(0.37%,0.64%)。

中证500:换手率高区间为大于3%,中区间为1-3%,低区间为1%以下,本周换手率范围为(0.97%,1.52%)。

创业板指:换手率高区间为大于4%,中区间为2-4%,低区间为2%以下,本周换手率范围为(1.33%,2.2%)。

科创50:换手率高区间为大于4%,牛熊分界线为2%,低区间为1%以下,本周换手率范围为(0.66%,1.12%)。

8、基金发行量观察

(1)模型原理:该指标指偏股型基金新成立份额,间接反映了投资者对股票类资产的偏好和股票交易的热度。股票市场情绪乐观时,投资者投资于基金的热情较高,且偏好风险高收益高的偏股型基金,基金公司会趁此时发售偏股型基金。

偏股型基金新发量较市场行情稍有滞后,如2015年上半年和2020年后半年的牛市,偏股型基金发行量高点略晚于股市高点。但新发量指标对行情反转有较好的预测性,比如2015年4月份起偏股基金新发量快速走高,在2015年8月4号达到顶端,当年6月、8月相继发生指数大幅下跌。另以2020年底到2021年初为例,由于2020年下半年股市行情向好,偏股基金发行量长期较高,到2021年1月中旬单日发行量超过200、300亿份,随之而来2月份市场行情有所走弱。

可以发现,当基金发行份额超过或者接近3000万份,且后续月份发行量出现下降时(可观察日发行高频数据),则构成短期高点。而基金发行额低点更多起到指示熊市的作用,并不对应各个指数低点。

(2)基金发行量情况如下:2024年3月基金发行量(股票型基金+混合型基金)为59.31亿份,2024年2月为244.04亿份。自2014年1月以来,该发行量顶点为5098.52亿份,发生于2021年1月;低点为57.99亿份,发生于2017年6月。

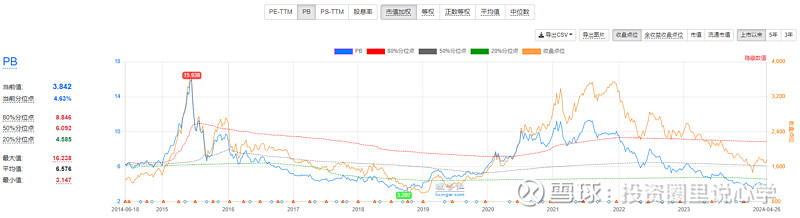

9、重点赛道估值:医药、消费和科技

(1)模型原理:医药、消费和科技是下一个二十年真正具备高增量的行业,但是行业的结构化和头部化不可避免,因此选取医药100,消费100和科技龙头指数为参考,另取创业板50指数作为辅助对比,跟踪估值变化情况。

(2)重点板块估值如下:

医药100:PE、PB上升,其相对分位数在历史较低位水平,绝对估值低估。

消费100:PE、PB均上升,其相对分位数皆在历史中等水平,绝对估值一般。

创业板50:PE、PB均上升,其相对分位数较低,绝对估值低估。

科创50:PE、PB上升,其相对分位数较低,但是绝对估值一般。

10、全球宏观与市场动向

(1)全球宏观数据

每周更新:美国真实利率与预期通胀跟踪;美联储资产负债表跟踪

截至2024年4月25日,美国十年期国债利率为4.7%(象征名义利率,上一周为4.64%),美国十年期通胀挂钩债券利率为2.28%(象征实际利率,上一周为2.24%),根据名义利率=实际利率+通胀预期,通胀预期为4.7%-(2.28%)=2.42%,上周为4.64%-(2.24%)=2.4%,实际利率相对上一周上升,通胀预期相对上一周下降。

美联储资产负债表规模相对上周下降。

(2)CNN恐惧与贪婪指数:恐惧

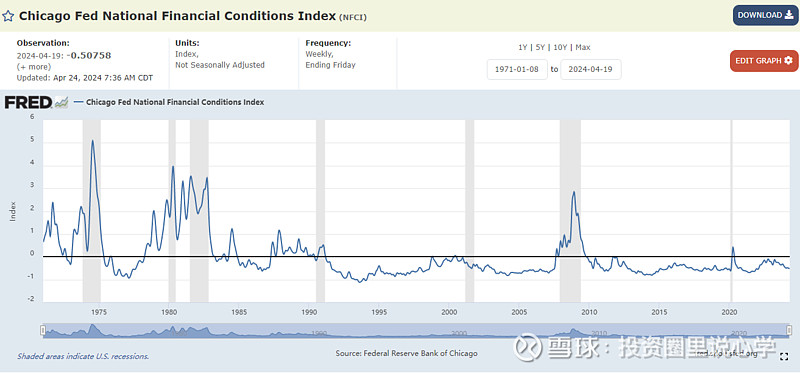

(3)美联储金融状况指数FCI-G

指数解读:2022年年6月,美联储发布了新的金融状况指数FCI-G,该指数旨在刻画2022年以来货币紧缩对美国经济增速的潜在压力,程度上要超过目前其他金融状况指数所反映的情况。该指数按月度更新,历史上最大值为1.92(出现在2009年2月),最小值为-1.77(出现在2021年7月),平均数为-0.39,中位数为-0.5。该数值越大,代表金融条件越紧,反之则越宽松。

2024年3月该数值为0.076,2月该数值为0.16,代表近期金融条件有所放松。

(4)美联储利率观测器

预计2024年5月大概率不加息,降息概率相比上周下降。

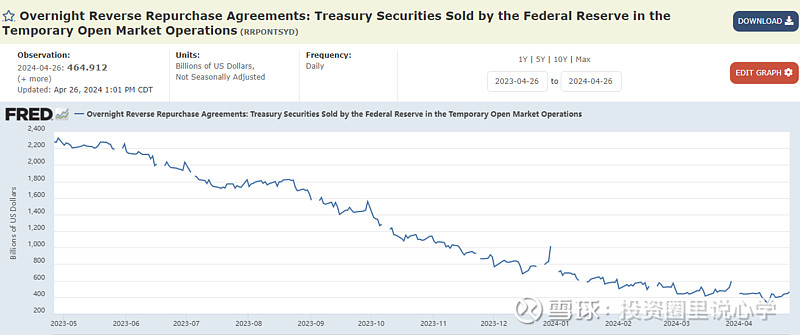

(5)逆回购合约规模:观察美债资金来源充裕度

本周上升至4649亿左右水平,历史峰值约2.5万亿左右。

(6)芝加哥联储金融条件指数:观察流动性宽松程度

本周下降至0.50758,代表金融条件边际收紧,10年内高点0.41,低点-0.69