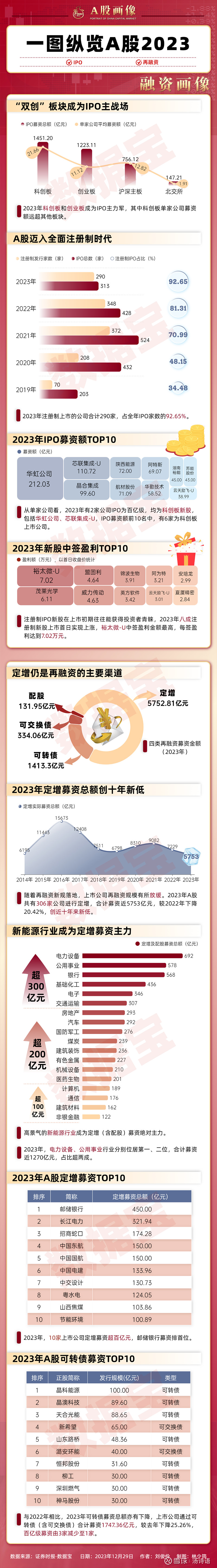

汤诗语02-23 10:342021年A股融资额1.67万亿元,2022年1.69万亿元,2023年1.12万亿元......钱是融了很多,但是效果呢?海外涨的AI、医药等行业,我们连对标都没有......国内在科技领域攻坚克难的华为等公司、在科技领域赚大钱的字节跳动等公司,还是没上市的......应该评估一下A股的融资和产出,再来制定具体政策,否则,整个社会投进去的巨额的钱是怎么没的,都不知道。

泡沫艺术家02-23 12:19其实融资只是一方面,未来融资这些的解禁对市场一样是巨大的流动性压力,所以为啥未来两年要离科创与创业两个板块远点呢。

而且大量高价发行,甚至大幅超募对市场影响绝对不是抽流动性那么简单。

因为A股市场太年轻,不可能规范的,所以为了让场外的钱可以放心的投资,用核准制制造了一个代码稀缺,也就是让再烂的公司也有个壳作为保底。这样一方面可以抑制很多股东减持的冲动(因为公司是有最低市值的),另一方面散户不懂买错了,也不至于血本无归。

而且同时还有第二重的规则保证,就是新股低定价上市,这样一级市场可以融到资,同时二级市场中签的可以吃到肉,实际上是一二级市场利益均分。同时市值打新,能固定住基本面良好的蓝筹流动性。

而一旦筹码不再稀缺,壳价值就归零了,很多老股民买错了就彻底血本无归,而且既然公司可以一文不值没有保底价,很多股东多低都会减持的,因为有1块钱,总比零好吧...

另外一方面高价发行,明显就是越来是利益均分的,结果变成了一级市场吃撑,把二级市场给连根不留的割了。而且这方面收益一旦下降,市值认购就会变成反身性,发的越少,收益率越低,蓝筹筹码压力越大,蓝筹抛压越大,则市场越不活跃,新股越少,打新收益率越低...

实际上前段时间史无前例的低位出现断杠杆与熔断般的波动,是一种量变到质变的市场反应。

mike16302-23 11:13真正搞科技突破,只能依赖市场竞争后成功的民营大型龙头公司,例如华为 字节跳动 阿里巴巴 腾讯 大疆 比亚迪 长城汽车 理想 小鹏这些。。。 把钱给央企国企 或者大量没有被市场验证获得微小公司,绝大多数情况下都是打水漂。 美国也是靠微软 nvda这些龙头公司。 小公司在没有证明自己的能力前,99%都是被市场淘汰对象。a股 资本市场的资金配置方向 被量化基金配置到小微公司,或者配置到国企央企,属于典型的资源错配。和美股对比一下,结论非常清晰。