摘自:五矿证券《全球锂资源行业发展前景展望》。

这是一篇20多页的深度研究报告,图片转载后清晰度太差,请自行下载PDF版。

PDF报告链接:网页链接提取码:byyf

下面只摘取部分高清内容。

一、新高之后,2023年锂价将高位震荡

2020下半年至2022Q1:下游终端需求爆发、上游资源供应弹性缺失。

2022Q2至今:资源端棕地扩能开始响应,但绿地项目的进展却显著慢于预期;供给跑不赢需求,供需烈度支撑Q4锂价新高。

短期2023年:锂价将在高位震荡,是“圆顶”还是“尖顶”核心在于需求,后续重在验证逐月的终端数据。

中期2024~2025年:在全球动力与储能需求的拉动下,加上供应链因素、成本曲线走高,锂价将再难以回到过往的低谷。

图表2:从资源到整车是一个极具纵深的产业链条,产业链库存的“长尾效应”将显著加剧锂产品现货价格的波动幅度。

紧盯锂“需求”的四个维度:终端装机需求、供应链必要周期的需求、铺底库存需求、合意库存需求。

新能源汽车终端装机需求:中国市场的影响权重高,对于2023年终端需求增速的预测不宜线性外推。

供应链必要周期的需求:资源端有效供给的形成存在“时滞性”、下游的备货采购却存在“提前性”。

铺底库存需求:锂电材料和电池环节的产能大幅扩张,锁定原料是实现装机份额的前提,加剧“资源焦虑”。

合意库存需求:产业对于价格走势的主观判断带来的库存准备。

经上述库存调整后,我们对全球整体的锂原料需求预测:2022年约84万吨LCE、2023年107万吨LCE、2025年增至197万吨LCE。

图表5:乐观情形下,2022年调整后需求有望达84万吨LCE、2025年和2030年或进一步增长至197万吨LCE和486万吨LCE。

二、The Lithium Rush:探究2023-2025年的锂资源供给弹性。

2.1供应的总量及增量结构。

我们预计全球锂原料供应增量(不含回收):2022年约76万吨,2023年增加37万吨至112万吨,2025年将增长至189万吨LCE。

分地域看,我们预计2023年增量将主要来自澳洲(12万吨)、中国(8万吨)、智利(7万吨)、阿根廷(4万吨)和非洲(2万吨)。

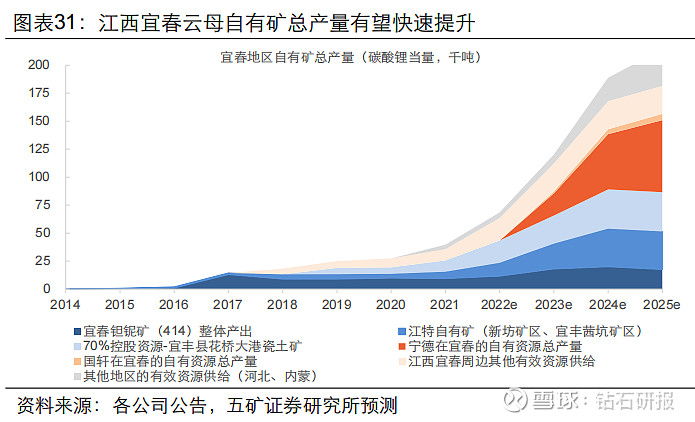

分矿种看,我们预计2023年增量结构为锂辉石18万吨、盐湖13万吨、云母6万吨。

成熟扩能的进程总体符合预期,但绿地规模化矿山的进度整体慢于预期,其余零散增量(原矿、尾渣)尚不足矣逆转格局。

图表11:全球供给分区域看,多元化趋势将愈发明显。

2.2矿石提锂:生产相对高效、产线易复制、工艺成熟稳定的高弹性供给来源。

我们预计,2022-2023年全球硬岩锂矿产能有望从79万吨LCE增长至115万吨LCE,2025年增长至189万吨LCE。

我们预计,2022-2023年全球硬岩锂矿产量有望从42万吨LCE增长至66万吨LCE,2025年增长至112万吨LCE。

西澳矿商历经出清整合、兼并重组,已从小型资源商时代步入新兴巨头时代。

2023~2025年,澳洲之外,非洲、中国(云母)、巴西、加拿大将形成重要增量。

海外矿商更加迫切的谋求形成锂资源至锂化合物一体化垂直整合的业务构架,追求形成类型多元、地域多元的客户体系。

2.3盐湖提锂:TWh时代全球锂资源供应的理想基石来源,但需突破生产效率的掣肘。

我们预计,2022-2023年全球盐湖提锂产能有望从49万吨LCE增长至62万吨LCE,2025增长至102万吨LCE。

我们预计,2022-2023年全球盐湖提锂产量有望从34万吨LCE增长至46万吨LCE,2025年增长至77万吨LCE。

盐湖类型锂资源单体项目的资源量规模通常可观、可支撑较高的年产能,同时生产成本低,且尾渣处理的环境压力相对较小。

但盐湖大多均位于偏远、基础设施薄弱、艰苦的高寒高海拔地区,盐田建设的前期投入大、一湖一工艺、晒卤周期长而且“靠天吃。

饭”,因此难以灵敏响应下游需求的爆发,加上锂在盐田系统中的夹带损失大、目前整体收率低,制约了盐湖锂资源的价值发挥。

以发展的眼光看,技术将为资源加持,未来吸附等高效提锂路径有望打破效率掣肘、唤醒“高原上的沉默宝藏”。

2.4暴利之下,为何全球绿地项目的进度仍低预期?

上下游产能建设周期的错配,规模化资源产能上线不易。

环保、社区、配套、团队、能力与经验、疫情对于供应链效率的掣肘。

锂行业成长的烦恼:从“工业小金属”到“未来白色石油”。

三、全球锂资源供应体系的深刻变局已拉开序幕。

3.1锂产品定价的演进:更敏锐的价格发现机制。

精细化工品的定价逻辑→大宗商品的定价逻辑。

海外锂化合物长单机制的与时俱进。

由锂盐定矿价,还是由矿价定锂盐价格?BMX锂精矿拍卖改变了“游戏规则”,但锂行业注定与铁矿石不尽相同。

金融属性的形成,进一步影响价格机制:不再纯粹由成本定价。

潜在的定价权问题。

3.2全球产业链上下游加快垂直整合,组建产业集群、形成闭环生态圈。

企业的边界:当内部交易成本<市场成本,倾向交易内部化、扩大业务边界;反之,倾向于外部化、收缩业务边界。

在产业快速爆发、变革期,垂直一体化整合的业务模式将带来效率优势,但上下游各环节需实现“开源”。

始终相信专业的力量,不经历周期底部的磨砺、大概率难以享受到周期高位的红利。

3.3非线性的技术进步,提锂技术成长曲线的斜率正在变得更加陡峭。

需求爆发要求更大规模、更加高效、更加绿色、更低成本、更高品质的锂原料供应。

矿石提锂的采-选-冶相对成熟,但尚无法与基本金属相提并论,无论从提高回收率、自动化率、低碳环保的角度均存优化空间。

盐湖提锂技术未来升级迭代的潜力较大,在趋势上将从“自然滩晒”转向“工业化连续生产”。

高价环境显著提高风险偏好、为创新技术带来更多产业化契机,或将撬动低品位粘土提锂、各类深层卤水、油气田卤水的开发。

3.4全球供应链重构:从“Go Global”走向“Go Glocal”。

全球分工从“效率优先”转向“安全优先”;从“Just in Time”到“Just in Case”和“Just in Worst-Case”。

欧洲、美国等全球重点的汽车终端市场均在发力构建本地化的新能源汽车闭环供应链。

优势资源国、海外矿商谋求向下游延伸至更高附加值的产品。

3.5锂作为未来“白色石油”成为全球共识,欲戴其冠必承其重。

从美国IRA到加拿大ICA,从澳洲FIRB的零门槛审核到南美关于锂欧佩克的讨论。

中美博弈下更加严峻的全球地缘格局、海外关键矿产投资的风险扰动将陡然增加、全球对于战略矿产的掌控将显著趋紧。

以合理成本获取优质锂资源股权、甚至货权的难度都在跃升,同时需要思考,目前在手的股权、货权是否安全?

3.6未来更加“绿色”的全球锂资源供给

将成为进入全球车企巨头供应体系的前提。

构建闭环的锂电循环生态系统。

更低的环境足迹、更低的碳排放,影响工艺设计。

绿电成为全球矿山、盐湖项目的标配。

四、“中国本土优质锂资源战略重估”将持续深化演绎。

全球看,中国不乏锂资源,但缺乏兼具高品位、大规模聚集、易开采的世界级的盐湖和固体锂矿资源。

我们测算,2021年中国锂原料的对外依存度约70%,下游锂电产能不仅供中国本土,还供全球。

在领先提锂技术、效率优势、更高价格水位的加持下,未来中国本土的锂资源开发大有可为。

更多干货,搜:钻石研报。

PDF报告链接:网页链接提取码:byyf