近期除了黄金热度较高外,还有一类策略也是格外吸睛,它就是“红利策略”,哈哈身边朋友的讨论焦点也几乎都围绕在“高股息资产”、“红利策略”上。

那么“高股息的红利策略”究竟是怎么火起来的?未来行情能否持续?带着这些疑问,我们今天就来扒一扒“红利策略”。

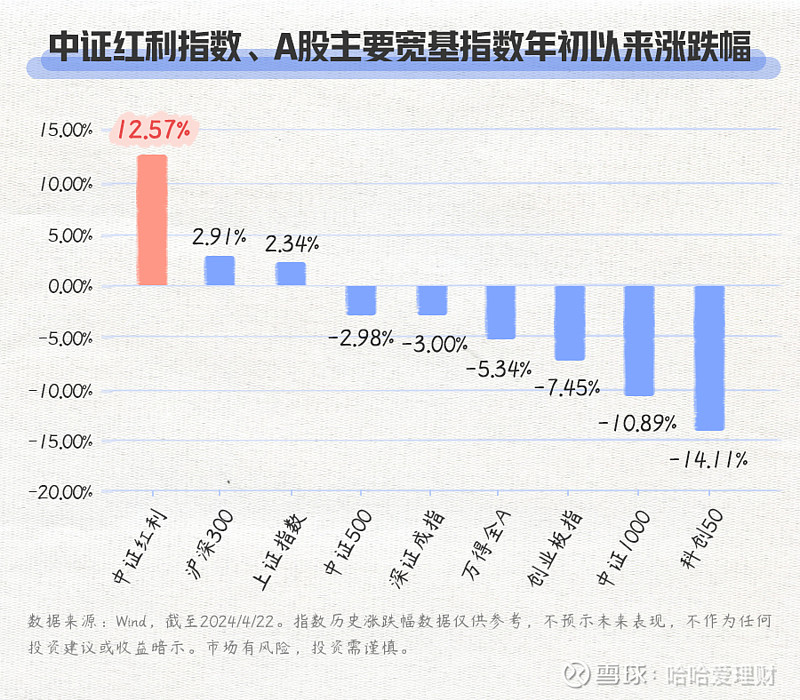

以代表“红利策略”的中证红利指数为例,2024年初以来累计上涨了12.57%,大幅跑赢同期A股主要宽基指数。不得不说,“红利”确实是凭实力走红。

那么到底啥是“红利策略”?

“红利策略”还能继续红吗?

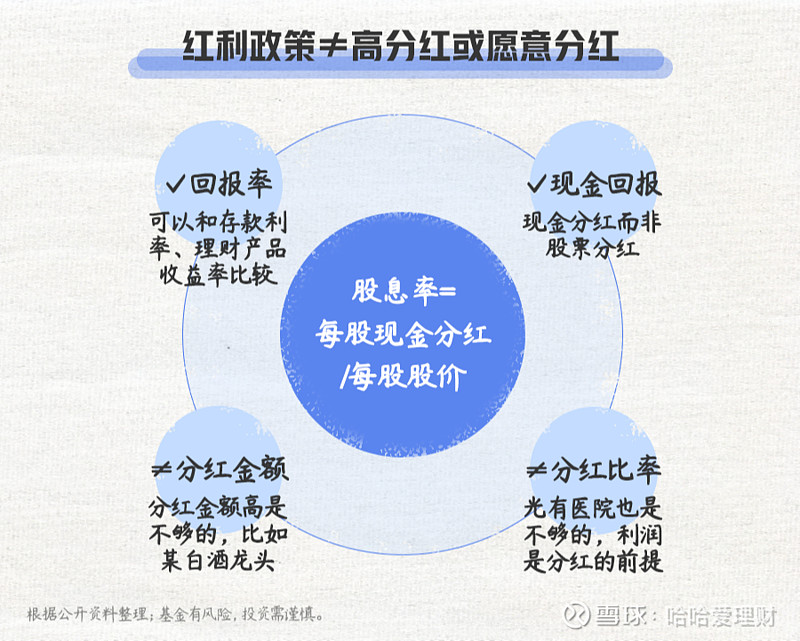

“红利策略”也称高股息策略,其核心是“股息率”(股息率是衡量股票投资价值的一个重要财务指标,它表示的是公司分配给股东的股息与股票市场价格之间的比率)。

通常来说,一家公司的“股息率”高,代表它的盈利能力较强、现金流较为充沛、分红政策也较为积极。

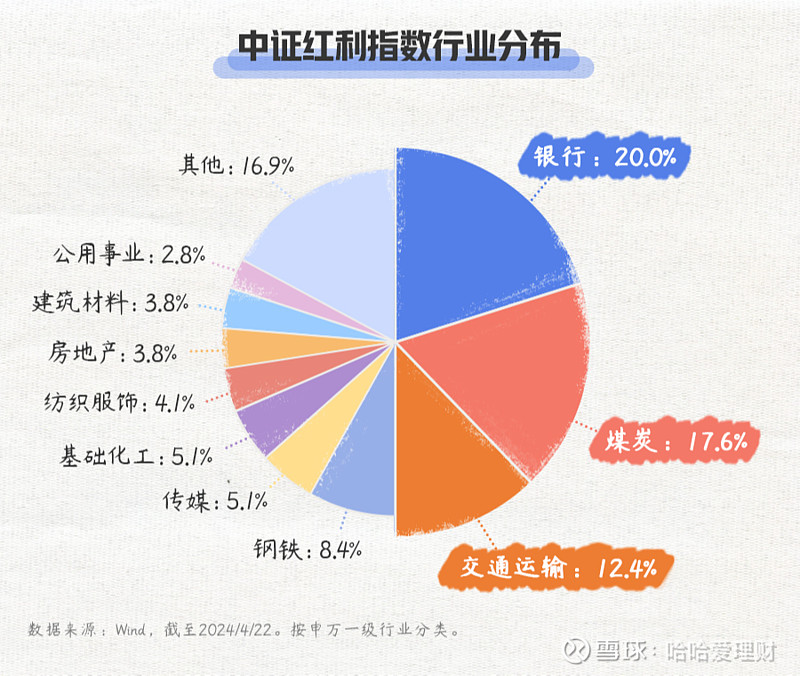

从中证红利指数的行业分布来看,银行、煤炭、交通运输分别占据前三位,这些行业都是高股息资产的代表性行业,具有业绩稳定、高股息、高分红等特征。

“红利策略”为何能逆市走红?

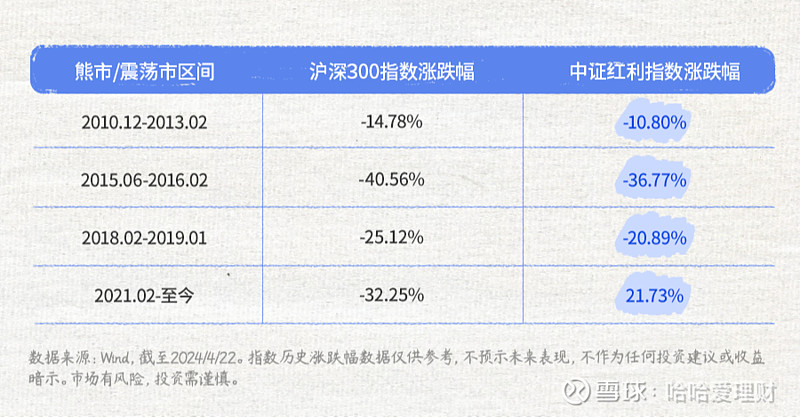

一方面,股息率较高的上市公司大多盈利能力稳定、现金流充沛,同时估值水平偏低,具备安全边际,因此聚焦高股息的红利策略有着较强的防御属性,在熊市或震荡市中能起到“减震”作用,这也是红利策略持续走红的主要原因。

往往在市场表现不佳时,投资者更愿意寻找具有“避险”属性的策略来进行投资,进而规避“高波动”资产的风险。

另一方面,高股息红利资产具有“类债”特征,且有股息回报优势。比如中证红利指数近12个月的股息率为5.14%(同期沪深300股息率2.95%)(数据来源:WIND,20240422)。

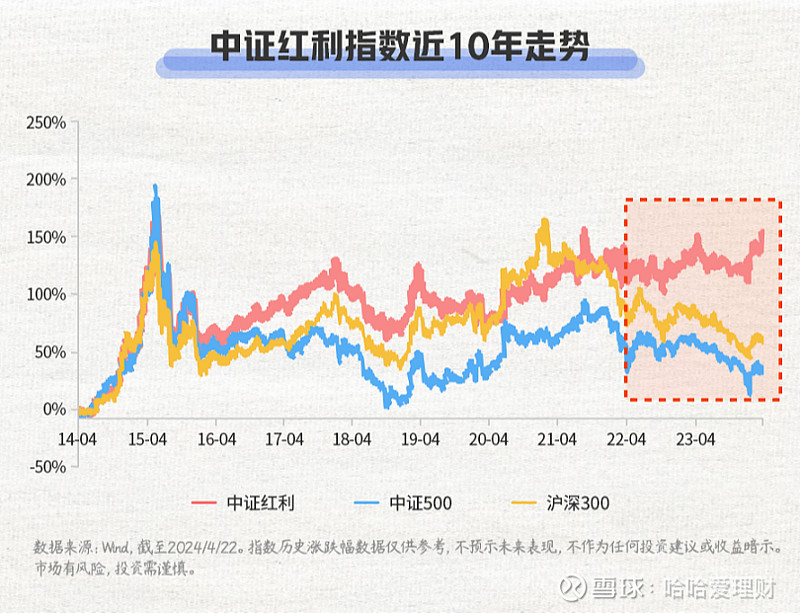

拉长时间看,“红利策略”也同样经得起考验。哈哈这里对比了过去10年中证红利指数、沪深300指数、中证500指数的业绩走势,可以看到,中证红利指数多数时间是跑赢的,尤其是在近两年的震荡行情中,红利策略的有效性更加凸显。

如果我们再分年度来看其收益率情况,红利策略同样表现较优。

对比红利指数与沪深300指数、中证500指数过去10年数据,发现无论是胜率、还是正收益概率,红利策略都“略胜一筹”,只是在熊市中更加凸显,也更加容易被人“看见”。

未来“红利”行情还能持续吗?

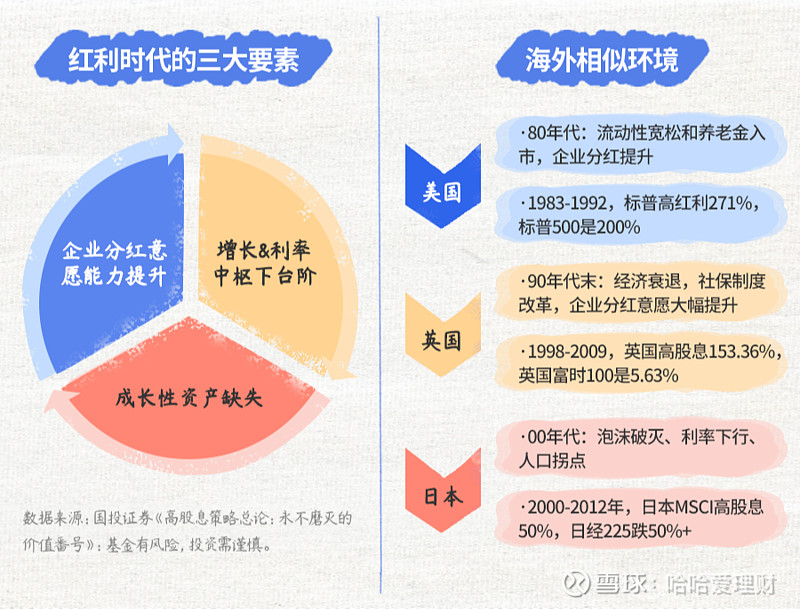

1、海外经验借鉴,红利依旧可期

从日本、美国、英国的经验来看,在经济持续低迷、需求长期不振时,红利策略能够显著跑赢大盘。当前我国正处于传统红利消退、经济转型尚未完成阶段,红利策略的持久性可能会超出预期。

2、政策利好红利资产

近期,随着新“国九条”的出台,更加强调对上市公司现金分红的监管,并提出“对多年未分红或分红比例偏低的公司,限制大股东减持、风险警示”等措施。在此政策导向下,关注高股息率公司的红利策略或有望受益。

3、红利指数股息率、估值合理

红利策略更看重“股息率”,近10年数据来看,目前中证红利指数股息率为5.14%(平均值4.48%),处在历史分位点76.32% 较高水平,仍具备吸引力。

(数据来源:WIND,截至2024/4/22)

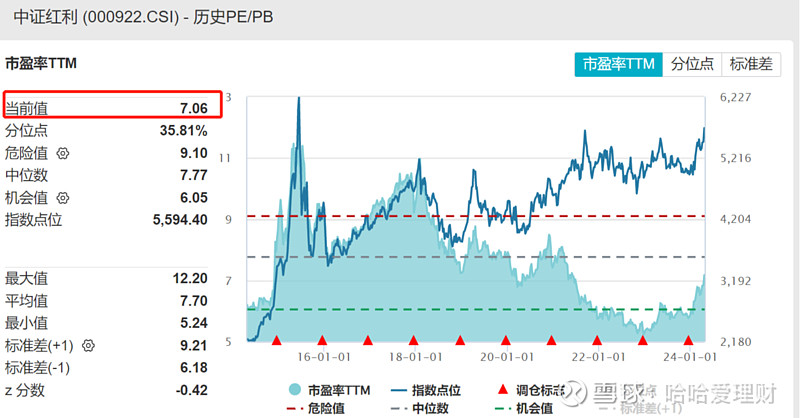

从估值角度看,中证红利指数最新PE(TTM)为7.06倍,位于近10年35.81%的分位水平,处在合理区间,长期仍有一定上行空间。

(数据来源:WIND,截至2024/4/22)

@今日话题 @雪球创作者中心 @雪球基金 #铜缆高速连接拉升走强,吴通控股20cm涨停# #黄金、有色全线走低,北方铜业竞价跌停# #军工股大幅高开,观想科技20cm涨停#

风险提示:以上内容不代表对市场及行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。市场有风险,投资需谨慎。