本文术语比较多,有一些术语还比较拗口,建议收藏之后认真阅读。

最近,六亿居士的一篇《买方视角:指数估值(PE)的计算方法》引起了大家对于指数估值计算的激烈探讨。他写作之前也有跟我交流一些问题,但当时我自己对这个问题并没有深入研究,所以当时并没有给到一个满意的答案。最近,我系统思考和整理了一下,希望能够回答好他的问题。

首先,关于指数估值计算方法一直就有分歧,并且有很多人已经做过探讨,只不过当时并没有引起大家的关注。其中,最大的分歧来自于,在计算估值的时候,指数成分股应该如何加权。

根据理杏仁指数计算说明文档,有以下几种加权模式:市值加权值、等权值、正数等权值、平均值、中位数,以PE-TTM为例(其中N为样本总数):

市值加权值 计算公式:* ∑市值 / ∑净利润*。该指标意味着您按公司市值将投资资金拆分成N份投出去,最终得到的一篮子股票的PE-TTM值。等权值 计算公式:* N / ∑(1 / (市值 / 净利润))*。该指标意味着您将投资资金拆分成N等份,然后投资于N家公司,最终得到的一篮子股票的PE-TTM值。正数等权值 计算公式:* M / ∑(1 / (市值 / 净利润))*。该指标意味着您将投资资金拆分成M等份,然后投资于M家公司,最终得到的一篮子股票的PE-TTM值。其中M = N - 亏损公司的数量。对于不同的指标有着不同的剔除规则:

当计算PE-TTM的时候,意味着剔除所有不赚钱的企业。

当计算PB的时候,意味着剔除所有净资产为负数的企业(多见于ST或者快退市的企业,港股和美股有部分长期大比率分红而导致净资产为负数的企业)。

当计算PS-TTM的时候,意味着剔除所有营业额为0的企业(可见于极少部分即将退市的企业,以及少部分港股的投资公司)。

当计算股息率的时候,意味着剔除所有不分红的企业。

算术平均值 计算公式:* ∑(市值 / 净利润) / N*。该指标仅仅具有统计学上的意义,用以反应绝大部分正常公司的估值状态。中位数 计算公式:所有公司PE-TTM按由小到大排序,如果总数为奇数,取中间的那个数;如果总数为偶数,取中间两个数,加和除以2。 该指标仅仅只有统计学上意义,用以反应整个市场的估值状态。除了这五种还有一个方案:权重值加权。

权重加权值 计算公式:* ∑(成分股权重成分股市值) / ∑(成分股权重成分股净利润)*。该指标意味着您按照指数中的成分股比例,去购买了一篮子股票,这个计算的结果,最终反映了你这个一篮子股票的的实际投资的PE-TTM值。

每种方法都有优缺点:

首先,剔除负数是不太准确的。比如一个水果篮里面有一些坏的水果,然后卖家说只按照好的水果来计价,这显然是不太合理的。算数平均值,等权重和中位数只是统计意义,但是与实际投资偏离比较大。按照整体市值加权值的优点在于:计算比较方便,同时数据比较容易获取,只需要指数成分股就可以计算(不需要成分股权重)按照(成分股)权重加权值计算的优点在于:最贴近于实际投资,也是从理论上来说最合理的计算方式。但对于数据要求很高,理论上需要每一天指数成分股权重。但这个数据需要指数编制机构授权,如果没有就无法计算。比如中证指数一般只会公布每月最后一天的指数成分股权重,如果采用这个当做下个月指数成分股权重不动,会有一定的误差。有时候,如果遇到成分股变更,造成指数成分股权重变动很大,那误差可能会更大。(Wind终端理论上也只能够获取到每月最后一天的指数成分股数据)

如有条件允许,权重加权值肯定是最优的选择,次之是整体市值加权法。另外剔除负值,并不是特别合理的选择。

案例

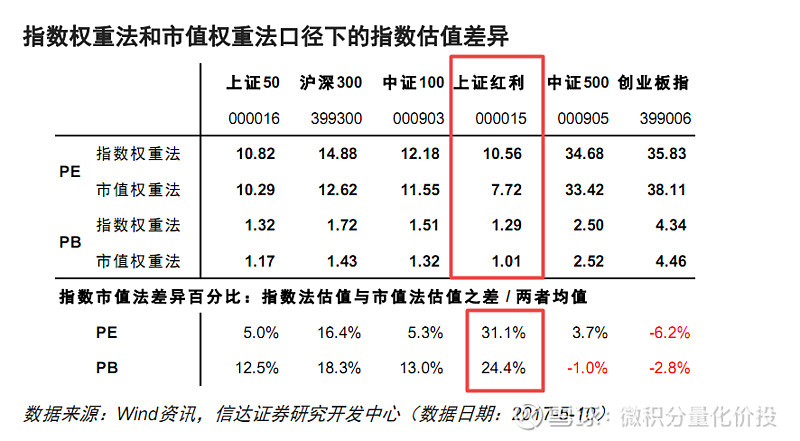

那按照整体市值法(成分股指数市值法)和权重加权值(成分股指数权重法)的计算结果有多大的差异呢?信达证券的陈嘉禾分析师在2017年一个年报系统对比分析了这两种计算方法。在他的文章对比了一个案例:

从上面的案例观察看下来,上证红利指数计算的差异是最大的。为什么呢?因为其他宽基指数是权重主要是基于成分股的自由流通市值加权,所以按成分股市值法和成分股指数权重法的差别并不是很大。但上证红利采用的的股息率加权的方式,如果指数成分股的权重与市值的差别比较大,最终的计算结果差别也比较大。从这个角度来看,对于那些不基于自由流通市值赋权的指数(比如等权重,按照股息率权重等),市值法和权重法的差别会比较大,需要特别注意。

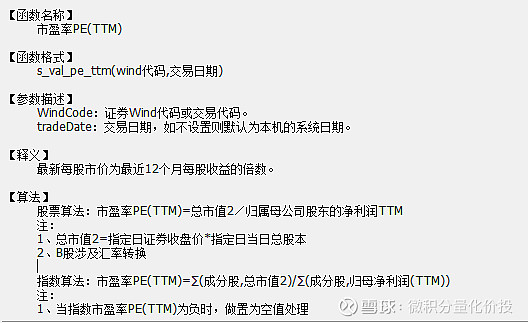

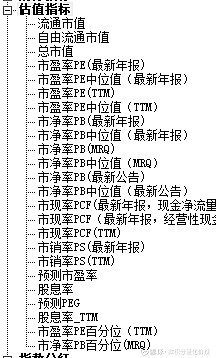

目前,Wind金融终端的Excel插件进行了更新,增加了不同计算方法下指数估值结果。

比如对于市盈率PETTM,这里就剔除了负数的情况。这里就是直接将成分股的总市值和归母净利润计算求和汇总。

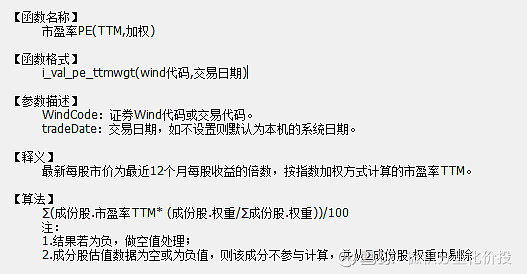

比如对于市盈率PE(TTM,加权),但这个加权与之前的成分股加权又不太一样,这个是直接按照成分股的市盈率TTM按照成分股加权,得到加权的指数TTM。

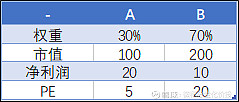

举个简单的例子:假设指数由A,B两个资产选择,

如果按照Wind的算法:指数的PE = 0.35+0.720 = 15.5

如果是之前指数权重法,指数的PE = (0.3100+0.7200)/ (0.320+0.710)= 13.07

但从投资实际来看,指数权重法应该是更加贴近于实际投资。所以,大家在引用Wind这个估值指标的时候需要注意。

但目前Choice还没有更新相关不同计算方法的估值指标。下面是Choice指数估值指标:

改进方案

是否在之前的方案上,还有改进空间呢?答案肯定是有的。有时候,我们不仅仅关注当下时间点,不同指数横截面估值的对比,我们更加关注当下的估值在历史区间的表现,当下的估值相对于之前的历史数据,是相对高估还是低估。

考虑两种特殊的情况,比如MSCI中国A50指数最近才发布,历史的指数成分股信息没有,那按照之前的计算方法,是没法计算指数的历史估值的,但我们需要历史估值来做参考。

另外一种情况,指数成分股存在比较大的变更,过去的已经不能够代表现在,比如2014年之前的沪深300指数,主要是金融地产行业(主要是银行),但是现在的沪深300现在已经比较均衡,银行权重占比很低,如果拿现在的估值与2014年对比,肯定现在的估值是高的,但这个是当时的指数成分股导致的,而不是当前的成分股低估。(2014年过多的银行股压低了指数的估值)。

如果要解决这个问题了,一个可行的方案就是,假设现在指数成分股的权重不同,然后回溯成分股的历史财务数据,去计算在每一天的估值数据。这样就能够保证之前历史上每一天计算的数据是按照当前最新的成分股权重来计算的估值。这种思路,从理论上来说,能够解决上面讨论的两种极端情况。

但是这样存在一个问题,那就是现在的成分股在以前可能还没有上市,比如沪深300指数成分股宁德时代在2014年还没有上市,在那个时候都没有数据。如果出现这种情况,将宁德时代的权重剔除,然后将其权重按照成分股权重等权分配给其他成分股。

同时需要注意一个问题,某一个时间点截面的估值数据并不是唯一的。比如拿着最近的指数成分股数据去计算2014-12-31的估值数据和上个月的指数成分股去计算2014-12-31的估值数据是不一样的,虽然都是计算的2014-12-31的估值数据。因为计算的指数成分股不一样。

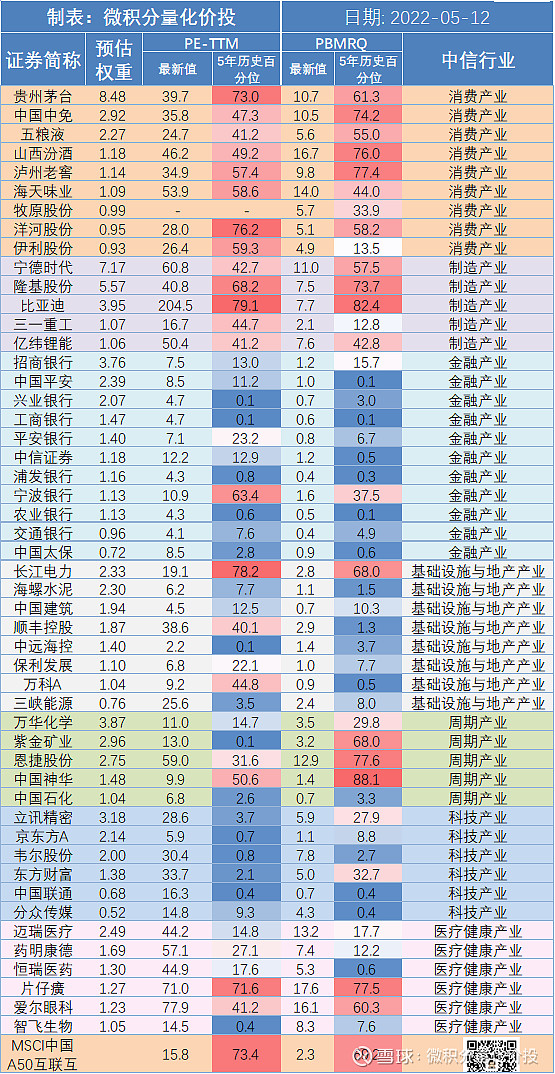

下面举一个案例,我是如何计算MSCI中国A50的PE和PB估值。

指数成分股权重,因为MSIC中国A50授权问题,国内基本查不到MSCI中国A50的指数权重,这里采用的是通过境外一个MSCI中国A50的ETF的持仓数据来预估指数的权重。(误差肯定有,但没办法,总比什么数据都没有要好。)相关财务指标,在截止日获取最近日期下各个指数成分股的相关财务数据(预告数据不参与),考虑的财务数据主要是:用来计算市盈率的归属母公司股东的净利润(TTM)和用来计算市净率的归属母公司股东的权益(MRQ)另外还需要每个交易日成分股的总市值数据。在回溯成分股权重的时候,会做如下处理:如果指数成分股上市不足一个月,不纳入。刚上市因为新股效应容易连续涨停,这段时间的市值不合理。另外对于借壳上市的股票,只考虑借壳上市之后的数据,比如顺丰快递属于借壳上市,在借壳之前的历史数据是不考虑的,这不是顺丰自己的业务,另外,必须借壳上市一年之后,才纳入考虑,这是考虑年报数据更新的进度。

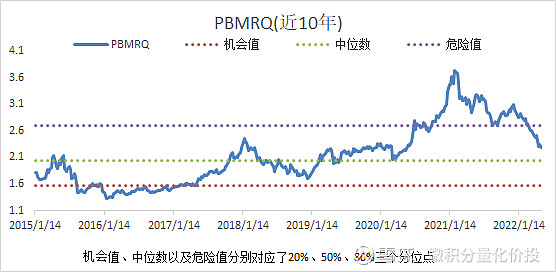

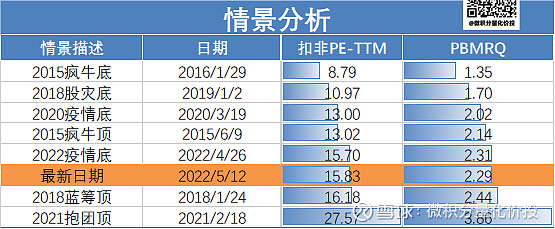

计算的MSCI中国A50的历史估值如下图所示:

因为历史数据有限,近10年最早从2015-01-01开始。

看到这里,肯定会有一个疑惑,那就是为什么2015年最疯狂的时候,估值还这么低呢?如果参考沪深300的情况,这个很不合理。我的思考是,我的这种方法没有考虑到企业的发展周期,企业不同的发展周期给到的估值也不同。我的方法是根据现在的指数成分股持有不动去回溯历史数据,比如现在宁德时代现在的权重是7%,但在早期宁德时代的动力电池还在导入期或者萌芽期,后期才进入成长期,在早期市场给到的估值一般不会太高。

宁德时代2018年才上市,我们再看一个上市比较早的,比如隆基股份主要是光伏产业。我们都知道光伏产业是最近几年才表现很优异,从历史来看2014年还有很大的亏损。

从早期来看,隆基股份在2014年之前的总市值很小,才100多亿,但现在都有超过3000亿的市值。目测,隆基股份在2014年的权重应该比现在小很多。但是现在的算法是根据现在3000亿市值的权重去回溯历史,这显然与当时的情况会有比较的误差。

所以,从这个角度来看,采用现有指数成分股回溯历史计算的估值,应该尽量参考最近的数据,太早期的数据可能参考意义并不大。

总结

前面讨论了多种指数估值计算方法,不知道您是否理清了其中的区别。我自己分析下来,感觉指数的估值计算,更多的是一门艺术,而不是科学。当你采用不同的方法,不同的数据方式(比如B股市值,港股市值),你会得到不同的结果。当你发现一种方法的缺点,想去改进的时候,发现改进的方法又会导致新的问题出现。按下葫芦浮起瓢。

回到投资实践中,作为投资者,不必纠结于不同平台估值指标结果的差异性,或者谁对或者谁错。因为这些数据都是不同的统计口径下的结果。但应该对于估值指标的计算有一个大概的了解,了解其局限性,这样心中才有自己的尺子。

整体来说,指数估值计算不应该剔除负值,数据条件允许的条件下,采用指数成分股权重法最准确。如果历史指数成分股权重数据未知,采用最新的指数成分股去回溯历史也是一个可行的方法。

无论哪种方法,都应该更多关注近期的历史估值数据。太早期的数据可能与现在的情景差异很大。

至此,全文完,感谢阅读。

如果您发现我的分析有错误和遗漏的地方,欢迎您的指正和补充。

以上内容仅作为个人投资分析记录,仅代表个人观点,分析内容基于历史数据,历史业绩不预示其未来表现,不作为买卖的依据,不构成投资建议。

参考资料

1.信达证券-宏观策略特刊:论指数估值工作中成分股权重计算方式不同带来的差异-陈嘉禾,谷永涛,20170511

2.理杏仁指数以及行业估值计算说明文档,Bing, 2020-03-22