经过这两年的投资者教育,指数基金受到了很多投资者的追捧。但面对数量繁多的,各种各样的指数基金,有时候难免会有选择困难症,尤其看完一些“软广”之后,更加不知道怎么选择,也不知道他们是真的推荐还是假的推荐。

刚好,受雪球邀请测评16只宽基指数主题基金。之前也写了很多关于指数基金的文章,今天就顺便来梳理一下,教大家如何站在买方的视角去选择指数基金。

指数基金投资逻辑

简单来说,指数基金投资的逻辑是:先选适合自己的指数,再选最优的产品。

指数基金只是一个配置的工具而已,首先你应该了解清楚这个工具到底是怎么样的?我们自己在使用工具之前,是不是也要看看工具的使用说明书。我们需要了解,指数成分股有哪些,成分股行业分布情况,选股池有哪些,有哪些调整规则?然后你需要考虑自己是否有使用这个工具的能力。现在买入是否合理了,卖出的预期方案是如何的?

首先,你得明确自己的投资目的和预期,然后再去考虑,想配置的这个工具是否能够实现你的预期。比如定投指数N年N倍,显然是不太可能的。没有绝对正确的工具,只有适合自己的工具。

这个合适,既是指这个指数符合你的投资目的,也是指投资这个指数的能力要求匹配自己的能力圈。比如如果自己不具备行业和风格的择时,就不要或者应该小仓位去配置指数基金,比如最近的中概和医药行业主题。

当确定适合自己的指数之后,下一步就是考虑选择最优的产品。当你确定某个指数之后,选择指数增强基金(确实能够带来增强收益)是一个不错的选择,哪怕成本高一点,但是增强收益是可以覆盖的,比如500指数增强。

但我自己观察到的一个普遍的误区是,存在本末倒置的情况,在销售的推动下,好像投资者更多的关注点在超额收益,而不是底层的beta收益。比如某个指数增强基金超额收益是10%,但是beta收益是亏损20%,那么你的实际投资收益可能只有-10%,所以选择指数增强基金之前,你还是要回到最底层的思维逻辑:这个工具是否符合自己的投资目标,自己能不能驾驭这个工具。

指数 | 增强基金

首先,我们来看一下待测评的几个基金:

选择合适自己的指数

指数没有最好的,只有最适合自己的。上述的指数基金中涉及到的指数有:

虽然都是指数,但是指数成分股的覆盖范围,编制的目的并不完全一样。光看这些描述,我们无法对于这些指数有一个比较深刻的认知。

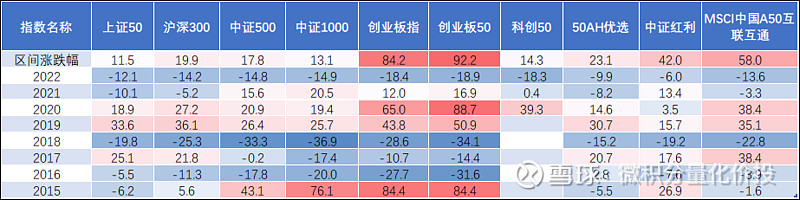

历史涨跌幅统计

本文计算了各个指数历年和从2015年到2022-03-17的年涨跌幅和区间涨跌幅。(科创50因为时间比较短,所以早期数据缺失)

单纯从历史涨跌幅来看,整体区间表现最好的是创业板指和创业板50指数,其次是MSCI中国A50互联互通。但从收益波动性来看,创业板指和创业板50的收益波动很大,存在暴涨暴跌的情况。同时,我们也能够观察到一定的分化,比如在2016,2017年,明显是上证50,沪深300和MSCI中国A50等指数表现更好,但是在2019年到2020年,明显是创业板表现更加抢眼。

下面我们从不同的维度,对于这几个指数进行深度分析。

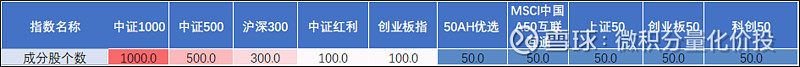

成分股个股

从成分股个数来看,大多数指数成分股个数为50个,只有中证1000和中证500,沪深300,成分股个数偏多。一般来说,成分股个数多,相对来说,个股权重会比较分散,不会过度集中。过度集中的好处是弹性更大,不好的地方是可能收益波动比较大。

个股权重集中度

另外,我们也需要观察指数成分股个股权重集中度情况,如果权重靠前的几个个股就占到了整个指数很大的权重,说明指数的表现非常依赖于几个个股的整体表现,分散度不够。从数据来看,创业板50的集中度是最好的,前3个重仓股的权重就占到了37%,前5个重仓股就占到了接近一半的权重。相对而言,沪深300,中证红利,中证500,中证1000的个股分散度就好很多,指数表现不会太依赖于某几个个股的表现。

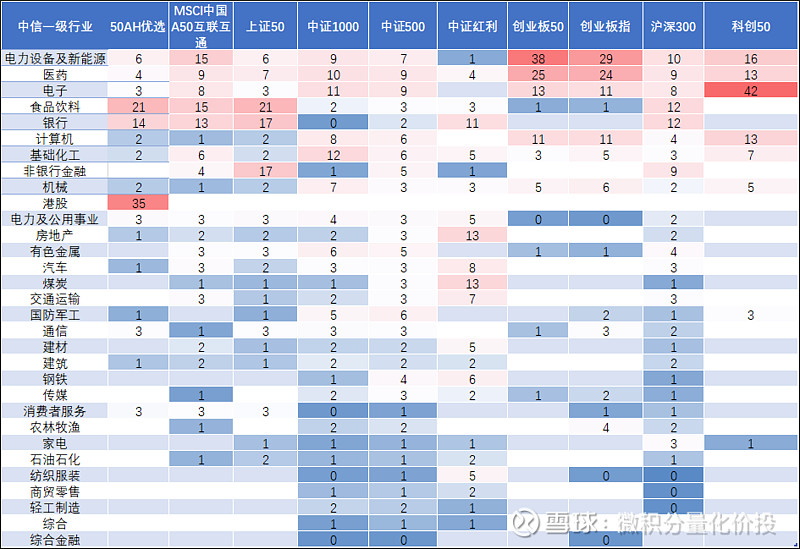

中信产业分布

从中信产业来看,不同指数的权重分布不一样。50AH优选,在港股上有一定的分布,MSCI中国A50的产业分布相对比较均衡,不存在过度集中的情况。其他指数或多或少,存在过度集中某个或者某几个产业的情况,上证50过于依赖于金融产业和消费产业,中证1000在消费产业和金融产业基本没有分布。中证500也有类似。

中信行业分布

在中信产业的基础上,再深入一个层次,看各大指数在中信行业的分布。除了50AH有比较大的港股持仓,中证红利在房地产,汽车和煤炭,交通运输等行业有分布外,其他指数成分股的行业重点分布在:电力设备与新能源,医药,电子,食品饮料,计算机,基础化工等。整体看下来,MSCI中国A50互联互通和沪深300指数在行业分布上,相对均衡一点。

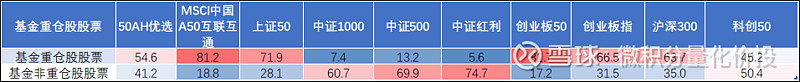

基金重仓股

从基金重仓股的角度,目前MSCIA50互联互通和创业板50指数,绝大部分都是基金重仓股,需要小心。另外,中证红利,中证500,中证1000,基本没有太多基金重仓股。如果担心抱团行情瓦解,应该考虑基金重仓股比例比较小的。

风格暴露

另外,还可以整体看一下,指数成分股在常见的风格因子的暴露情况。(数值越大,说明暴露程度程度越大)

市值因子上:50AH优选,MSCI中国A50互联互通,上证50,创业板指等都是偏大市值的股票。中证1000偏中小市值。

盈利能力上,50AH优选,MSCI中国A50互联互通,创业板50,创业板指等企业的盈利能力比较强,但是中证1000,中证500和中证红利的盈利能力一般。

长期动量因子上,整体长期动量不明显。

小结

从我个人来看,我可能更加偏向于选择MSCI中国A50互联互通和创业板50,两个指数。对于MSCI中国A50的一个特点是,历史表现优异,同时在中信产业和中信行业上的分布相对比较均衡,不会过度集中到某个行业或者赛道,当自己对于赛道或者行业没有把握的时候,这个宽基指数,显然会是一个更好的”打底仓”的选择。对于创业板50,比较看好的是其成长性,同时其盈利能力也不差,即赚钱同时也有成长,是很不错的投资选择,但是两者都有一个不太好的地方是:两者指数成分股很多都是基金重仓股,如果抱团股行情瓦解,估计指数的收益波动会比较大。

优选产品

在确定了选择了合适自己的之后,下一步应该考虑的是选择最优的产品。下面分析一个指数对应多个产品的情况。

上证50

长期来看,易方达上证50增强A能够跑赢上证50。如果考虑投资上证50,易方达上证50指数增强A,似乎是一个更好的选择。

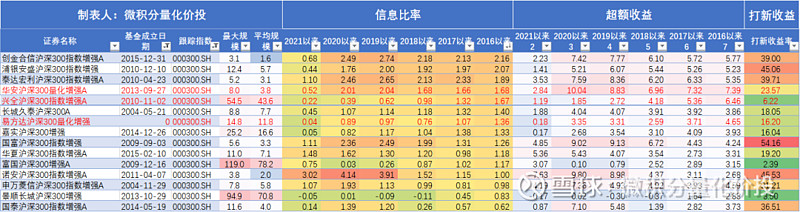

沪深300

从我之前的一个文章结果来看,华安沪深300指数增强是一个不错的选择。

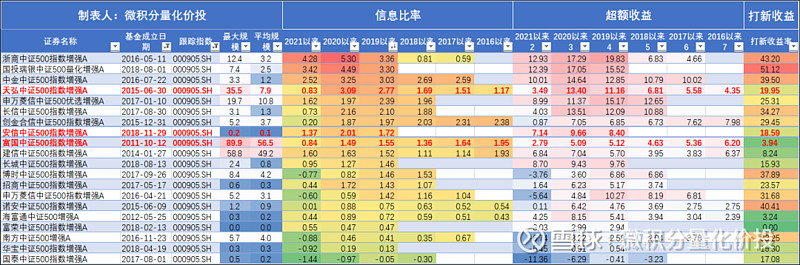

中证500

挑选中证500指数增强,一定需要打新收益,因为很多产品打新收益超额贡献很多。天弘和富国的中证500指数,相对来说还不错。

中证红利

从历史业绩来看,富国中证红利指数增强相对于中证红利指数有比较明显的超额收益。如果投资中证红利指数,选择这个指增产品可能更有优势。

小结

没有最优的指数,只有适合自己的指数。这个适合既是指数匹配自己的投资目标,同时也是投资这个指数的能力匹配自己的能力圈。确定好了指数之后,我们再来选择跟踪该指数下的最优产品。而不是本末倒置,或者说一上来就沪深300。

从我个人的角度,我可能偏向于MSCI中国A50和创业板50,一个是比较行业比较均衡的宽基指数,另外一个是高盈利和高成长的指数,但是两个都有一个缺陷就是大多数成份股都是基金重仓股。

在确定指数上的优选产品,最优产品是:易方达上证50增强,华安沪深300指数增强,富国中证500指数增强和富国中证红利增强。

至此,全文完,感谢阅读。

如果您发现我的分析有错误和遗漏的地方,欢迎您的指正和补充。

以上内容仅作为个人投资分析记录,仅代表个人观点,分析内容基于历史数据,历史业绩不预示其未来表现,不作为买卖的依据,不构成投资建议。

点赞在看,投资更赚¥

#老司基硬核测评# #雪球星计划公募达人# #ETF星推官# @蛋卷指数基金研究院 @今日话题 @雪球创作者中心 @蛋卷基金

$富国中证500指数增强(F161017)$ $易方达MSCI中国A50互联互通ETF联接A(F014532)$ $华安沪深300增强(F000312)$