首先,人类天生喜欢赌博。大量研究表明,在冒了风险之后获得胜利的感觉,给人以相当的快感。这也是为什么如果控制不当,赌博可能会上瘾的原因。从这个意义上说,预测美元兑日圆的汇率,或者A股指数涨跌并从中交易获利的快感,和在拉斯维加斯或者澳门豪赌一夜赢上一把获得的快感是类似的。

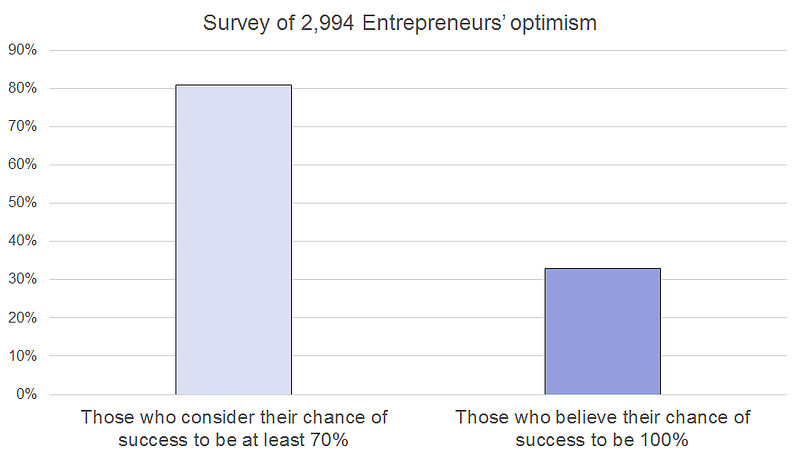

其次,大多数人都受到“过于自信的偏见(Over confidence bias)”的影响。过度自信偏见是指人们的习惯性过高估自己的技能和成功的机会。例如,在1988年在美国的约3000企业家中所做的一项研究发现,80%的受访者认为他们成功的几率至少是70%,而30%的受访者认为其成功的机会将是100%。在现实中,美国约有75%的新公司在5年内会销声匿迹。

Source: Cooper et al., Entrepreneurs’ perceived chances for success, Journal of Business Venturing 3:97–108, 1988

过度自信导致过度交易。在2001年的一篇文章中,作者分析了美国一个非常大的券商从1991年到1997年35,000个账户的数据,发现男性投资者交易比女性投资者高出45%。如此过量的交易使男性投资者的净回报比什么都不做每年损失2.65%,而女性投资者的损失是每年1.72%。两者都比呆而不动获得的回报要低。

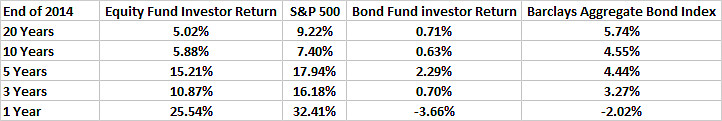

Source: DALBAR’s Quantitative Analysis of Investor Behavior 2014

过度交易不仅广泛存在于散户之中,在基金投资者中也十分常见。根据Dalbar,一家美国的投资者行为定量分析公司做出的估算,美国的基金投资者平均持有一个股票型基金的时间是3年左右。如此频繁的更换基金的行为让投资者付出了高昂的代价。在1995年至2014年的20多年间,股票型基金的投资者在美国每年的平均回报率是5%,而标普500在同一期间每年回报9.22%。债券型基金的投资者平均每年获得了0.71%的回报,而同期年通胀率为2.37%,全球债券指数的回报则达到了每年5.74%。不管是股票还是债券基金投资者,其回报都远逊于呆而不动的傻瓜型投资策略。

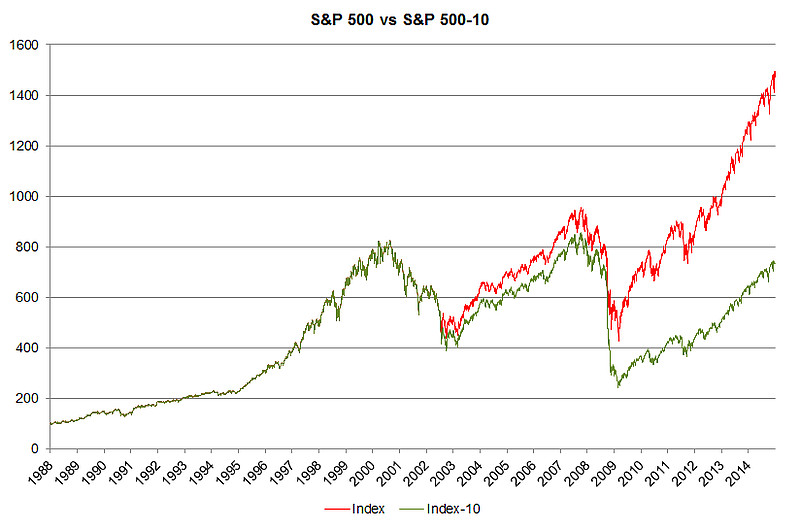

投资者不停的择时对其造成的回报损失也可以用下面的例子来说明。

上图显示了从1988年到2014年标普500指数(红线)在27年的时间里的回报,总共有6,824个交易日。

如果我们从这27年中取出10个单日最大涨幅日,我们便得到了S&P 500指数 – 10(以上绿线)。请注意,这只是6,824天中短短的10天(0.14%)。你可以看到两条线的回报水平(扣除10天后几乎减半)之间的巨大差异。现实中,如果你择时而动,你可能就冒着错过某天大涨的风险,因为你可能会生病,或者需要参加你孩子的生日派对,或者出国旅游。这可能就是大多数投资者无法跑赢大盘的原因之一。

人类的另一种常见的行为弱点是“处置效应(Disposition effect)”。处置效应是指盈利和亏损之间的一个的不对称效用偏好,对于相同数目的标的来说,在输钱的时候,我们会感到更多的痛苦。这样的处置效应导致投资者过早卖出盈利,过晚止损平仓。

Source: Odean,T: Are investors reluctant to realize their loss? Journal of Finance, Oct 1998 (53),

Odean在1998年所做的一项研究中发现,投资者确实受到这样的处置效应的影响。如果买的股票赚钱了,他们会尽早卖出套取利润,丧失了之后更多的盈利几乎。而如果他们购买的股票亏钱了,他们则会拖延平仓,导致过后两年更多的损失。

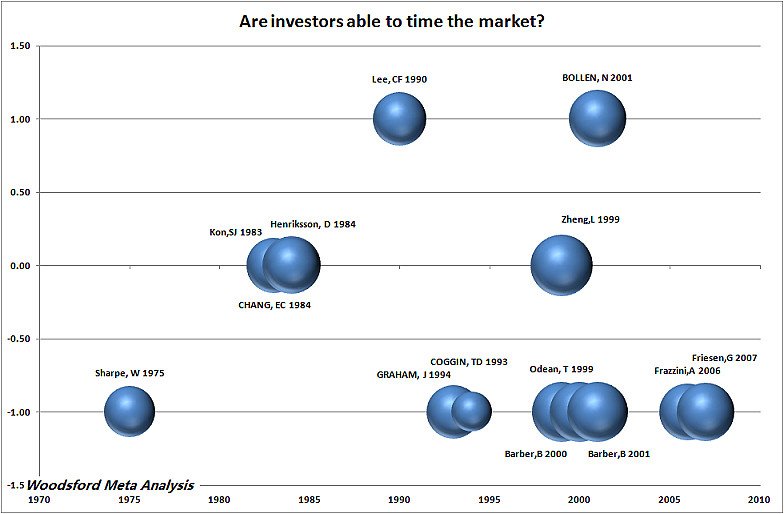

现在,让我们来将学术界做过的研究综合起来,分析一下到底投资者择时而动的能力有多少。

在我们Woodsford所做的Meta分析中(WMA),我们花了不少时间来整理这些研究结果。我们将研究结果划分为三大类:

1)投资者有择时的能力:即使在扣除交易费用和其他费用之后,投资者仍获得超额的回报:由零线上方的泡泡表示;

2)没有证据表明被研究对象有能力择时而动:沿零线泡泡表示;

3)投资者由于择时反而导致其交易受损失:通过零线下方的泡泡表示。

研究结果都在上图中。有一些研究显示,某些投资者具有择时而动的能力。例如,一项研究发现,“有证据表明,在个人层面上存在某些基金经理有卓越的预测能力”(Lee,CF,1990)。

有一些研究没有发现任何具体的证据表明,投资者(无论是散户还是职业经理人)有择时的能力。例如,一项研究发现,“实证检验不支持基金经理们能够通过成功地择时来或者超额回报”(Zheng,1999)。

大多数的研究似乎发现,择时让投资者的回报更差。例如,一项研究表明,(Barber,2001)“择时的努力每年降低投资者2.65%的净回报”。另一项研究发现,“在1991至2004年,股票型基金投资的择时决定每年让投资者损失1.56%”(Firesen,2007)。

聪明的投资者应该了解自己择时的能力,并作出理性的投资决定。