关注到美畅股份,也是看了几篇球友的介绍文章。得出了一些第一印象:光伏细分行业金刚线绝对龙头,技术领先,市占率高。毛利率和净利率都很高。高速发展中。PE很低。听上去非常完美。因此尝试把它纳入收息打野选择。

尝试先看一下年度报表

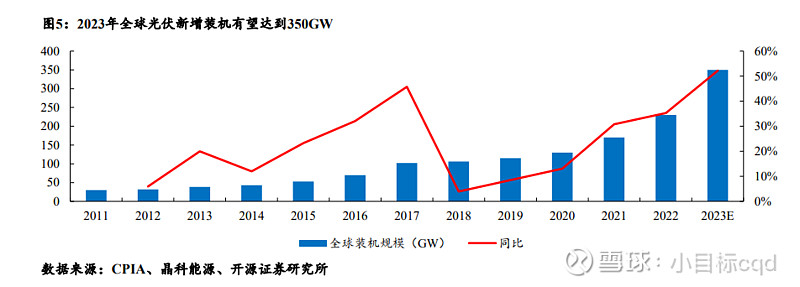

1.营收增长迅猛。20年上市以来,21年营收增长53%,22年增长98%。毛利率和净利率在制造业中确实很高。22年净利润率达到40.3%。进一步考察未来增长性,主要和光伏行业下游装机量成正比。

2.三费总额增加不多,看上去并没有和营收同比增加,因此三费占营收比例从20年的13.4%下降到22年的5.9%。主要是销售费用同比增长,管理费增加不多,22年研发费用大幅下降47.49%。研发费用下降是否会影响未来竞争力?按年报解释减少是因为报告期内研发品实现销售,其研发投入转结为营业成本。如果包含这部分费用,实际研发费用增长54.56%,三费合计约8%。

3.利息收入大于利息支出,现金非常充沛。核心利润占营业利润比例略低。还有比较多的投资收益,交易性金融资产就有18个亿,其中结构存款15亿,理财产品3个亿。主业经营资金利用率看起来不够高。年报解释因为20年上市募资的钱,专项用来建造美畅产业园,但是建造过程中挖到了不可移动文物(西安你懂的),所以停工了。因此造成9.4亿专项款滞留在银行里。那么算下来,还有9个亿的闲钱,再加上6个亿的货币资金。

4.资产主要来源于股本积累和未分配利润。上市三年,未分配利润积累已经超过股东入股的投资,盈利能力非常强。几乎没有有息的筹资负债,流动资产远大于流动负债,没有流动性风险。

5.经营负债总体不高,但22年忽然增加了一项7.08亿的其他流动负债。经查主要是增加了一项 6.98亿的未到期背书转让的应收票据还原。也就是下游客户付过来的票据,还没有到期,已经拿去付给上游供应商了。下游大客户偿付能力比较强,这个危险性不大。

6. 销售以赊销为主,22年销售债权合计21.2亿,基本没有预付款的销售项目。采购也主要以赊购为主,22年赊购5.7亿,远小于销售债权。看起来销售回款现金流不是很好。存货也比21年翻倍,从3.38亿增长到7.9亿,占到总资产的11.7%。这条看上去不是很好,后面结合现金流具体分析。

7.经营活动现金流量净额一直比较低。22年为4.88亿。自由现金流只有4.05亿。和前述美畅现金充沛的印象完全不匹配。结合第6条看,就是美畅一整年营收36.6亿,净利润14.75亿。但是才得了4个多亿现金,剩下就是攒了快8个亿的库存,21个亿的应收票据和账款。这看起来简直糟糕极了。

但是不要急,年报里这条有详细解释,“行业内结算以承兑票据为主,以银行承兑票据方式收到货款再背书给供应商,不涉及现金流入流出。”第5条中涉及的6.98亿其他流动负债,就是以这种方式结算的货款。美畅的21亿应收里面,有7亿应收票据,包含下游客户的商业票据和商业银行的承兑票据。8.24亿应收账款。还有5.92亿的应收账款融资,这个应收账款融资,是国有银行和全国股份制银行的承兑票据,兑付非常有保障,可以视作现金流。7亿应收票据里,基本也是银行承兑汇票为主,有6.98亿(对应了其他流动负债里的6.98亿未到期背书转让的应收票据还原)。

这样重新计算的话,22年自由现金流可视作16.95亿。自由现金流市盈率的倒数为16.95/215=7.88%,非常有竞争力。核心利润获现率1.14,也还可以接受。

8. 美畅的下游客户比较集中,前五大客户分别为隆基股份/弘元新材/晶科能源/晶澳科技/高景太阳能,合计82.58%,其中隆基股份及其子公司一家就有占了52.84%销量。这些都是行业头部公司,经营情况较好,回款能力强。应收票据和账款比较安全。但是客户过于集中,万一大客户换供应商,就要暴雷。好处是行业特性是客户稳定性比较强,一般不轻易换供应商。

年报总结:

美畅股份现金充沛,净利润率高,增长快速,盈利能力很强。缺点是因为行业特性,应收账款和存货略多,客户集中度太高。另外产业园项目因为文物问题建设一直延期。

然后再研究一下研报:

第一印象:从21年8月到现在,美畅研报不少。可惜的是分析挺到位,股价它从来不按预期走。22年实际营收和净利润是当年预计的1.5倍以上,预期市盈率已经从当年的35倍下降到现在的15倍。

详细说说读研报收获:

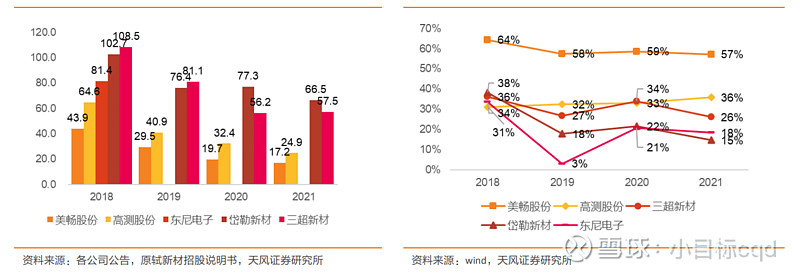

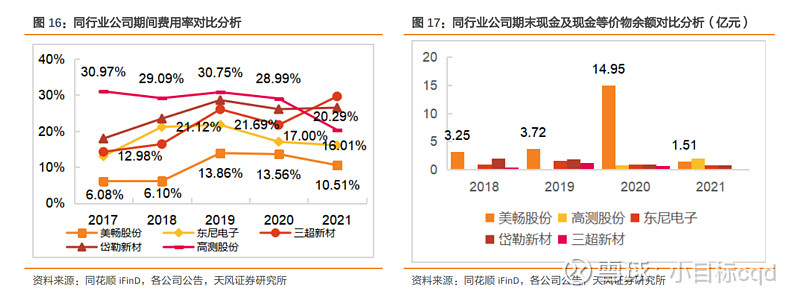

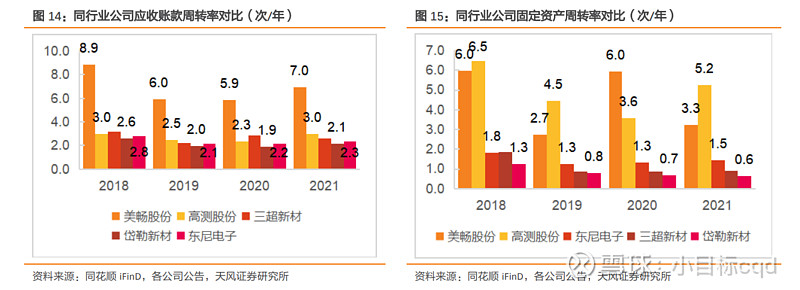

1.美畅是一个年轻的科技创新技术型企业。2015年成立,领导团队就是技术核心团队,21年聘请原海信集团高管来担任管理人员,团队稳定,研发能力强,手握88个专利,在金刚线行业内全面领先,可以说是全方位碾压其他同行。直接看图可知:

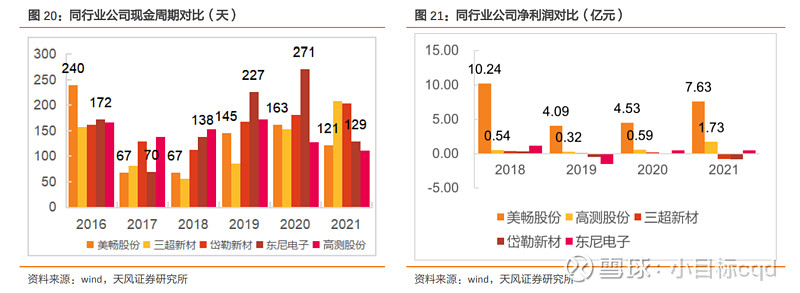

同行业内产能最大,成本最低,售价最高,资金周转率最快。

公司22年年报谈及行业和市场竞争的风险,最后总结说 “公司通过主动策略性的定价方式,将持续淘汰金刚石线行业的落后产能”,可谓霸气侧漏。实际上他们19年就干过一次,通过主动降价,把同行对手打到几乎全部亏损,易成新能和东尼电子放弃了金刚线业务。岱勒新材差点ST。

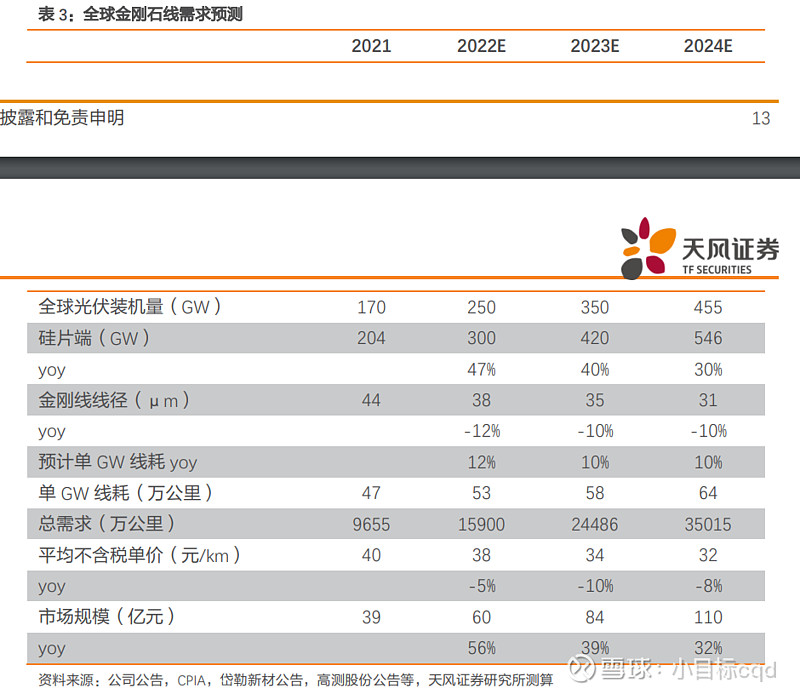

2. 金刚线的用途是切割硅片的耗材,用量和光伏装机量基本直接成正比。

因为金刚线在硅片成本中占比很低,所以硅片生产厂商对金刚线价格不敏感,对于产品质量和售后服务则非常敏感。切割设备需要和金刚线调试合适才能使用,用得好的话,一般不会换供应商。这样美畅的技术领先和先发优势就很明显。

这方面唯一比较大的对手是高测股份,高测本身就是切割机生产商,配套生产金刚线,同步销售抢占市场份额并提供代切割服务。另外为了保障生产安全,一般较大的硅片厂家,不会全部采购同一家产品,而是同时采购多家不同的金刚线,所以小厂家未来也仍有份额。

3. 金刚线行业虽然年轻,却是一个饱和行业,需求量增加很快,行业产能增加更快,行业总体产能一直大于需求量,竞争非常激烈。光伏行业也是一个周期行业,不仅受经济周期影响,也受政策影响,当装机容量增长速度下降时,会对行业盈利造成较大影响。

4. 未来技术迭代非常重要。目前主流产品是碳钢丝金刚石线,全面淘汰了10年前的落后切割方法。现在又有了更细更先进的钨丝金刚石线。美畅在上一轮淘汰赛中弯道超车,夺取了市场,如果不能保持,也有可能将来被其他企业弯道抢超。

总结:

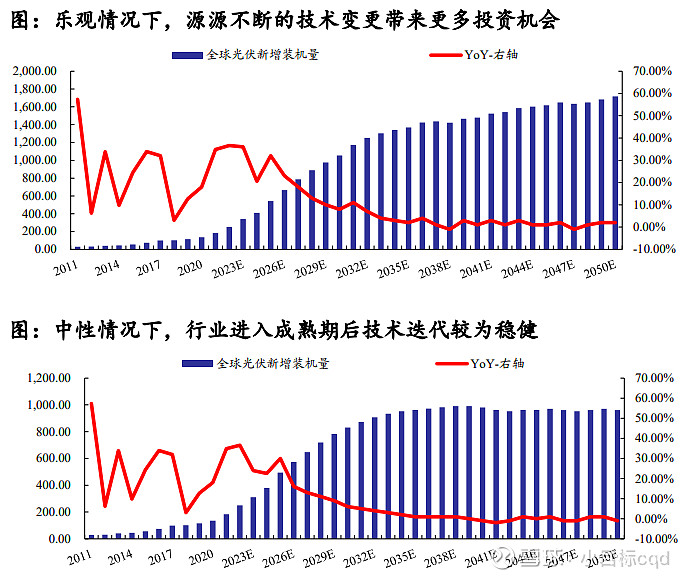

从历史来看美畅在金刚石线领域是当之无愧的龙头,全面碾压对手。光伏行业进入新的景气周期,在政策支持下装机量增长强劲。但是未来仍有危机,即技术迭代是否能始终保持领先,饱和行业如何维持和扩张市占率,如何应对将来光伏周期下行。

盈利预期:

美畅股份2023.05.19价格44.79元,总市值215.0亿,PB 3.93,静态市盈率14.60,机构一致性预期2023,24,25年 EPS分别为 4.09,4.91,5.88。

PE估值,取制造业低、中、高PE为12、15、18倍。23年估值分别为49.08,61.35,73.62元。24年分别为58.92,73.65,88.38元。25年分别为70.56,88.2,105.84元。

PEG数值,预估23、24、25年分别为0.32,0.45,0.38,很低。设PEG为0.5,倒推股价为70.92,49.64,58.68元。PEG为0.7,倒推股价为99.80,69.49,82.16元。

按格林厄姆成长公式估值,取5年平均ROE15%, 5年后价格=3.06*(8.5+30)=117.8元,年均收益21.3%

DFC法,取贴现率12%,前三年增长率按一致性预测,4、5年按10%,6~10年按6%,永续按3%,折合现股价74.04元

各种估值方法得出股价差别较大,但总体来说,按未来三年的增长预期,现在价格都显著低估。而光伏行业整体估值低下的原因,可能是对远期产能过剩的担忧。

无论在哪种情况下,远期光伏新增装机量增速肯定将会持续快速下降,因此考虑到未来估值下降,对美畅的预期股价宜取较保守的推测。

虽然我相信将来整个光伏产业完全成熟稳定后,美畅也会是个有竞争力的好企业。但是因为它现在分红比例太少,不符合我长持的要求,只能用来打野。我买入美畅的平均成本是44.6元,如果有按未来年报PE15倍的机会即可出货。

风险提示:

1. 光伏行业估值不断调低,股价无力上涨。光伏产业指数已经连续10个月下跌,再等待一年,总得给点反弹机会吧。此风险概率预估为30%,如基本面没有变化,可以再等一年,损失时间不损失股价。

2. 下游行业受政策打压导致光伏装机量不如预期。诸多研报都认为23年光伏新一轮景气周期开启,结合全球大力推进清洁能源和储能建设,估计这个风险较小。预估概率5%,如预期收益暴跌应重新评估是否需要止损,可能的收益-20%。

3. 由于技术迭代或市场规划失败被弯道超车,大量失去市场份额。在总体行业向好时个股下行。这个风险看起来也不是很大,预估概率5%,如预期收益暴跌应重新评估是否需要止损,可能的收益-20%。