前言:医药行业从来都是出大牛股的地方,所以一直都想找些医药板块标的投投,早年的最爱恒瑞医药一如既往的牛逼,可惜我就不喜欢凑热闹,个人比较喜欢找些趴着还没动的便宜货。不过医药从来都是白富美,前几年估值从来都不低,没啥机会,这两年虽然大的优质白马医药估值都杀下来了,但是问题是这估值杀得不仅仅是市场风格切换的影响,而是各自都有些经营上的问题,新的一年在布局医药的时候多了些备选股,不过还是要留点心眼,多看看这两年杀估值的问题是短时间的还是长期的影响。几个备选的医药白马中先聊聊双鹭,其他的有空陆续补上。

一、双鹭药业背景

发家致富一般群众喜闻乐见的有两个剧本,一个是白手起家努力奋斗(民营),一个是富二代高举高打(国企),所以一般看一个公司的时候先定性,是靠自己还是靠他爹,民营的就看大股东是冲着套现来的还是上市继续奋斗来的,国企就看大股东后台猛不猛,所在行业够不够垄断够不够强势,简而言之就是靠自己的看自己硬不硬,靠他爹的就看他爹官大不大猛不猛。

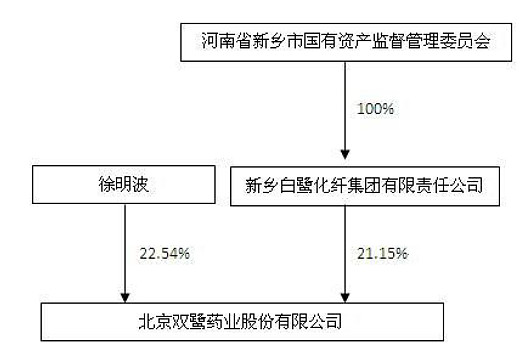

双鹭股权结构是徐明波(22.54%),新乡白鹭化纤集团有限责任公司(21.15%),新乡化纤是国企,主营业务是化工,更多的是类似财务投资的角色,不影响日常经营,实际控制人是徐明波,标准的民营企业,对于实际控制人,引用2013年年报的介绍:

“公司创始人、董事长、总经理徐明波博士为公司技术带头人,兼任国家级企业技术中心主任、北京重组蛋白药物及长效制剂工程技术研究中心主任。其从事生物工程研究开发和产业化工作28年,今年是创业二十年,凭着对行业发展机遇的把握和产品开发独到的见解,获得多项科研成果奖励。兼任北京市医药行业协会副会长、北京中关村生物工程和新医药企业协会副理事长、生化工程国家重点实验室学术委员会委员、中国药学会生物制品专业委员会委员、新世纪百千万人才工程国家级人选及中关村创业导师。多年来潜心科研,立志国内创业。其带领团队近5年承担了“创新性基因工程药物孵化基地”国家重大专项等课题9项。以第一完成人获得北京市科技进步一等奖1项、二等奖2项。获得国家科技进步二等奖1项。获得授权发明专利11件,发表论文40余篇。主持研制上市了5个国家一、二类基因工程新药并取得巨大的经济和社会效益,是北京市有突出贡献的专家并享受政府特殊津贴。曾荣获首都五一劳动奖章和科技北京百名领军人才。”

简单点说就是很牛逼技术型人才,1964年生,现在50出头,大概还能做个5~10年左右,从现在的高管结构中也没看到他们家的人,看着形式很有可能将来是转给职业经理人吧,从这几年对外投资项目而言,目前双鹭的管理团队还是不错的。

结论,目前这个管理团队还不错,5~10年内也基本稳定,要靠自己还是靠得住的。

二、双鹭药业业务分析

医药公司中,双鹭是营销外包,主要是研发和生产,主打品种是:贝科能、胸腺五肽、欣吉尔、三氧化二砷、立生素、扶济复、替莫唑胺、杏灵滴丸等,其中贝科能是绝对的主力,占营收的60%,在04年上市后独家产品贝科能(复合辅酶)的强劲增长开启了公司高速成长的历史,从贝科能进入2005版13个省市地方医保目录,2005-2009年期间,CAGR48%。2010年,公司又新增进入11 个省市的地方医保目录,公司2010-13年,实现CAGR31.06%。

1)主力品种

经过10年的高速增长,贝科能已经成为一个超级大品种,2013年贝科能给海南康永的结算收入是6.4亿,同年贝科能医院终端销售额是35亿。所以围绕着贝科能的争议就是近期制约双鹭股价的第一个重要因素,如果贝科能增长放缓,以目前的二线产品是补不上这个大坑的,那这匹白马就变斑马了...

所以先来看看贝科能是什么,贝科能(注射用复合辅酶)含有辅酶I、还原型谷胱甘肽、腺苷蛋氨酸、黄素核苷酸、三磷酸腺苷、辅酶A 等成分,均为人体内乙酰化反应、氧化还原反应和能量代谢的重要酶的辅酶,可促进机体代谢由病理性稳态恢复至正常稳态,临床上主要用于治疗肝病(脂肪肝、急慢性肝炎等)、缺血性心脏病(冠状动脉硬化、心肌梗塞等)。看雪球上一些专业人士说这是个辅助用药,在以药养医的年代,这种万金油的产品是医生最喜欢的,用了对患者有帮助,又不会背上过度治疗的问题,所以量才能上得这么快,不过能上到这个量也是说明有一定的疗效。

任何产品都有一个产品的成长周期,按正常周期走都没问题好预期,怕就怕突然间断头崖式的下降,作为一个药物,个人感觉主要关注的点有两点,一是专利期限,是否独家,这个期限决定了该产品的定价权以及利润的垄断程度,多少牛逼的专利药在专利到期后被仿制药打得满地找牙,二是药物的黑天鹅事件,药是拿来救命的,如果一个药物上市后发现重大的安全问题,基本也就就不回来了。所以站在这个逻辑上定性,贝科能目前是独家生产品种,专利没找到有效期,哪位大神能找出来分享一下,上市了10多年,而且用量高速增长,市场上没听说过贝科能这药有问题,所以基本可以判断,贝科能应该是不会出现断头崖式的下降。

作为一个明星产品,按正常的产品成长周期,所以哪怕最不济,可以预见的是最终贝科能会变成一个现金牛品种,从现在的条件来看,一是作为万金油品种贝科能多科室渗透,向全科用药转变、替代单品种辅酶的市场空间,二是具有产品力的品种,在经过长期的代理之后,生产企业相对代理企业有明显的谈判优势,这个就不展开了,想象一下是飘柔给的提成高还是霸王给的提成高就好了。

因此可以相信在贝科能成为现金牛品种前,还能发挥足够长的时间(至少2-3年),支撑公司较快增长。好的结果是接下来几年贝科能能保持20%左右的增速,差得结果是销量缓慢下降。两个剧本都可以支持双鹭在接下来两年的业绩不会大幅度的缩水,为新产品的成长赢得空间。

2)潜力品种

贝科能是基本盘,从上面的分析判断接下来几年是稳,那惊喜是来自于来那度胺和达沙替尼,这两个是目前双鹭比较重要的看点,但是这两个看点的也有瑕疵,是制约双鹭股价的第二个重要因素。来那度胺与达沙替尼是公司参股子公司南京卡文迪许研究开发的品种,目前都已经报到国家局,申请生产批件。江苏豪森、正大天晴等都已经拿到了达沙替尼的生产批件,也获取了来那度胺的临床批件,市场对这两个品种的质疑也是非常的大。

来那度胺由美国Celgene公司开发,2003年被FDA定位罕用药而进入快速审批通道,2005年被FDA 批准用于治疗骨髓增生异常综合症,后又于2008年被FDA 批准用于治疗多发性骨髓瘤。Celgene 年报显示2013 年来那度胺销售收入48.20亿美元,同比增长27.95%,2006-2013年CAGR达到47.26%。

来那度胺已经申报生产,其他的都在临床。短期内双鹭仍处于领跑阶段,根据现在国内药政审批节奏,双鹭应该是首仿无疑,而且双鹭对来那度胺的专利挑战也是一个重要看点,一旦成功就有海外的专利授权了。对于来那度胺个人还是比较乐观的,至于什么时间点吧就没办法预测了,牌面上的赢面这么高,值得等待。

达沙替尼用于治疗对甲磺酸伊马替尼耐药,或不耐受的费城染色体阳性慢性髓细胞白血病(CML)慢性期、加速期和急变期(急粒变和急淋变)成年患者。慢性髓细胞白血病是我国三大白血病之一,约占全部白血病的13%。慢性髓细胞白血病(CML)发病率4/10万,每年新发病人数5200人,CML病人生存期较长,总患病人数预计3万人,假设年用药金额10万元,理论市场空间30亿。原研药为百美施贵宝所生产,2006 年获FDA批准上市,2012年收入超过10亿美元,成为重磅炸弹药物。

坦白说达沙替尼就不如来那度胺乐观了,江苏豪森、正大天晴等都已经拿到了达沙替尼的生产批件,双鹭目前已申报生产,有望成为国内第三家申报上市的企业,仿制药的上市时间决定了利润空间,虽然在达沙替尼上双鹭也有专利挑战,之前董秘也因为这个事情打过嘴炮,反正医药专业看不懂,如果专利挑战的事情赢了就皆大欢喜,哪怕干不过,首仿喝汤,第三个上市,多少也有点肉吃吧。

至于来那度胺与达沙替尼的全球专利挑战,海外专利授权的事情,还是保守点预估,有则好,没也无所谓。所以在这两个潜力大品种上,来那度胺比较乐观,达沙替尼比较中性偏悲观,还有个专利挑战的烟花,所以赌未来2年以上的事情都实现赢面还是比较大的。

3)研发能力

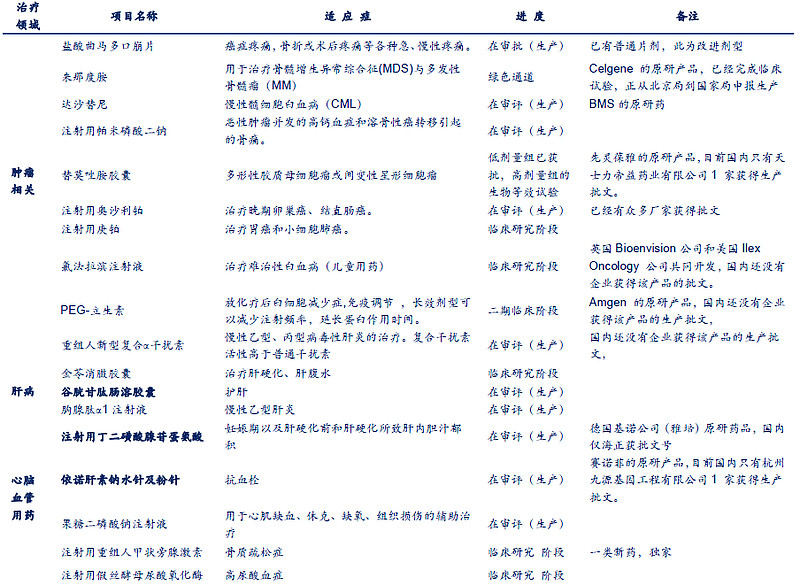

双鹭作为研发型药企,研发实力就是影响双鹭长远发展的重要因素,往年研发费用占营收的10%左右,目前在研产品线丰富,储备品种如依诺肝素钠、腺苷蛋氨酸、谷胱甘肽等都已经接近获批,这些品种国内市场竞品较少,市场空间较大。以下是安信研报的数据:

外部整合型研发,双鹭善于整合外部研发资源,研发效率突出。公司的突出能力是研发项目甄别能力,往往能够抓住青苗期的好项目,用非常小的代价,买到很好的品种,如复合辅酶、替莫唑胺、来那度胺等。上市10多年双鹭从未从市场融资,资产负债率低仅3.72%,三季报流动资产20多亿,货币资金8.5亿,财务指标都是杠杠的,手头上有钱,也有很大的加杠杆空间,有的是钱,接下来想投资什么项目都没问题,而且双鹭的风格一般都是参股,不是全面收购,原机构的人员仍然保持持股,最大限度激励科研人员积极性,而且进入的时机、条款都不错,不过理性的看买的便宜是因为双鹭买的都是比较初期或者困难那时期,所以都要培育个几年才能产生效益,13年就因为参股子公司未产生收益对整体业绩产生负面影响。

目前参股的公司中与Gerson 博士合作在加拿大设立PnuVax公司,定位于疫苗及单克隆抗体的研发、生产和销售。参股40%的南京卡文迪许拥有多个在研品种,更是贡献了来那度胺和达沙替尼两个重磅储备。同时,公司与北京瑞康医药合作研发不孕不育药物,与江阴长风科技合作研发呼吸系统新剂型药物,投资DT公司研发新型糖尿病治疗肽Diapin(GLP-1类似物)。通过参股普仁鸿和福尔生物涉足医药商业和血制品领域。参股12%的新三板公司星昊医药有望随该公司上市获取投资收益。

总结一下,双鹭是一个好学生,做了好多年学霸,突然这一两年就没办法拿第一了,所以对他的预期也就大幅下降了,不过做得了学霸都是有点本事的,这种营收结构是个人最喜欢的,有个盈利能力强的大哥-赤柱(贝科能)稳住基本盘,有几个潜力的小弟-樱木、流川等(来那度胺、达沙替尼、若干在研药物)有待爆发,加上一个脑子还不错的安西教练(管理层稳定,外延收购眼光不错),所以还是值得期待的。

三、投资建议

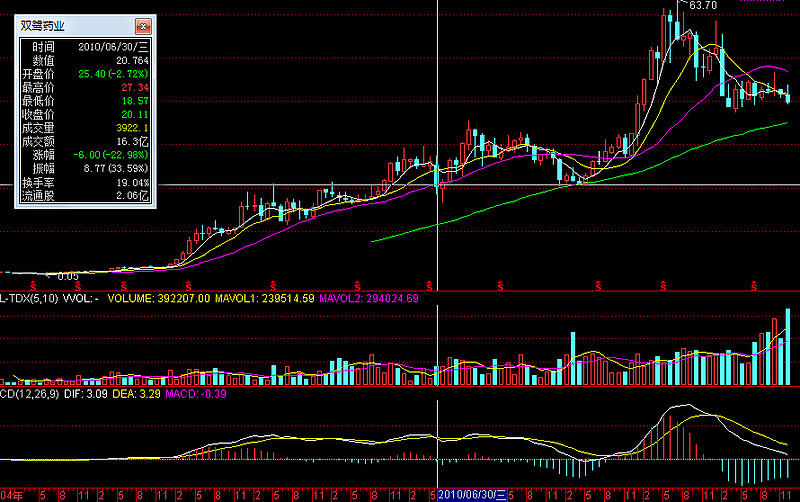

双鹭股价在13年6月年冲到历史新高63.70后,调整到14年12月39.65,跌幅37.6%,历史上10年11月创新高33.44后,在12年4月调整到21.56,跌幅33.6%,因为是业绩还是摆在那里,在没发生净利润大幅缩水的情况下,PE杀到20多倍就开始杀不动了,从14年3月到目前都是稳在40元上下,往下跌不动,往上涨不起,方向还没出来,14年6月推出了一个1亿的回购,回购价上限为45元,从最新的公告来看,已经回购了940万,回购价在40元以下,和走势基本一致,14年业绩预估在增长20%-40%之间,在业绩和回购的托低下,40左右的价格还是可以考虑入手一点,至于什么时候出方向嘛,那就真的天知道了。

万一真的出现最坏的剧情贝科能营收插水,或者来那度胺进度被人反超,那就再见呗,反正做最好的打算,做最坏的准备。

多说一点,双鹭的董秘@梁淑洁 算是很活跃的,和投资者的互动比较多,期间也说了不少话,很容易就落人话柄了,被人喷得要死。不过其实理性的去想问题,作为投资者,你是希望企业的员工对企业充满信心,对外的时候乐观点,说公司的好话,还是希望看到一个悲观的员工,天天说我们公司快步行啦,怎么怎么的,所以董秘这个角色就是注定报喜不报忧的,而且做实业的不可预测性的事情实在是太多了,几天这个局来蹭一下,明天那个供应商卡一下,很多时候计划是赶不上变化的,特别是医药研发这个对政府机构的口,不是你说你想就可以的,所以对董秘的话的理解是要走定性不是定量的,通过董秘知道正在往什么方向走是可以的,要精确知道什么时候走到什么地方,那估计问上帝会快点,所以还是那句做最好的打算,做最坏的准备。

看爽了请打赏5元,你爽我也爽。(微信支付)

微信扫描二维码,可支付5元。

凡人扫一次,土豪可随意。

随便聊聊,@今日话题 @小小辛巴 @价值at风险 @打火 @雪鹤 @广州阿东投资 ,见笑。