作者|徐龙捷 编辑|曹杰军

数据来源|iFinD

近期,东阳光(600673.SH)发布了最新年报。这是东阳光在2021年正式剥离医药业务后发布的首份年报。

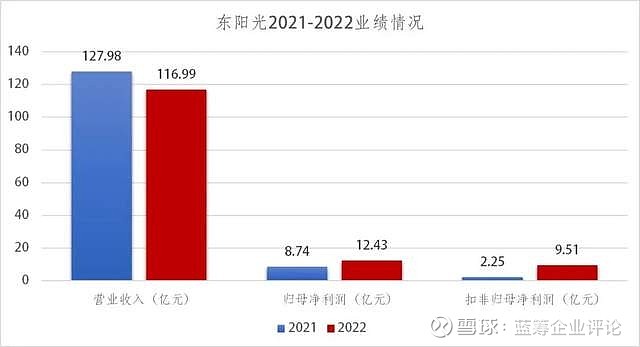

从披露的数据看,东阳光表现得可谓是十分亮眼,净利润大增42.25%,扣非后的归母净利润增幅更是达到了323.27%。

在如此优秀的利润增幅下,营业收入为何却是不增反降呢?

营业指标反常,利润大增营收下降

根据年报,2022年东阳光实现营业收入116.99亿元,较上年同期降低8.62%;实现归母净利润12.43亿元,较上年同期增长42.25%;扣非后的利润增幅则更是惊人,2022年扣非后的归母净利润为9.51亿元,较上年同期增长323.27%。

东阳光年报里中呈现出的更多的是业绩的不和谐,市场中并非不存在营收降低利润增长的情况,但在收入降低的情况下利润如此大额的增幅,则实在少见。

进一步对东阳光的现金流量表进行拆解,以观察其2022年的营业情况。

具体来看现金流量表中与经营情况关系密切的数据,2021年销售商品、提供劳务收到的现金为126.03亿元,2022年降低至105.75亿元,降低16.09%;2021年购买商品、接受劳务的现金91.07亿元,2022年降至83.68亿元,降低了8.11%;支付职工的现金由2021年的11.15亿元,降低至2022年的8.36亿元,降低了25.07%。

最后,在经营性现金流净额上,由2021年的18.64亿元,降至2022年的11.64亿元,降幅为37.56%。以经营性现金流来看,2022年东阳光的经营情况并不能支撑其高额的利润增幅。

根据年报披露,电子元器件行业对主营收入贡献率为31.68%,高端铝箔行业贡献率为35.63%,化工新材料贡献率为25.00%,能源材料行业为贡献率7.02%。

从具体产品结构上看,电子元器件收入同比减少7.79%,高端铝箔收入同比减少12.88%,化工新材料收入同比增长29.34%,能源材料收入同比增长53.19%,收入贡献较高的电子元器件与高端铝箔业务均出现收入降低的现象。

对此东阳光称,“核心产品的销售价格保持高位运行,使得营业收入虽然下降,但毛利率却有所上升。”

以最终数据看,主营业务在成本降低的情况下,依旧未能实现收入增长,同比减少7.38%,并且综合销售毛利率也降低了1%。

东阳光的经营情况并不难看,但也并非能支持其利润大增,那东阳光究竟是靠什么实现如此高额的利润的呢?

出售医药业务,子公司脱表

此前,东阳光主要依靠于上市子公司东阳光药(1558.HK)来开展医药业务,一度医药业务为东阳光提供接近过半的业务收入。

根据同花顺iFinD,2018年东阳光医药业务收入贡献为21.37%,仅次于电极箔的22.36%与亲水空调箔的21.38%,是东阳光的第三大业务收入;2019年,医药业务快速发展,收入贡献达到42.77%,成为东阳光第一大业务板块,2020年下降至22.63%,但仍为第一大业务板块。

2020年,由于遭遇新冠疫情,国内人口流动性大幅降低,民众公共卫生意识大大加强,东阳光核心医药核心产品抗流感药“可威”销售大幅下降,2020东阳光药营业收入同比降低62.27%,净利润同比降低56.09%。

由于大幅度的业绩下滑,东阳光在2021年决定出售其医药业务,其董秘在2021年接受采访时称,“受疫情影响,东阳光药经营业绩大幅下滑,对东阳光整体业绩形成了拖累”。

2021年12月,东阳光发布关联交易报告书,东阳光向广药及香港东阳光转让所持东阳光药的股份合计4.52亿股,约占东阳光药总股本的51.41%,交易价格为37.23亿元。

根据2022年6月东阳光披露的资产出售实施情况报告书显示,2022年5月31日,广药向东阳光支付内资股部分9.19亿元的股权转让款、2813.32万元的利息费用以及港资股部分的2854.58万元的利息费用;6月2日再度向东阳光支付港资股部分11.22亿港元(约定汇率为0.82088港元)的转让款。

至此,东阳光已收到全部转让款。在其现金流量表也可以明显看出,在“处置子公司及其他营业单位收到的现金净额”项目下,东阳光收到现金18.75亿元。

出售医药业务,东阳光获得了大笔资金,但更重要的是,通过与子公司脱表,其财务报表得到了相当程度的美化。

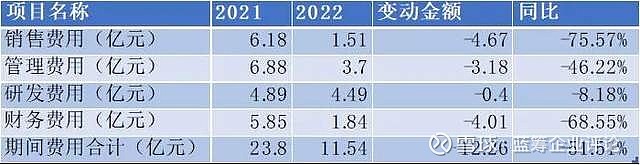

2022年,东阳光销售费用同比下降75.57%、管理费用同比下降46.22%、研发费用同比下降8.18%、财务费用同比下降68.55%,期间费用由2021年的23.8亿元下降至2022年11.54亿元,同比减少了51.51%。

通过出售子公司,东阳光获得了大量资金,并且大大降低了期间费用,实现了财务报表的优化,完成了在收入降低的情况下,利润还能大大增长的“奇迹”。

收现比净现比下滑,账面现金难平短期负债

股权转让款已经全部交付完毕,子公司也已经脱表完成,那未来的业绩还能实现如2022年这样一般的优异吗?

从收现比来看,2021年东阳光销售商品、提供劳务获得的现金为126.03亿元,营业收入为127.98亿元,收现比为98.48%;2022年东阳光销售商品、提供劳务获得的现金为105.75亿元,营业收入为116.99亿元,收现比为90.39%,下降8.09%。这意味着,东阳光产品竞争力以及对下游的话语权或许存在下降的风险,同时,坏账的风险也出现提升。

从净现比来看,2021年东阳光经营性现金流净额为18.64亿元,归母净利润为8.74亿元,净现比为2.13;2022年东阳光经营性现金流净额为11.64亿元,归母净利润为12.43亿元,净现比为0.94。

东阳光净现比下降明显,净利润含金量大幅降低。这也进一步印证其因子公司脱表与收到股权转让费获得的利润美化了其财务报表,其实际盈利能力并未获得进一步提升。

在收现比与净现比明显下降的情况下,东阳光的负债问题还十分严重,其账面现在难以覆盖其有息负债。

根据同花顺iFinD,东阳光目前拥有的货币资金为51.93亿元,较上年同期的46.54亿元增长了5.39亿元,增长11.56%。同期,东阳光短期借款为64.21亿元,东阳光的货币现金并无法覆盖其短期借款。

进一步计算有息负债,东阳光的资金压力更大。

根据同花顺iFinD,2022年东阳光短期借款为64.21亿元、长期借款为17.2亿元、一年内到期的非流动负债为11.52亿元,合计有息负债金额为92.93亿元,大大超出了目前东阳光的货币现金。

在东阳光药的股权转让款已经全部取得的情况下,东阳光手中的现金还是大大少于其有息负债,甚至还不足以偿还短期负债。

睿蓝财讯出品

文章仅供参考 市场有风险 投资需谨慎

来源:睿蓝资本(ID:realan808)