债市似乎又一次到了风高浪急的时候,对于投资者来讲,是去是留,又是直击灵魂的拷问。

从历史上看,债市的历次调整,一定程度上都与短期的资金面、流动性、基本面等因素有关;不过,在调整之后,由于有票息收益的存在,在一段时间内往往都能收复失地。

因此,近期债市波动或许不必过于悲观,相比去留问题,手中持有的资产结构可能更值得关注。

今年以来,公募基金管理规模继续攀升。Wind数据显示,截至4月30日,公募基金规模逼近29万亿元(28.99万亿元),较年初增加了1.72万亿元。

公募基金规模的爆发,主要增量来自于货币基金和债券型基金。

Wind数据显示,2023年初债券型基金规模为7.66万亿元,至当年底规模上升为9.04万亿元,1年时间规模增加了1.38万亿元;而当年公募基金规模较年初增加1.52万亿,这意味着债券型基金当年贡献了公募基金增加规模的90%以上。今年前4个月,公募基金新增的1.72万亿规模中,债券型基金贡献了4071亿元,占比近25%;年内规模增长最多的是货币基金,较去年底增加了1.21万亿元。

不难发现,最近两年投资者的风险偏好发生了明显变化,低波动、低回撤的债券型基金、货币基金获得更多资金的青睐。

一方面,资管新规打破刚兑,银行理财净值化转型,叠加市场利率走低,导致市场整体风险偏好下降,投资者对低波动、低回撤的债券型基金接受度提升。另一方面,近几年A股缺乏系统性行情,固收类产品的吸引力上升。

今年早些时候,在降息预期和“资产荒”的加持下,超长期限债券的走势强劲,随着收益率的快速下行,中短债的配置性价比上升,中短债品种交易拥挤度提升,市场上对于债市波动的担忧也在加剧。

从以往的经验来看,当市场资金对于某类资产或者风格逐渐趋于一致,交易拥挤叠加获利盘增加,资金观望情绪逐渐升温,消息面、政策面的变动往往会放大市场波动,典型案例如股票市场的核心资产、小微盘股行情等。类似的现象会不会在债市重演呢?不妨从历史中寻找答案。

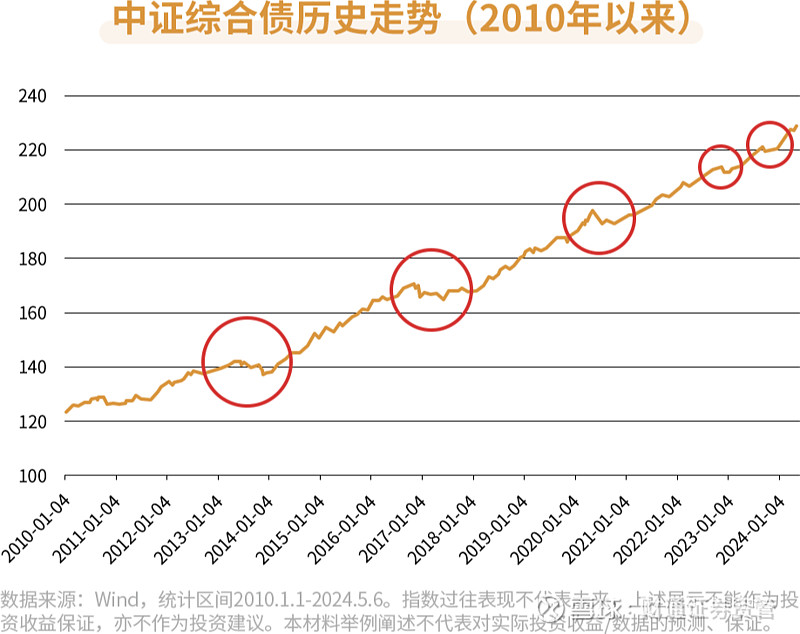

自2010年以来,债券市场大致经历过五次较大幅度的调整,分别是2013年5-12月、2016年10-12月底、2020年5-9月、2022年11-12月和2023年8-10月。

市场调整的原因往往是复杂的,但每次调整背后,或多或少都能找到一些共性。

01 2013年5-12月:“钱荒”,最大回撤-3.42%,恢复天数99天

2013年债市波动核心原因是“钱荒”。在当年5月之前,市场流动性较为宽裕,一方面经济表现较弱,货币政策相对宽松;另一方面,人民币升值引发“热钱”流入,外汇占款持续增加,合力推动了债市的上涨。但是,4月以后政策转向,债市清查风暴和清理影子银行,叠加货币政策收紧,导致资金面紧张,债市收益率陡然回升,出现了较大幅度的回调。

02 2016年10-12月底:资金面收紧,最大回撤-3.05%,恢复天数206天

2016年债市回调,主要原因也是资金面收紧。实际上,自2015年中,“去杠杆”政策就已经陆续出台,但债市的避险属性,使其直到2016年10月才结束此前的强势格局。

2016年是一个波动的年份,国内、国际各种“黑天鹅”交织在一起,美元和美债异常强势,压缩了国内货币政策宽松的空间,央行“收短放长”引导去杠杆,从而债市出现了一轮回调。

03 2020年5-9月:货币政策+A股抽水,最大回撤-2.40%,恢复天数181天

为了应对疫情带来的经济冲击,央行在2020年初进行了快速的货币宽松,不仅加大了公开市场的货币投放,还进行了多次降准。随着二季度疫情得到控制,经济迅速复苏,央行并未实施进一步的宽松政策,导致债市的交投热情下降,调整随之而来。同时,当时股市较为强势,核心资产赚钱效应显著,对债市的“抽水效应”较为明显,对债市也形成了一定的压制。

04 2022年11-12月:海外加息周期扰动,最大回撤-0.98%,恢复天数58天

2022年3月,美联储开启了新一轮的加息周期,当年加息7次,累计加息425个基点。在加息之初,国内货币政策仍坚持“以我为主”的基调,保持适度宽松,但随着加息的深入,汇率压力下货币政策宽松受到掣肘,再加上当时债市杠杆率已达到高位,随着国内疫情防控政策的调整,债市随即开启下跌。

05 2023年8-10月:资金面+赎回潮,最大回撤-0.58%,恢复天数34天

这轮债市调整主要有三个原因:第一,8月中旬MLF降息后,资金面超预期边际收敛,驱动利率上行;第二,8月下旬开始,地产等政策密集落地,节奏超市场预期引发债市调整;第三,伴随着稳增长政策密集落地,宽信用预期升温,利率向上调整,叠加2022年负反馈和理财“赎回潮”给机构带来的心理影响,部分机构止盈或是减仓行为,导致市场出现负反馈。

数据来源:Wind,最大回撤和恢复天数均以中证综合债指数为研究对象。

本材料举例阐述不代表对实际投资收益/数据的预测、保证。

从债市历史走势中,大致可以发现以下几个规律:

第一,债市调整的影响因素通常是复杂的,但与流动性收紧、货币政策转向或是金融监管等因素关联性较大。

第二,债市调整时间多发生于半年末或年末,这主要与金融机构的考核规律有关。这也进一步说明,债市短期表现与资金面宽松程度的相关性比较强。

第三,在“资管新规”重塑行业格局的背景下,机构行为带来的负反馈逐渐成为债市回调的重要推手。主要演变路径为:政策或资金面变化→债市下跌→赎回压力增加→产品卖出债券→产品净值下跌引发更大的赎回→进一步抛压资产。

第四,债市回撤幅度呈现出逐步减小的趋势,最大回撤恢复天数逐渐缩短。

债市近期的调整,主因或在三方面:其一,央行多次提醒关注长端利率风险,资金趋于谨慎;其二,政策持续加码,尤其是房地产政策密集出台,对交易情绪的冲击较大;其三,资金面上,地方债发行提速预期或给债市带来一定的压力。

不过,短期来看,支撑债市上涨的核心逻辑并没有改变,包括“资产荒”和降息预期。尽管政府债即将放量可能会稀释“资产荒”的逻辑,但市场对于高票息资产的需求可能依然难以满足,在禁止银行手工补息的背景下,供需错配的问题依然存在。

另外,相对宽松的货币政策环境,目前并没有出现转向的苗头。4月召开的政治局会议明确指出,“灵活运用利率和存款准备金率等政策工具”,进一步增加了未来降准和降息的预期。

同时,资金应对债市波动的经验更加丰富,体现在持券结构上,比如提前调降组合久期、杠杆等,同时对发债主体的资质做更严格的限定,不做信用下沉。这在一定程度上能够降低集中赎回导致踩踏的可能性。

实际上,对于普通投资者来讲,债券型基金是适合长期投资的品种之一。从历史上看,债市的每次调整,大都是不错的加仓机会。但如果需要更谨慎一些,不妨等到“靴子”落地,静待更多有关资金面、政策面、基本面的关键信号出现。

风险提示:本材料内容不构成任何投资建议。本资料中的观点和判断仅代表财通证券资管当前的分析,财通证券资管不保证当中的观点和判断不会发生任何调整或变化。投资有风险,选择需谨慎。