1951年巴菲特《我看好的股票》

下面是巴菲特在1951年(20岁)对GEICO分析的全文翻译:

充分就业、利润大幅成长以及创纪录的分红显然不会对应股市的低迷。过去 5 年来,大部分产业都处在这种繁荣之中,少数小波动丝毫不能影响这一巨大浪潮。

然而汽车保险业却没有分享这一繁荣。在二战刚结束时期出现巨大亏损之后,汽车保险业终于在 1949 年有所起色。然而 1950 年,事故保险公司再次遭遇重创,成为保险产业 15 年来第二糟糕的年份。一些事故保险公司 (尤其是汽车险占比较大的) 股价表现都非常低迷。从盈利能力和资产因素来看,这些股票很多似乎都被低估了。

汽车保险产业本身具有平滑周期性波动的特点。大部分汽车购买者都认为车险是有必要的。保险合约的费率每年都要根据当时情况做出调整。费率调整滞后于成本,在 1945-1951 年的物价上涨阶段产生负面影响,但如果经济进入通缩阶段,应该是一个有利因素。

这个产业的其他优势还包括没有存货、应收账款、劳动力和原材料等方面的问题,而且也没有产品过时和相关设备被淘汰的风险。

GEICO 成立于 30 年代中期,在全国范围内向符合条件的群体提供全面的汽车保险服务,包括:

联邦、州和市政的政府雇员;现役和后备委任军官以及薪酬前三档的非委任军官;服役期间享受该待遇的退役军人;以前的投保人;大中小学的教员和职员;专门从事国防工作的政府承包商雇员;股东。

公司不设立任何代理机构和分支机构。因此,投保人可以按年费率高达 30% 的优惠获得一份标准的汽车保险单。公司在全国各地通过大约 500 名代理人处理索赔,受理速度非常快。

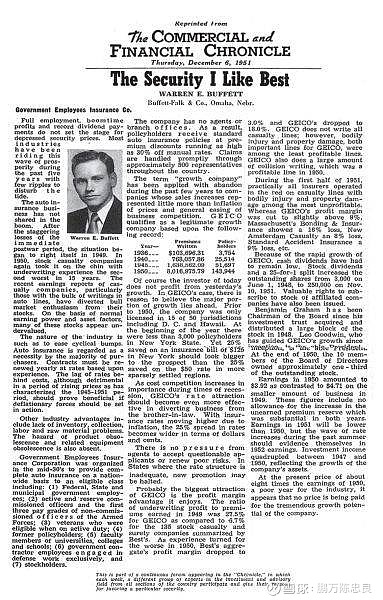

“成长型企业”一般是指那些剔除物价上涨和商业竞争缓和的因素,过去几年销售依然有所成长的企业。从下面的业绩来看,GEICO 绝对是一家合格的成长型企业:

当然,昨天的成长并不能给今天的投资者带来利润。对于 GEICO 而言,我们有理由相信成长空间还很大。截止到 1950 年,公司仅在全国50个州 (包括华盛顿特区和夏威夷) 中的 15 个州注册登记。

1950 年年初,公司在纽约州的客户还不到 3000 人。对于潜在客户而言,纽约 125 美元保单的 25% 优惠看起来应该比欠发达地区 50 美元保费的 25% 优惠更有诱惑力。

随着成本竞争的重要性在经济衰退时期不断提升,GEICO 费率方面的吸引力应该能够更有效地抢走其他同类公司的业务。由于保险费率随着物价上涨,费率上 25% 的差距以实际金额计算的话则变得更大了。

公司也没有来自代理人的压力,不需要接受一些有问题的投保申请或更新高风险投保人的保单。在一些费率结构不完善的州,公司可能会暂停推广。

GEICO 最大的吸引力也许来自于它的利润率。1949 年公司保险利润与保费收入的比率为 27.5%,而 Best’s 的 135 家事故保险公司平均利润率仅为 6.7%。1950 年景气转差,Best’s 计算的平均利润率降至 3%,而 GEICO 降至 18%。GEICO 并不经营所有的事故保险业务,人身伤害和财产保险虽然都是 GEICO 重要的业务线,但利润率是最低的。GEICO 还有大量的撞车保险业务,在 1950 年是一条很赚钱的业务线。

在 1951 年上半年,几乎所有保险商在事故保险方面都出现亏损,尤其人身伤害和财产保险两种业务最不赚钱。GEICO 利润率下降至略微高于 9%,相比之下,马萨诸塞州保险公司亏损 16%、新阿姆斯特丹事故保险公司亏损 8%、标准事故保险公司亏损 9%。

由于 GEICO 处于快速成长期,现金分红水平一直比较低。从 1948 年 6 月 1 日到 1951 年 11 月 10 日,送股和拆股 (1 拆 25) 使得流通股份从 3000 股扩大到 25 万股。公司还发行了认购附属关联企业股份的认股权证。

自从 1948 年格雷厄姆的投资基金收购 GEICO 大量股份并将其上市之后,格雷厄姆一直是董事会的主席。李昂·古德温是公司总裁,能力出众,上任以来一直指引著 GEICO 的方向。截至 1950 年末,董事会 10 位董事共持有 GEICO 流通股的三分之一左右。

1950 年公司每股盈利达到 3.92 美元,1949 年为每股 4.71 美元 (当时总业务量要小一些)。这些数据不包括尚未实现的保费储备,而这一金额在两个年份中都很庞大。1951 年的利润要低于 1950 年,但今年夏天费率的全面提高将会体现在 1952 年的利润中。在 1947 年到 1950 年间,公司投资收入翻了两番,反映了公司资产的成长。

以目前股价来看,当前估值为 1950 年 (产业景气糟糕年份) 盈利的 8 倍,看起来完全没有反映公司巨大的成长潜力。

笔记:

1.难得一见的巴菲特写的推荐股票报告!

2.巴菲特在1951年入读哥伦比亚大学,正式成为本杰明·格雷厄姆的学生,但在此之前他已经对股票有了多年的研究和实战经验了。在入学之前他了解到格雷厄姆是GEICO的董事长,并对GEICO产生了兴趣,于是只身前去公司拜访。巴菲特对GEICO的财务副总裁戴维森介绍到他是哥伦比亚大学格雷厄姆教授的学生,也就是GEICO董事长的学生,戴维森本来只想应付几句就打发他走,但没想到却一见如故聊了4个小时,为巴菲特打开了保险的大门。

3.保险的特点是先获得承包金,多年后再偿付,在此期间便会产生“浮存金”,这相当于是低成本甚至负成本去做投资(当然不合理的保费或失败的投资都可能导致风险)。我认为巴菲特的保险帝国或许便是从这次拜访开始的。

4.GEICO并不是一家完全符合格雷厄姆观念的企业,但巴菲特在此时便已经使用了“成长型企业”的分析。巴菲特并没有过多分析GEICO的资产状况,而是分析其独特的低成本经营模式(专注政府雇员和邮购)带来的竞争力,以及其未来渗透市场和经营向好的增长潜力(这不是格雷厄姆所赞同的)。

5.在充分了解GEICO后,巴菲特自己买入了其股票,并写下了这篇推荐文,顺便提一句,这篇文章是写给他父亲的证券经济公司的。

6.1976-1980 年身家上亿的巴菲特再次投资 GEICO、收购其 1/3 股权。这些股权到 1995 年增值 50 倍,给巴菲特带来了 23 亿美元利润。同一年,巴菲特又以 23 亿美元收购 GEICO 剩余股权,使其成为旗下全资子公司。有意思的是,巴菲特在收购的时候遇到了另一位长期专注保险股投资的戴维斯,戴维斯对保险股有一个观点与巴菲特一致:保险是永不过时的产品。戴维斯对巴菲特的现金收购并不满意,希望他能以伯克希尔的股份换股,但考虑到没必要为这个与巴菲特闹翻,最终也就妥协了

作者:鹏万陈忠良

链接:网页链接

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。